近年来,资本市场改革不断推进,一系列改革政策加速落地,也对券商提出更高的要求。券商通过并购重组能够快速提高公司规模,向集团化、规模化的方向发展提升优化区位布局,形成优势互补,提高行业竞争力。

近期,哈高科(哈尔滨高科技(集团)股份有限公司)公告三件大事。一是、哈高科中文名称拟变更为“湘财股份有限公司”,湘财证券通过资产重组实现曲线上市;二是、进一步向湘财证券增资9.6997亿元;三是、拟作价26.74亿元收购大智慧15%股份。

湘财证券是湖南省老牌券商,2014年,湘财证券在新三板挂牌,2018年6月摘牌。2020年7月湘财证券借壳哈高科曲线上市。

湘财证券借壳哈高科曲线上市

7月27日晚间,哈高科就发布了拟变更公司名称的公告。公告显示,公司已完成发行股份购买湘财证券股份事项,现持有湘财证券99.7273%的股份。本次重大资产重组完成后,湘财证券营业收入及资产规模占公司整体营业收入及资产规模的比重均超过70%,公司主营业务转型为金融服务业。

同时,为适应本次重大资产重组后的经营及业务发展需要,哈高科中文名称拟变更为“湘财股份有限公司”,英文名称拟变更为“XIANGCAICO.,LTD”。公司名称已取得市场监督管理部门的企业名称变更预核准。这意味着,湘财证券已通过资产重组方式实现曲线上市。

在购买湘财证券股份时,哈高科向关联方宁波嘉源实业发展有限公司转让持有的浩韵控股集团有限公司25%的股权。哈高科还向浙江汇盈电子有限公司出售持有的普尼太阳能(杭州)有限公司31.07%的股权。看来,哈高科已为全面进军证券业补充好了充足的“弹药“。

8月12日晚间,哈高科发布关于向控股子公司湘财证券增资的公告。哈高科通过发行股份购买湘财证券99.7273%股份并募集配套资金已于近日实施完成(简称“本次交易”)。

哈高科发行股份募集配套资金总额约10亿元,扣除本次交易各中介机构费用及交易税费后,可用于向湘财证券增资的金额为9.6997亿元。公司拟按照每股人民币2.888元的发行价格向湘财证券增资3.36亿股。本次增资完成后,湘财证券股本增至40.19亿股,其中哈高科持有40.09亿股,占湘财证券总股本的99.75%。

哈高科拟收购大智慧15%股份

8月14日晚间,哈高科发布重大资产购买暨关联交易预案,哈高科拟以支付现金的方式购买新湖集团持有的大智慧2.98亿股(占大智慧总股本的15%)无限售条件的流通股股份。

不过,上述标的股份全部处于质押状态。就上述股份质押,新湖集团承诺全力采取措施,促使于本次转让提交上交所进行合规性审核前,解除质押或取得质权人对本次转让的书面同意。

本次交易标的股份的交易价格拟定为26.74亿元,标的股份对应的每股转让价格(即8.97元/股)不低于交易双方就本次交易签署的《股份转让协议》签署日大智慧股票大宗交易价格范围的下限(即8.97元/股)。

同时,哈高科的控股股东为新湖控股,新湖控股的控股股东为新湖集团,本次交易对方为新湖集团,本次交易构成关联交易。本次交易将构成重大资产重组,由于本次交易为现金收购,不涉及发行股份,本次交易后公司控股股东仍为新湖控股,本次交易不会导致上市公司控制权发生变更。

当然,本次交易还需要经过董事会审议本次交易的重大资产购买暨关联交易报告书(草案)等议案、上市公司股东大会对本次交易的批准、上交所对本次交易进行合规性确认。

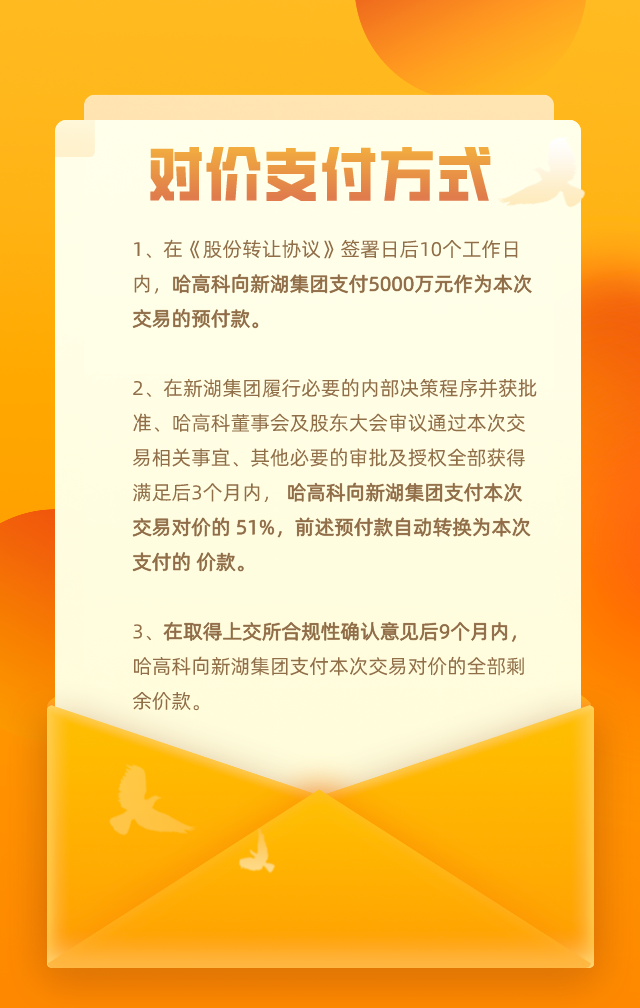

此外,经交易双方协商,本次交易对价由哈高科以现金方式分期支付:

制图:周尚伃

其实,湘财证券与大智慧早在5年前就颇有渊源。

大智慧曾拟作价90亿元准备收购湘财证券。2015年时,湘财证券全体股东拟与上海大智慧股份有限公司及其全资子公司上海大智慧财汇数据科技有限公司签署《发行股份及支付现金购买资产协议》,但因信息披露涉嫌违反证券法规规定,5月,证监会对大智慧发行股份购买湘财证券股权并募集配套资金的申请中止审查。

2015年11月,大智慧收到证监会下发的《行政处罚及市场禁入事先告知书》。原因是大智慧虚增收入和业务合同。2016年3月,大智慧撤回本次重组相关申请文件并终止本次重大资产重组。

全面发力金融科技

近年来,证券行业持续加大信息技术领域的投入为行业数字化转型和高质量发展奠定坚实基础。

政策红利加码金融科技。2019年8月份,中国人民银行印发《金融科技(FinTech)发展规划(2019-2021年)》,确定了六方面重点任务:一是加强金融科技战略部署;二是强化金融科技合理应用;三是赋能金融服务提质增效;四是增强金融风险技防能力;五是强化金融科技监管;六是夯实金融科技基础支撑。

对于本次交易的目的,哈高科就表示,此次交易,有助于哈高科构建金融科技平台,更好地赋能于证券公司。未来,哈高科将围绕着金融科技战略进行全面而深入的布局,打造互联网金融的升级版。此次交易后,哈高科通过直接持股大智慧,有利于强化资源整合能力,发挥旗下公司的业务协同效应。

金融科技与证券业加速融合,多家券商将金融科技视为“核心竞争力”之一。从券商每年不断加码的资金投入也能看出券商的重视程度。

虽然,哈高科表示,近年来,湘财证券一直致力于打造专业的交易服务品牌,在金融科技的支持下,已初步形成“湘财金刚钻”交易服务体系框架,从引入、运营、退出三个过程做好全生命周期管理,全面提升了产品服务能力与质量。

但湘财证券之前在金融科技方面的表现并不出色。从证券业协会最新发布的数据来看,湘财证券2019年的信息技术投入为1.16亿元,在券商中排名第45位,不及平均数。湘财证券信息投入占营业收入比例未进入前24名的榜单。

哈高科未来将布局进一步强化湘财证券在大数据、云计算、无线互联及量化交易方面的优势,促进湘财证券的业务转型与重构,更好地服务湘财证券金融科技战略。