8月17日晚间,据京东集团披露的2020年第二季度及中期业绩,京东健康与高瓴资本就B轮不可赎回优先股融资签订最终协议,高瓴资本预期投资总额超8.3亿美元,交割预计将于今年第三季度完成。

这是高瓴资本在医药生物领域的又一落子。此前高瓴资本公布的2020年截至第二季度末美股持仓报告显示,在高瓴持有的74家企业中,医药生物企业达到42家;新进持有的17家企业中,医药生物企业达到13家。

对此,接受记者采访的财经评论员及业内人士持相同看法,均认为医药生物行业发展潜力较大。另有医药行业分析师指出,未来创新药、疫苗、高值耗材等细分领域将具备较高增长空间。

持续重仓医药生物板块

高瓴资本此前已在全球范围内基本完成了生物医药、医疗器械、高端医院、医药零售等全产业链覆盖,此次入股京东健康,完善了高瓴在互联网医疗服务及线上医药零售细分赛道布局。

美股方面,最新公布的高瓴2020年第二季度末持仓报告显示,高瓴持有74家在美上市公司股票,行业以医药生物、互联网科技为主。在前十大重仓股中,有百济神州、泰邦生物两家医药生物企业,分别持有547.2万股、296.2万股。

值得一提的是,在高瓴本季度新进的17家企业中,有13家都是医药生物企业,占比达70%以上。其中包括肿瘤细胞免疫疗法公司传奇生物、肿瘤基因检测公司燃石科学等。

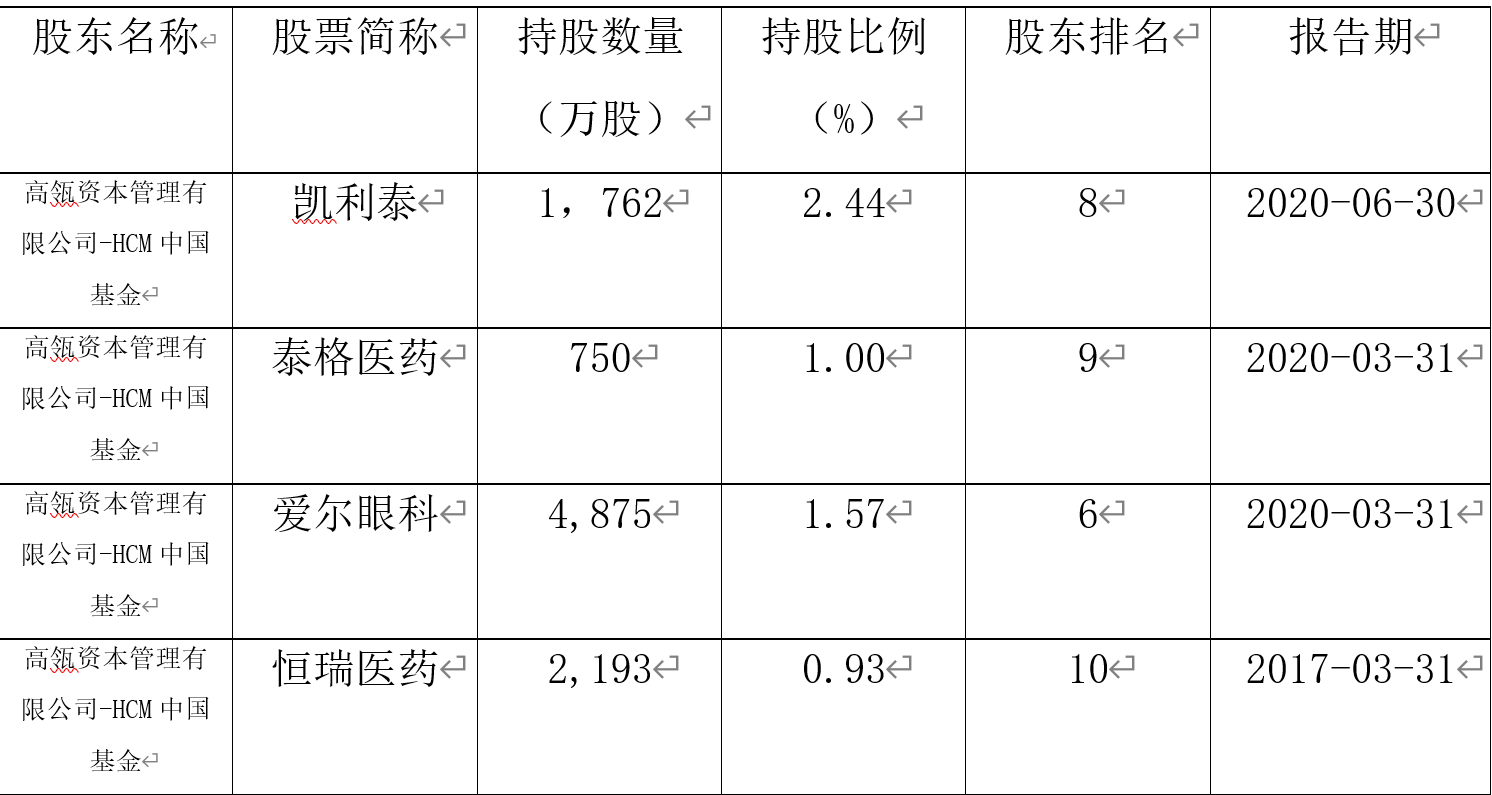

A股及H股方面,高瓴同样重仓医药生物板块。据东方财富数据中心整理的2017年以来A股上市公司业绩报告,截至8月1日,高瓴作为前十大股东重仓的企业中生物医药企业独占四席,具体来看有凯利泰、泰格医药、爱尔眼科、恒瑞医药。

此外,2019年以来高瓴投资的医药生物企业还包括A股市场的凯莱英,H股市场的爱康医疗、方达控股、翰森制药等,基本覆盖了专科医疗、CRO、创新药等医药生物全产业细分赛道。

高瓴的医药生物投资逻辑

事实上,作为高瓴持续关注并擅长的领域,其从未掩饰对医药生物板块的青睐。在日前举行的高瓴Hcare全球健康产业峰会上,高瓴资本联席首席投资官、合伙人易诺青就公开表示当前健康产业“生机勃勃”。

对此,财经评论员郭施亮在接受记者采访时表示,高瓴资本在医药生物领域属于深耕、精耕状态,偏好选择前景较好的行业赛道、细分领域龙头。他认为,高瓴选择这一行业领域,一方面在于行业本身发展前景好,另一方面与海外成熟巨头相比,国内医药生物企业增长空间更大。

北京市社科院管理研究所助理研究员王鹏向记者分析称,高瓴资本一个显著特点就是专注于超长期价值投资,具体来看高瓴投资的企业一般具有三个普遍特点:一是拥有非常强的技术能力;二是企业能做到上下游资源的整合;三是企业对自家药品质量把控较强。

王鹏认为,在上述情况下,高瓴青睐处于成长阶段而不是成熟阶段企业,因为通过这些投资可以让高瓴资本进行超长期战略布局与分配。

上药集团一位从事医疗耗材供应服务的业内人士表达了对本行业的信心。“医院每年都在发展,潜力大啊”,据其介绍,“平时(医疗耗材)消耗量很稳定,不会有波动,只会增长”。目前,前期受疫情影响减少的常用耗材用量已有恢复。

两位不愿具名的医药行业分析师也表示,尽管受疫情影响医药生物板块业绩释放并不均匀,但总的来看作为刚需相对其他板块仍具优势,未来创新药、疫苗、高值耗材等细分领域将具备较高增长空间。