今日,彭博发布了《2020年度大中华地区兼并收购排行榜》及《2020年度中国资本市场承销商排行榜》

根据彭博收集的数据显示,2020年全年大中华区企业或资产参与的兼并收购活动共计8010起,交易金额共计6598.5亿美元。就交易宗数而言,较去年上升22.60%,交易金额同样较2019年的4925.3亿美元上升34.0%。从交易金额来看,金融行业依旧为上半年目标所在最热门行业。前十大交易中目标在金融业的共计4笔,其余均匀分布在工业、通信等领域。

在2020年年度的大中华区兼并收购交易财务顾问排行榜中,中金公司表现亮眼,以1360.4亿美元位列大中华地区财务顾问排行榜榜首。从法律顾问排行榜来看,高伟绅律师事务所以735.72亿美元的交易量位列交易金额排行榜第一;方达律师事务所共参与120笔交易,位列大中华地区并购法律顾问交易数目排行榜第一。

2020,全球IPO活动从年初的淡静逐步回暖直至火爆,全年募资规模创下2007年以来高点,中资IPO及美股SPAC表现抢眼。

2020年全年,中资公司累计在全球范围内完成538笔IPO,合计募资1356.7亿美元,约占全球IPO总额的37%。若剔除疫情之年火爆异常的SPAC,全年中资公司IPO募资额占到传统IPO的48%,较2019年大幅提升15%。回顾全年,中芯国际、京东、京沪高铁不仅夺得中资IPO前三名,也是全球最大的三笔IPO。

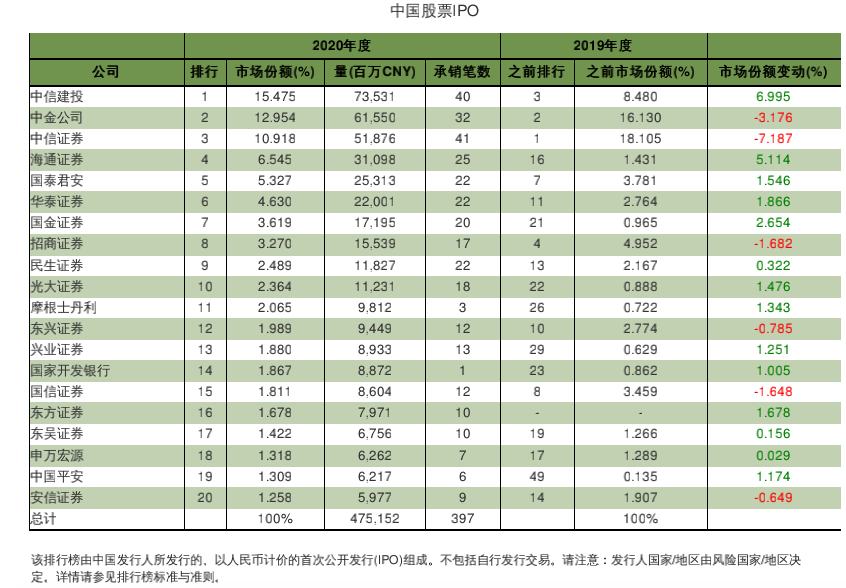

彭博最新发布的2020年度亚洲(除日本)股票IPO承销商排行榜显示,中信建投、中金公司、中信证券继续包揽前三名,合计市场份额24%。在全球股票IPO承销排行榜上,中金公司名列第六,中信证券和中信建投分列第十、十一。

债券方面,根据彭博数据统计,2020年全年中国境内信用债发行总规模超过16万亿元人民币,较2019年全年增长约26.9%,发行规模再创历史新高。

彭博2020年度“中国债券”承销商排行榜显示,中国银行、工商银行、招商银行分列前三位,榜单总体排名较去年同期变化不大。

境外市场上,2020年中资公司共发行约2500亿美元的债券(除人民币外),与去年相比基本持平,其中投资级债券约占发行总量的64.4%。从发行人类型看,房地产行业的发行人仍然是离岸市场上最活跃的群体,约占发行总量的25%。

彭博2020年度“中国离岸债券”排行榜显示,中资承销商本年度表现较去年同期略有下滑,中国银行、汇丰银行、工商银行稳坐榜单前三,美国银行、花旗集团、摩根大通均以较去年同期上涨超过10个名次的优势跻身二十强。