当社会责任成为每个企业的必修课之后,越来越多的国内投资者关注公司的环境、社会及公司治理(ESG)表现。

当中国公司逐渐在国际化舞台扮演重要角色时候,吸引的国际投资者也越来越多。按照国际通行规则,对企业进行ESG的指数评价,以此为依据来权衡自身的投资策略。

总部位于上海的旭辉控股(00884.HK)在近期发布的绿色发展的信息,带来了资本市场的正向反馈。截止7月17日午盘,旭辉控股报收6.72港元,上涨2.13%,市值546.7亿港元。

1、首发绿色债券,融资成本5.95%

不久前,旭辉控股(00884.HK)宣布,成功发行一笔3亿美元5.25年期境外绿色债券,成为旭辉控股首次发行境外绿色债券样本。

所谓绿色债券,是指将所得资金专门用于为符合规定条件的"绿色项目"进行融资或者再融资的债券工具。根据国际资本市场协会联合多家金融机构出台的《绿色债券原则》,绿色项目需要经过评估能够支持环境可持续发展,同时满足所筹资金的流向和管理公开透明、有迹可循等条件。

绿色债券作为绿色金融的重要组成部分,在推动生态文明建设、可持续发展方面发挥着重要作用。近年来,伴随政策大力推动,国家相关部门相继出台一系列扶持绿色金融的发展措施,绿色债券迎来快速发展。

2019年中国发行人在境内外市场发行了3862亿元人民币(558亿美元)的贴标绿色债券,同比增长33%,发行总量位居全球第一。另根据Wind最新统计数据,截至6月30日,今年上半年我国境内"贴标"绿色债券共计发行136只,发行规模合计1095.5亿元,约占同期全球绿色债券发行规模近3成。

尽管绿色债券发行规模快速增长,但作为与工业、交通并列为"三大能源消耗大户"之一的房地产建筑行业,绿色债券真正用于建筑节能减排和绿色建筑开发建设的比例仍然相对较低,上市房企也较少参与其中。

此次旭辉首笔绿色债券的成功发行,顺应了绿色发展的理念,标志着公司推动绿色产业发展进入新的里程碑。据了解,本次所募集资金将用于置换境外一年内到期的中长期债务以及绿色项目的研发、开发与运营。

值得一提的是,此次旭辉发行的绿色债券得到了市场投资者踊跃追捧,峰值订单获得8.2倍认购。从融资成本看,今年1月旭辉美元债成本为6%,此次发债再度降低融资成本。

同策咨询报告显示,2020年上半年境外公司债发债融资成本相对国内发债高。从具体融资事件来看,某头部房企在今年上半年发行的一笔10亿美元债,利率高至12%,是所监测融资时间中融资利率最高的一笔。

业内人士指出,旭辉在绿色债券发行上发力,不仅拓宽了资本市场的融资渠道,也将有助于公司绿色业务进一步发展,最终助力可持续的业绩增长,推动公司长远健康发展。

2、发布首份独立ESG报告,践行"长期主义"

7月8日,旭辉控股首次独立发布ESG年度报告,着重展示了公司在绿色建筑、绿色施工和绿色供应链管理等方面的实践。

ESG 报告是企业将其履行社会责任的理念、战略、方法,及其经营活动在经济、社会、环境等维度产生的影响定期向利益相关方进行披露的沟通方式。当前在可持续发展的大背景下,不论是在海外成熟市场,还是我国资本市场,将环境和社会以及治理(ESG)因素纳入投资考量,已然成为监管机构以及资本市场各方的共识,而ESG主题投资也正获得越来越多资金的青睐。

此次旭辉集团发布首份独立ESG报告,展示了其以ESG指标促进公司长期发展的决心。而透过报告的发行不仅可以系统梳理、分析企业面临的各种责任风险,推动企业内部管理提升和改进;同时也将有助于将企业可持续战略贯彻实施于各项工作,带动企业综合治理水平的提升。

对旭辉控股董事局主席林中表示:"我们正面临一个更为波折不安的时代,衡量公司经营成功与否不仅只在于短期财报数字的增减,更重要的是公司可持续经营发展的潜力。2020年,旭辉将继续以客户需求为原点,为员工创造更多的价值,坚持履行对环境的责任,将发展成果回馈社会。"

从ESG 报告可以看到,绿色建筑是旭辉践行ESG理念的主要领域。公司将绿色理念贯穿于产品设计、施工建造及供应链管理的全流程中。

根据ESG报告披露,旭辉控股要求旗下所有住宅产品必须至少获得绿色建筑一星设计标识,其中高端项目力求达到绿建二星或三星标准,以及LEED、WELL等国际绿色建筑认证的相关要求。此外公司还相应的推行了一系列涉及绿色建造, 绿色采购等相关战略和理念,着力打造绿色高质量发展房企标杆。

ESG报告展现了旭辉优异的治理能力,同时也反映了公司在倡导绿色环保理念等方面做出的努力,这是对公司践行社会责任的一次总结,同时也是旭辉未来将持续深耕ESG领域的发令枪。

透过ESG报告旭辉为后续的发展指明了方向:"继续为企业战略注入更多ESG元素,并积极争取进入各ESG关键指数的机会,力求将公司打造为房地产行业ESG体系标杆,争做可持续发展的百年企业。"

ESG报告的发布也得到了国际大行的认可,美银证券认为旭辉在ESG领域实现重大飞跃,将有利于其在更长远的时间内重新评级。

3、结语

今年新冠肺炎疫情影响下,宏观市场环境不确定性加大,在此环境中,旭辉控股仍然表现出了稳健的增长步伐。

根据旭辉控股披露数据,2020年1月-6月,公司年内累计合约销售金额达807.3亿元,累计合约销售面积约为489.6万平方米。

公司稳健的表现也获得了信用评级机构的认可。7月13日,惠誉评级还授予了旭辉控股发行的美元绿色债券"BB"评级。惠誉表示,旭辉控股集团的发行人违约评级反映了其稳定的财务状况。截至2019年底,旭辉控股集团的杠杆率从2018年底的48%降至44%,惠誉预计,其杠杆率将保持在45%左右。

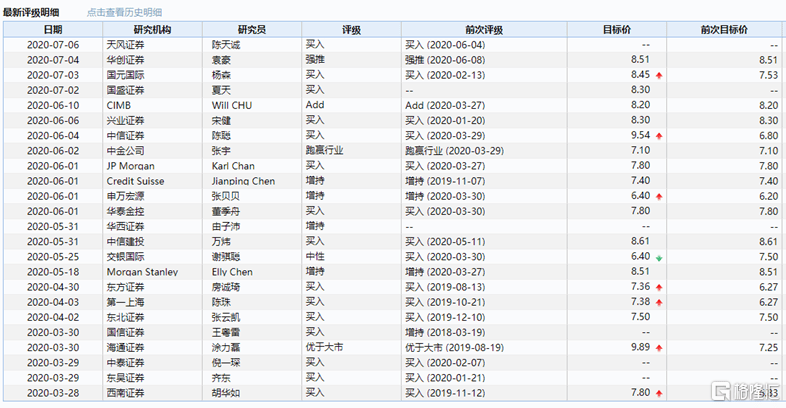

事实上,今年以来,多家研究机构也纷纷看好旭辉控股的投资价值,尤其是6、7月以来已经有包括摩根大通、瑞信在内的投资机构给与公司增持或买入评级,其中中信证券给出的目标价最高看到9.54港元,较当下仍有近45%的升幅。