7月19日,中证协在官网公告,对参与中核融资租赁公司(下称“中核租赁”)债券发行招标的8家券商启动自律调查。

中证协表示,国泰君安、海通证券、中金公司、平安证券、申万宏源承销保荐公司、天风证券、中信证券、中信建投,在中核租赁债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑。

(图片来源:中国证券业协会官网)

(图片来源:中国证券业协会官网)

近年来,券商之间压低费率进行“价格战”的想象屡禁不止。据搜狐财经计算,中核租赁发行21亿元公司债务,仅需向国泰君安支付31.5万元的总承销费用。

苏宁金融研究院特约研究员何南野表示,债券承销业务收入应收费率差异比较大,但整体来说,费率都在千分之一以上,10个亿的债券承销,最起码要收100万以上,否则成本都无法覆盖。”

何南野认为,近两年低价竞争的情况越来越普遍,但在大多数项目上,覆盖基本的成本并实现适当的盈利,依旧是各大券商的价格竞争底线。

国泰君安承销总费率仅为0.015%

据天眼查显示,本次事件“主人公”中核租赁成立于2015年12月,注册资本20亿元,法定代表人杨召文,主营业务为融资租赁业务;租赁业务;向国内外购买租赁财产等。

据工商信息显示,中核租赁为央企中国核工业集团有限公司的子公司,持股比例37.64%。

(图片来源:天眼查官网)

(图片来源:天眼查官网)

今年6月1日,中核租赁曾发布招标公告表示,拟从参与投标的机构中择优选取主承销商两家,分别担任发行牵头主承销商和联席主承销商,以完成公司债券不超过21亿元额度的注册发行工作。

6月24日,中核租赁公布债券承销项目公布中标候选结果,其中,国泰君安和中信证券分别以总费率0.015%和年化0.01%的承销费率,进入了中标候选名单。

搜狐财经测算,中核租赁发行21亿元公司债务需向国泰君安支付31.5万元的总承销费用,每年向中信证券支付21万元。

(图片来源:天眼查官网)

(图片来源:天眼查官网)

7月9日,中核融资租赁公司债券承销项目正式公布中标结果,中标的主承销商为国泰君安和中信证券。

那么两家中标的券商,债券承销业务的展业情况如何呢?

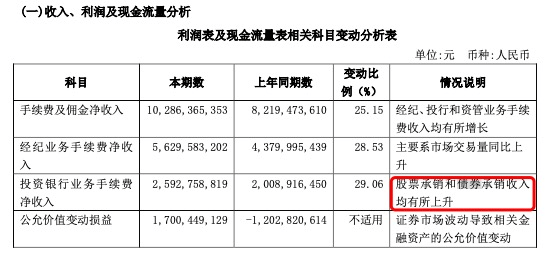

据国泰君安2019年公告表示,2019年,公司债券承销业务加大重点客户开发的力度,竞争优势进一步巩固。

年报内,国泰君安披露,证券主承销家数1379只、证券主承销额5645.7亿元,同比分别增长79.1%和47.4%,分别排名行业第3位和第4位。

其中,增发、优先股、公司债和金融债承销金额均排名行业第3位,可转债承销金额排名行业第2位;过会的并购重组项目数6家,排名行业第5位。

(图片来源:国泰君安2019年公告)

(图片来源:国泰君安2019年公告)

此外,国泰君安年报内称,公司的主营业务收入增加得益于股票承销和债券承销收入上升。

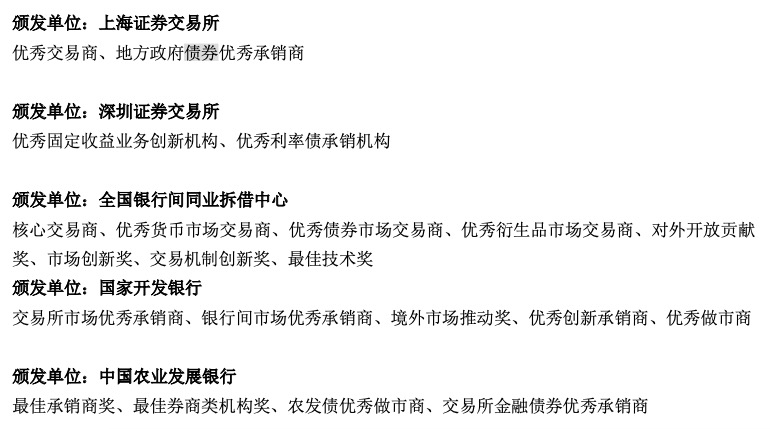

另外一家中标券商中信证券年报显示,2019年,公司债券(含可转债、可交换债)及资产证券化业务承销金额合计为10015.30亿元,较去年同期增长31.03%,承销金额占证券公司同业承销总金额的13.18%,位居同业第一。

此外,2019年,中信证券曾被上交所、深交所等评为优秀交易商、地方政府债券优秀承销商。

(图片来源:中信证券2019年年报)

(图片来源:中信证券2019年年报)

近两年券商低价竞争状况频发

除昨日被提及的8家券商外,近年来,券商压低费率,进行“价格战”的事件屡禁不止。

据公开资料显示,中信证券在2个月前也曾因承销费率远低于市场正常水平被“点名”。

中国银行间市场交易商协会公告显示,中信证券在部分非金融企业债务融资工具项目招标过程中,中标承销费率远低于市场正常水平,预计承销费收入明显低于两家机构核算的业务开展平均成本。

(图片来源:中国银行间市场交易商协会公告)

(图片来源:中国银行间市场交易商协会公告)

交易商协会表示,债券市场主承销商的职责非常关键。主承销商为争取市场份额,重视短期利益,在债务融资工具发行承揽中不当低价竞争,影响执业质量,致使本来高执业门槛、高技术含量、高标准规范的债券承销业务低端化、廉价化、形式化,最终不仅会牺牲发行人、投资者的利益,还将损害市场稳健运行的根基。

苏宁金融研究院特约研究员何南野向搜狐财经表示,通常情况下,头部券商的投资银行业务在主营业务收入中,一般占比在10-30%之间,不同券商之间差异比较大。

何南野称,投资银行业务又分为股权融资与债权融资业务,而债权融资业务收入一般会大于股权融资业务收入,因此,债券承销业务占券商营业收入的比重一般在10%-15%左右。

“实践当中,债券承销业务收入应收费率差异比较大,但整体来说,费率都在千分之一以上,也就是说,10个亿的债券承销,最起码要收100万以上,否则成本都无法覆盖。”何南野补充表示。

针对头部券商暴露的“价格战”现象,何南野表示,如此之低的费率,并不是普遍的现象。主要出现在一些重大项目上面,一是该项目具有非常大的影响力,对于各大券商来说,通过承做该项目,能获得更好的关注度,且因承销规模较大,有利于承销业务“冲排名”。

“二是客户资质很好,项目风险较低,极易销售出去,对券商而言,发行难度较低。但不得不承认,近两年低价竞争的情况越来越普遍,但在大多数项目上,覆盖基本的成本并实现适当的盈利,依旧是各大券商的价格竞争底线。”何南野称。

事实上,近年来,监管部门已加大对券商“价格战”的监管,但为何屡禁不止?

何南野称,在券商投资银行业务方面,目前已经实现充分的市场化竞争,完全是市场在发挥定价的作用。对监管而言,仅仅只能出一些窗口指导,但却很难在法律意义上禁止一些不正当竞争的行为。

何南野认为,要想对券商价格战进行一定的约束,一是需要行业自律,需要券商行业整体树立公平竞争、以质取胜而非以价取胜的理念,二是最核心的,是如何实现券商之间的差异化发展。

“因为价格战的本质,是券商之间同质性的增强,要想破解价格战,长远的方式是提升各大券商的核心竞争力,提升各大券商为客户服务的差异度。”何南野表示。