1

火爆行情

今年,A股医药股的表现简直太过疯狂。当然,也包括CRO赛道的巨头们。

其中,药明康德累计上涨67%(截止21日收盘),泰格医药上涨77%,凯莱英上涨81%,康龙化成更是大涨逾110%。前三者均有高瓴资本的入股,亦可看出对于医药CRO赛道的看好。

(来源:Wind)

昨日,2500亿盘子的药明康德一度大涨超9%,收涨8.76%。另外,凯莱英上涨9%,泰格医药上涨超5%,康龙化成涨超2%。

这种疯狂涨法令吃瓜群众目瞪口呆。药明康德之火爆行情,背后是恰逢亮眼的半年报“成绩单”出炉。当然,也引爆整个CRO行情。

2

成绩单如何?

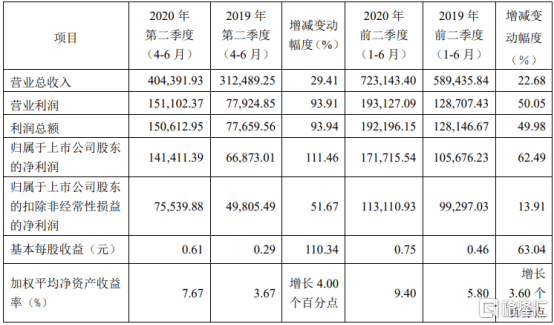

据财报披露,药明康德上半年总营收为72.31亿元,同比增长22.68%,归母净利润为17.17亿元,同比增长62.49%。扣非净利润为11.31亿元,同比仅增长14%。

上半年,药明康德所投资的已上市公司的市值大增,导致非流动金融资产的公允价值变动收益以及投资收益大增,合计影响金额10亿元左右。

看来,A股大盘暴涨,对于药明的净利润影响不小。

拆分来看,公司二季度营收增长29%,归母净利润增长111%,扣非归母净利润增长52%。一季度受到疫情的严重冲击之后,二季度已经出现较大改善,且超出市场预期。

(来源:药明康德财报)

药明康德业务布局在欧美、中国大陆、以及其它亚洲国家。其中,欧美市场营收占比超过70%(2019年的数据)。

另外,2019年美国区实验室业务收入15.63亿元,占总营收比例的12%以上。根据业绩快报披露,该细分业务板块因美国疫情肆掠而受到较大负面影响。而中国区实验室业务在二季度全面恢复运营。

可以猜想,除了中国大陆以外,药明康德其余海外业务或多或少均会受到疫情的冲击。

3

高瓴为何减持

据最新数据显示,高瓴资本在全球医疗健康产业累计投资160家企业,国内企业100家,海外企业60家。

胡润研究院3月18日发布了《2020胡润中国百强大健康民营企业》,有近三分之一的上榜医药医疗行业,背后都站着高瓴资本,其中市值前十的企业,高瓴资本投资了其中的7家。

高瓴资本在医药前景领域基本上是全覆盖的状态。当然也包括发展前景良好的CRO赛道。

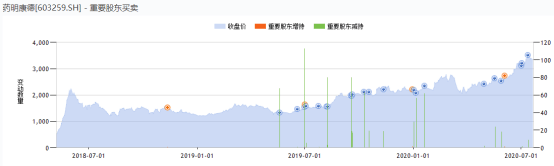

高瓴投资药明康德是通过一级市场就进去了,投资实体是一家注册在香港的投资实体公司:HCFII WX(HK)无锡香港控股有限公司。据药明康德公布此前公布的招股书显示,高瓴持有6272万股,持股比例高达6.01%,为公司第7大股东。

(来源:Wind)

高瓴作为5%以上的股东,锁定期为1年。1年之后(2019年5月之后),高瓴便不断减持。截止2019年末,高瓴持股股份为4795万股,持股比例缩水至2.9%。并且已经不在10大股东名录里面了。

持股药明康德不久,便大幅减持,似乎跟高瓴超长期价投的风格不太吻合。下面,我们不妨从公司股价、估值角度来窥探一二。

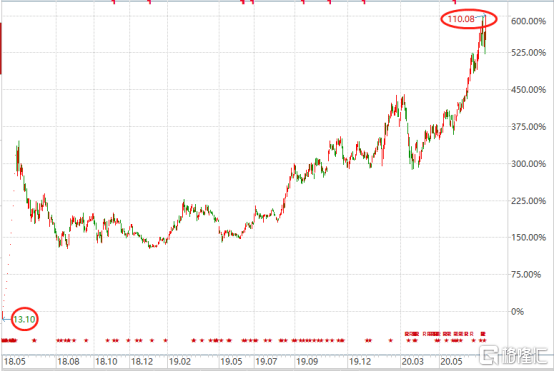

药明康德自上市以来,股价从13元暴涨至当前的110元,累计上涨820%。市值从刚上市的300来亿上涨至目前的2500亿元,仅仅只要了2年多时间。

(来源:Wind)

再看估值水平,当前动态PE高达131倍,比2019年初的42倍翻了3倍。可见,药明康德市值的暴涨,主要源于估值的提升。

如此盛景,高瓴岂能不减持呢?

据Wind统计,2019年以来,公司机构股东、高管合计减持超过160亿元。还没完, 公司第三大流通股东——WuXi AppTec刚刚减持1%不久,今日盘后公告再度减持1%。按照今日收盘价计算,又要套现25亿元!

(来源:Wind)

这波套现真够狠的!

4

行业前景

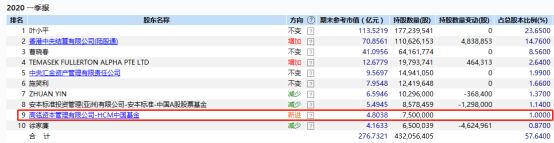

在CRO/CMO领域,高瓴还持有泰格医药,持股股份750万股,持股比例为1%,为公司第9大股东。

(来源:Wind)

今年2月,高瓴资本全额认购凯莱英23亿元的定增。另外,高瓴还拿有药明生物二级市场的股份。

单单CRO/CMO领域,高瓴就握有4家公司的股份,仓位还不小。背后的考量仍然是良好的前景赛道。

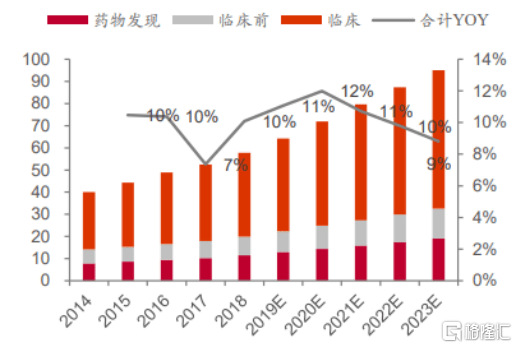

据Frost&Sullivan数据分析,2014-2018年,全球CRO市场规模从400亿美元增长至579亿美元,年复合增长率为9.7%,预计2023年将达到952亿美元,增速将提升至10.5%。

过去5年,全球CMO市场复合增长率为10.7%,未来5年将达到518亿美元,平均复合增长将达到14%。

(图:2014-2023E全球CRO行业规模及增速)

相比全球市场,国内增速会更快。

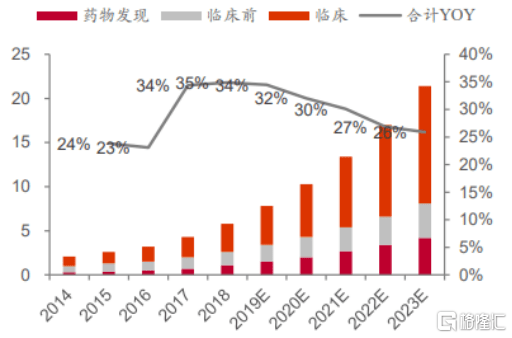

2014-2018年,中国CRO市场规模从21亿美元增长至59亿美元,平均复合增长率高达29.2%,比国外快了3倍。未来5年,中国市场将达到214亿美元,增速仍然高居30%左右。

(图:2014-2023E 中国CRO行业规模及增速)

国内CMO市场,2014年的12亿美元增长至2018年的24亿美元,规模翻了一倍,每年增速大致在20%,预计2023年将达到85亿美元,增速将提升至28.7%。

不足2年,国内CRO/CMO的市场规模就将翻一番,孕育的机会一定不少。两个细分赛道, 药明康德均有布局,均会受益于整个蛋糕做大。

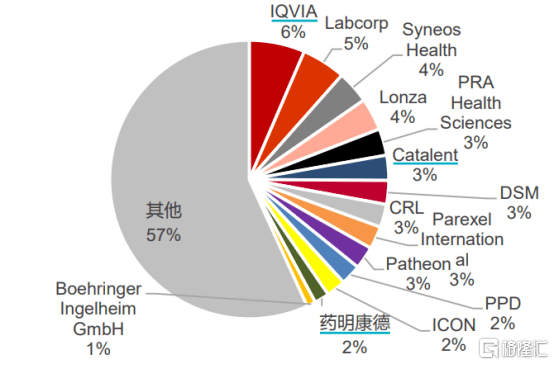

按照CRO 和 CMO 业务相关收入计算,2018年,药明康德已经成为亚太地区最大的医药外包服务公司,在全球的市占率为1.7%,排名第13位。

(图:2018 年全球医药服务外包公司市占率情况)

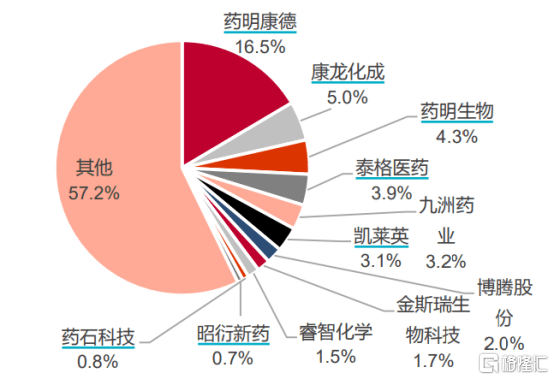

在国内市场,药明康德独占鳌头,拿下16.5%的市场份额,高出第二名康龙化成11.5个百分点,比泰格医药也高出12%。

(图:2018 年国内医药服务外包公司市占率情况)

但细分临床CRO,泰格医药具备先发优势,毛利率要比药明康德高。但药明康德是A股市场少有的能够具备全产业链的公司,综合优势更为明显一些。

5

尾声

CRO绝对是牛股出没的细分领域。除了前文提到的药明康德外,其余3家一样是牛股。

泰格医药2012年8月上市以来,股价累计上涨35倍,当前估值倍数88倍。

凯莱英2016年11月上市以来,股价累计上涨15倍。当前估值倍数将近100倍。

康龙化成2019年1月上市以来,股价累计上涨13倍,当前估值倍数高达145倍。

这不是偶然,这是前景行业的力量。这或许亦是高瓴押注的重要逻辑之一吧!

不过,好公司需要好价格,普通散户才能赚到钱。就拿药明康德而言,机构、高管频频大幅减持,不就是提前兑现了未来的超额收益吗?

(7月份以来的减持统计,来源:Wind)

当下,动不动上100倍的估值水平,下不了手很正常。等等吧,伺机而动。