图片来自网络

图片来自网络

7月28日,银保监会贵州监管局一日内开出罚单九张,处罚对象均为对贵阳银行。罚单内容显示,因贷款资金被挪用、虚增资产负债规模、掩盖信用风险违规情况等诸多原因,贵阳银行旗下2家分行、4家支行及其员工被施以行政处罚,累计罚款金额235万元,一名员工被终身禁止从事银行业工作。

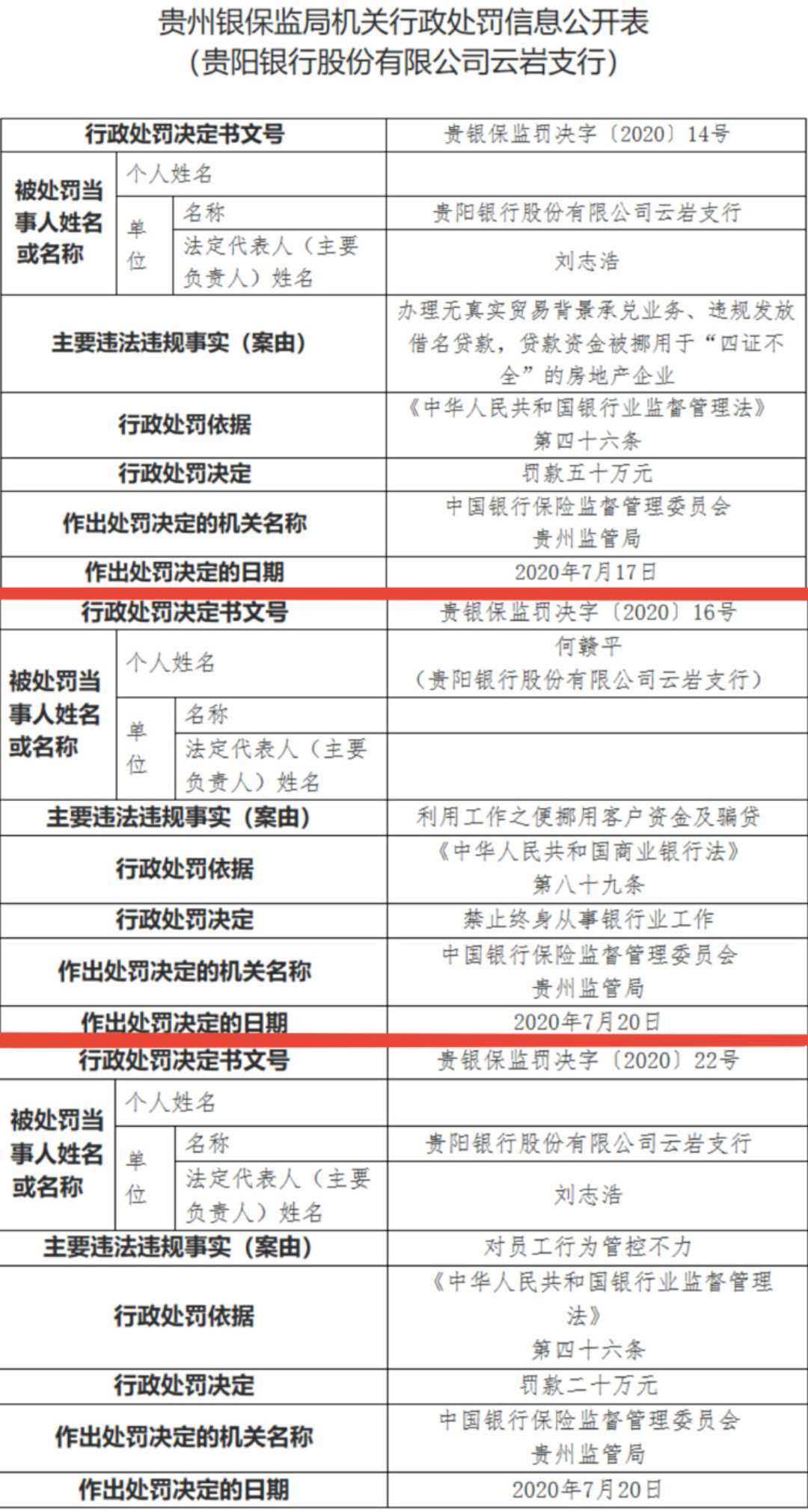

罚单信息显示,此次被处罚的分支行包括贵阳银行贵安分行、成都分行、云岩支行、中南支行、观山湖支行和息烽支行,其中云岩支行受罚单最多。

行政处罚信息公开表内容表明,因违反《中华人民共和国银行业监督管理法》第四十六条相关规定,办理无真实贸易背景承兑业务、违规发放借名贷款,贷款资金被挪用于“四证不全”的房地产企业,贵阳银行云岩支行被处罚金50万元。同时其员工何赣平利用工作之便挪用客户资金及骗贷,被监管部门做出了禁止终身从事银行业工作的行政处罚决定。云岩支行也因对员工行为管控不力再被罚款20万。

图片编辑自银保监会官网

图片编辑自银保监会官网

同样因违反《中华人民共和国银行业监督管理法》第四十六条相关规定,贵阳银行成都分行因对借款企业划型不准,填报数据不准确被罚款20万元;中南支行因对借款企业划型不准,填报数据不准确被罚款20万元;息烽支行因存在滚动贴现商业承兑汇票,且以部分贴现资金兑付到期商票,掩盖信用风险违规情况的违法违规行为被罚款20万元。

此外,因自有资金借道违规问题,贵阳银行贵安分行和观山湖支行分别被罚50万元。其中,贵安分行因自有资金借道违规转存定期存款,并质押发放贷款虚增存贷款;观山湖支行因自有资金借道发放信托贷款,并将部分资金转为通知存款,虚增资产负债规模。

从主要违法违规事实来看,贵阳银行此番被罚问题大多聚焦在贷款相关问题上。今年以来,银保监会对银行贷款问题尤为重视,已多次强调防范银行信贷资金违规进入股市、楼市等问题。此前,银保监会新闻发言人谈及目前银行保险业面临的突出风险与挑战时还曾提到,“部分资金违规流入房市股市,推高资产泡沫”。

搜狐财经调查发现,早在六月底,贵阳银行总行及其负责人就曾收到银保监会贵州监管局开出的10张罚单,罚款金额总计280万元,原因包括以贷还贷、掩盖不良,贷款五级分类不准确,向关系人发放信用贷款等贷款问题及一些管理问题,如重要岗位轮岗执行不到位,代为履职超过规定期限,股东出质银行股份未向董事会备案等。

对于近一月来的密集罚单,有其他媒体调查称,都是去年相关监管机构交叉检查后的处罚结果;发放时间不同,可能是因为总行与分支行罚单披露时间存在不一致的情况。

贵阳银行近来可谓“多事之秋”,不仅罚单不断,又在非公开发行A股股票募集资金一事上频遇波折。

7月20日晚,贵阳银行发布一系列公告宣布二次修订非公开发行A股股票方案并决定撤回公司非公开发行A股股票申请文件并重新申报。这也是贵阳银行自2月13日审议通过非公开发行股票的相关议案后,对该定增方案的第二次修改。公开资料表明,这两次修改均与政策调整有关。

其公告内容显示,此次修订并未对发行数量、募集金额和目的进行调整,仍为非公开发行A股股票数量不超过5亿股,募集资金总额不超过人45亿元,所募集资金均用于补充公司核心一级资本。

图片截取自贵阳银行2019年度财报

图片截取自贵阳银行2019年度财报

资本充足率限定了银行规模扩张的上限,根据贵阳银行年报,2019年度资本充足率13.61%,核心一级资本充足率9.61%,均低于A股上市银行平均水平。按其此前定增公告,贵阳银行募集资金将用于补充公司核心一级资本,因而此次撤回定增,将影响贵阳银行规模扩张进程。正如以上数据所示,贵阳银行当前规模在A股13家上市城商行中处在中后位置。

贵阳银行年报显示,2019年度营业收入为146.68亿元,较上年增长16%,总资产5603.99亿元,在A股上市城商行中排名第八,在存贷款规模方面也同比增加,均排在A股上市城商行的第九名。

在资产质量方面,2019年度不良贷款率1.45%,较上一年增长0.1%个百分点,不良贷款比例也有所增加,但其2020年一季报中不良贷款率较2019年底又增加0.17个百分点,增幅居A股36家上市银行之首;不良贷款拨备覆盖率较高,为291.86%,同比增长25.81个百分点,高于36家上市银行平均值。