8月20日,阿里巴巴(BABA,9988.HK)发布了2021财年第一季度(2020自然年第二季度)财报。

昨天唯品会财报后大跌20%,很多人都为今天阿里的业绩捏了一把汗。从这个季度业绩来看,阿里的表现很稳,营收和利润都超预期。

对于这个季度的阿里,投资者最关心的是公司国内电商的恢复情况,从各项业务数据来看,阿里业务基本恢复到疫情前的水平。

由于阿里财报信息众多,在这里挑三个比较重要的指标进行解读:1)Non-GAAP利润率;2)广告佣金业务增速;3)云计算增速。

1营收、利润双双超市场预期

阿里核心业务包括四部分:核心电商,云计算,数字媒体与娱乐以及创新与其他。

FY21Q1实现营业收入1538 亿元,同比34%,市场预期1480亿元。

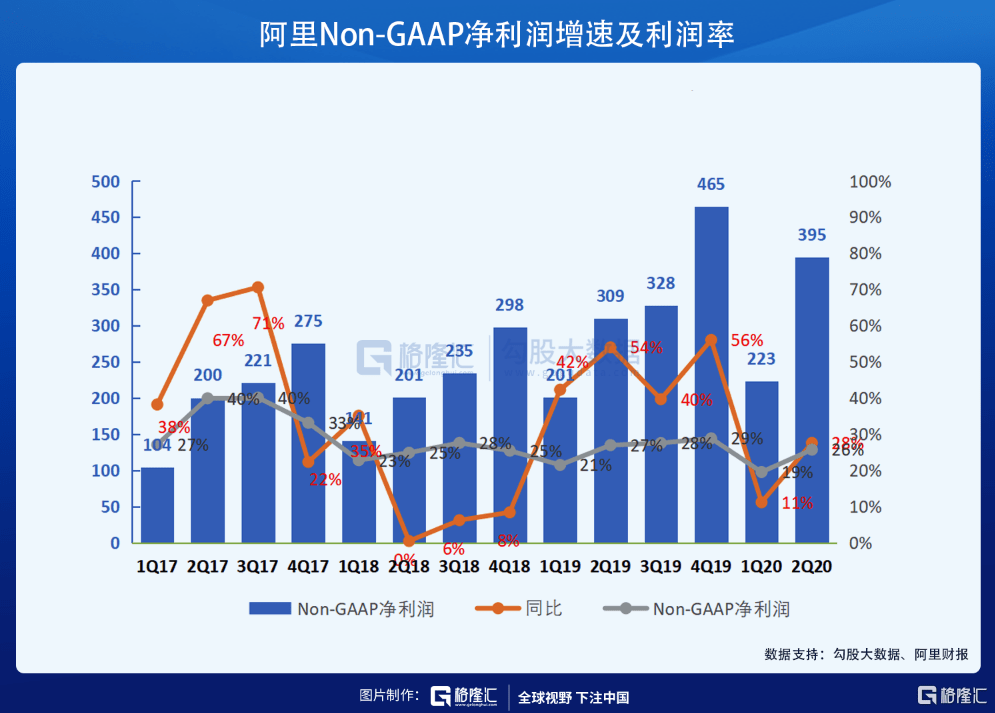

Non-GAAP 利润为395亿元,同比增长28%,Non-GAAP 净利率达26%,上年同期为27%。上个季度利润率一度下滑至19%。

公司调整后EBITDA 454亿元,EBITA利润率30%,与上年持平。其中核心电商EBITA利润率38%,稍微低于去年同期的41%。

为什么要关注利润率?

因为阿里上半年股价承受压力,主要原因是市场担心阿里的利润率会因为竞争加剧而有所下滑,但阿里只用了一个季度就从疫情中恢复过来,利润率恢复正常水平,打消了投资者对竞争的担忧,证明了自己还是一台赚钱的机器。

2广告佣金业务回暖,新零售业务快速成长

市场对阿里的另一个担忧在于,营收增长中大部分来自于不太赚钱的自营电商业务(1P业务),真正赚钱的广告佣金收入(3P业务)增长停滞,从而令投资者认为阿里商业化进程开始放缓。

本季度淘宝天猫的广告佣金收入712亿元,同比增长21%。虽然同比增速有所放缓,但考虑到淘系电商的规模,这个增速是很不错的。

广告佣金增速的V型反弹打消了投资者的担忧,造成预期差。因为上个季度之后,市场对于阿里广告佣金预期非常悲观,但实际上的情况要比预期好很多。

随着国内经济活动恢复,更多商户愿意增加线上渠道的营销预算,进而抵消线下渠道的疲弱表现,这个趋势很有可能会延续到今年下半年。

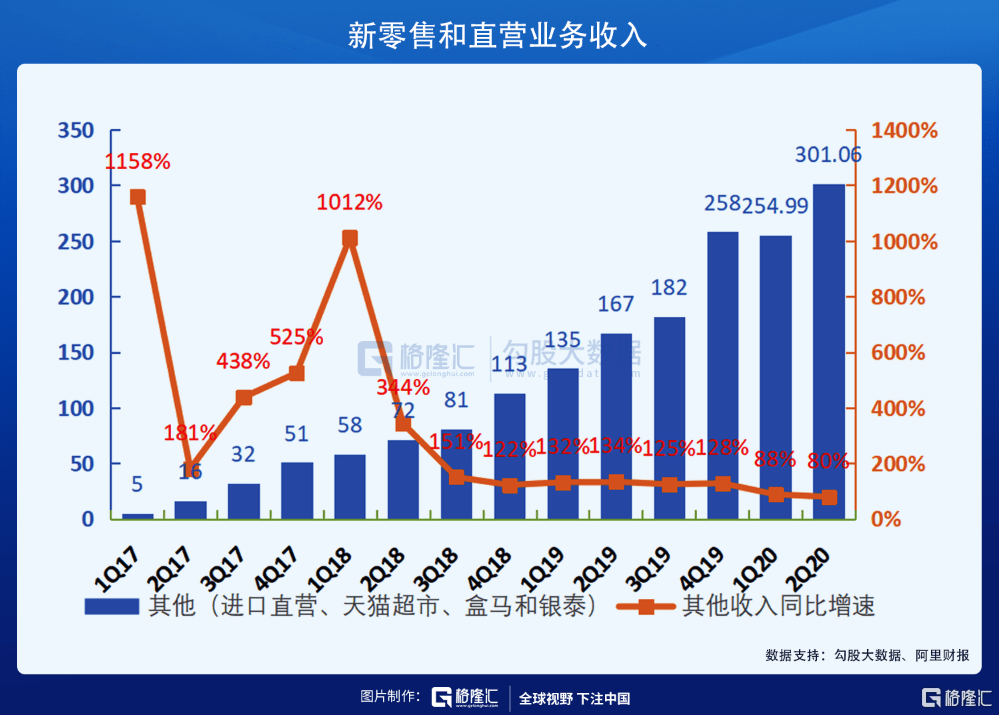

自营业务(1P)方面,本季度阿里实现新零售收入301亿元,同比增长80%,维持在高速的增长,得益于消费者对生鲜等快消品的强劲需求;

盒马鲜生GMV的线上渗透率持续超过60%。截至2020年6月30日,其在中国的自营盒马鲜生门店数量为214家,主要位于一、二线城市。

虽然这块业务令阿里变得越来越重,但很有可能成为阿里未来的增长引擎。

根据统计局的数据,第二季度我国网上零售额同比增长22.3%。阿里广告佣金21%的增速接近大盘增速,自营业务80%跑赢大盘。

值得注意的,这个季度本地服务(饿了么与口碑)收入同比增长15%,虽然有所恢复,但依旧没有恢复到疫情前的水平,随着这个赛道竞争越来越大,本地服务这个领域将免不了一场硬仗。

3云计算增速不减,亏损率同比有所收窄

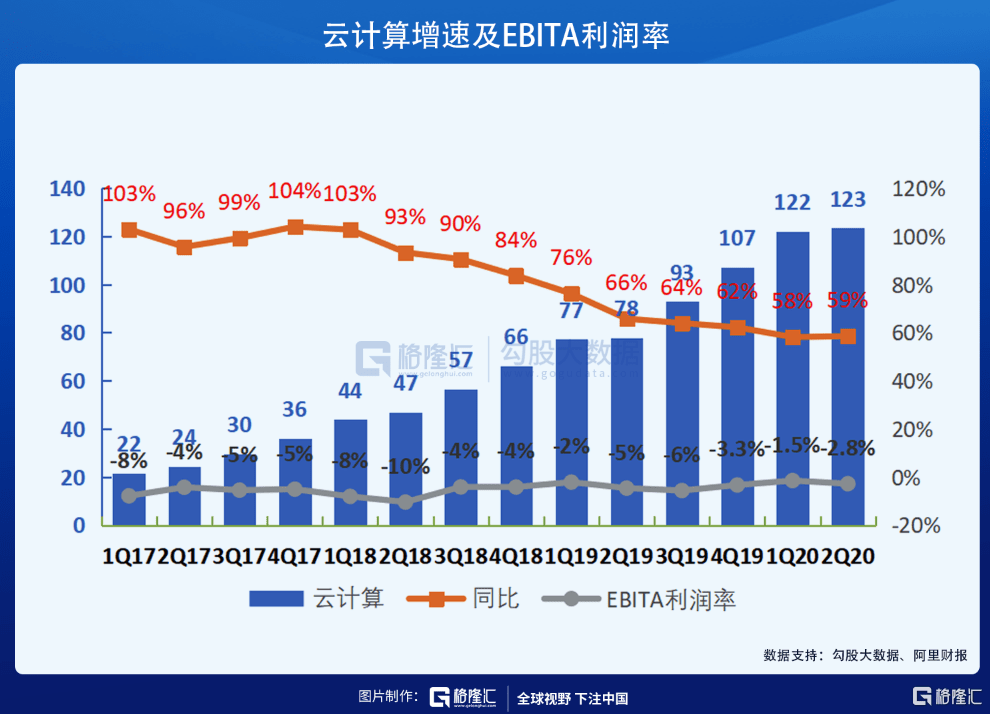

阿里云本季度营收123亿元, 同比增长59%,继续保持高速增长,调整后的EBITA利润率为-2.8%,较去年同期亏损率有所收窄,规模效应有所显现,但环比有所扩大, 仍未能实现盈利。

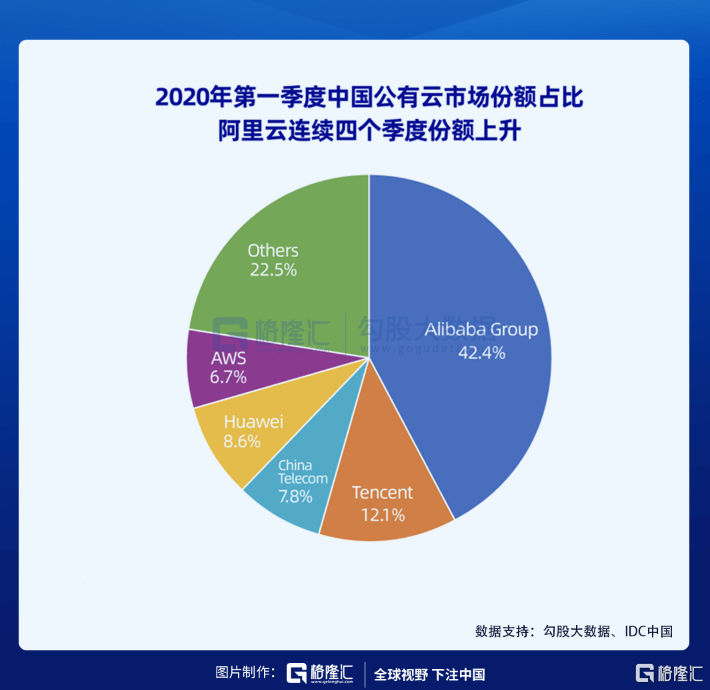

阿里云牢牢占据了国内的市场份额。

据IDC统计,阿里云在中国市场上连续四个季度实现市场份额增长,市场份额达42.4%。

据Gartner2020年4月发布的报告显示,全球市场中,阿里云市场份额从2018年的7.7%上升至2019年的9.1%,位列全球第三。在亚太市场上,阿里云市场份额排名第一,从2018年的26.1%上升至2019年的28.2%,接近亚马逊与微软总和。

云计算是阿里未来提升估值的重要业务。

亚马逊AWS云服务2019年营收350亿美元,同比增长36%,占比12.4%,市场给的估值大概为13倍的EV/Sales。

在增速和竞争格局上看,阿里云优于AWS,但在规模和盈利能力上,阿里云逊色于AWS。所以一旦阿里云能稳定盈利,阿里云的市销率可能会往10倍以上走,赚到估值的钱。

4估值水平

按照最新的财报算,阿里过去12个月摊薄后Non-GAAP每ADS收益为7.84美元,当前美股盘前股价260美元,阿里PE(TTM)=33x。

从这个季度阿里营收和利润增速来看,基本已经恢复到疫情前的水平。在全球大放水和多家基金二季度大幅增持阿里的背景下,阿里下半年的表现值得关注。