昨晚的唯品会(VIPS.US)开盘即来个超低开逾19%,搞了个大新闻,震惊了市场。

盘中公司股价一度跌逾23%,截至收盘股价跌幅震荡收窄19.45%,报19.26美元。全日成交额放量增至7.76亿美元,换手率9.672%。

(图源:富途证券)

诱发唯品会股价暴跌的原因是昨日公司的莫名“骚操作”:在昨日第二季财报中,唯品会官宣其CFO杨东皓因个人原因将在11月离职,之后将出任唯品会非执行董事。

(图源:公司业绩报告)

临发财报才换CFO/审计机构,本就是上市公司大忌,容易引发外界遐想。唯品会还在财报里官宣CFO离职,确实是撞正在枪口上。美股投资者经历瑞幸财报造假之后,本来就如惊弓之鸟,再被唯品会骚操作一吓,自然夺路而逃。

(图源:富途证券)

公司最新仍未就杨东皓离职作进一步解释。据市场消息,唯品会此次CFO离职是被某美妆国货之光品牌高薪挖角,是正常市场行为,与唯品会本身并无太大干系。

除却CFO离职的诱因之外,第二季唯品会公司业绩本身其实并不算理想,在增速方面已落后于京东/淘宝/拼多多等主流电商平台。

如果说昨日唯品会大跌有很大部分误伤成分,唯品会业务落于平淡还是会在之后长期拖累共其股价走势——是祸终躲不过。

1

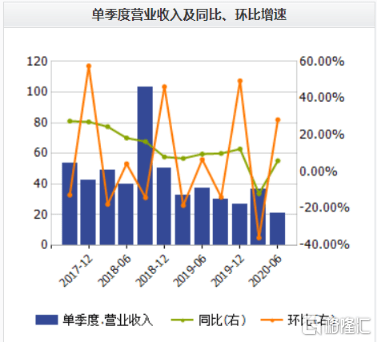

单季营收增速跌至个位数

唯品会作为垂直特卖电商,上半年却并未如其他综合电商平台一样受惠于疫情的红利。

今年第一季公司营收录得179.64亿元,同比下降12.2%;归母净利润为6.65亿元,同比下降21.49%。

公司CEO沈亚在第一季财报电话会议上曾表示,疫情之后行业库存会加大,供应商亦愿意给出更好货品和更低的折扣。该红利最起码会持续到今年年底。然而,第二季疫情带来的商家高库存、低折扣红利,及至618的年中大促销并未为公司带来太多的利好。

(图源:同花顺iFinD)

第二季,公司总营收录得241亿元,同比增长6.0%。过往八个季度,该增速仅高于今年第一季(-12%)及2018年第三季(0%)。2018年第二季度开始,唯品会开始接入腾讯及京东平台获得流量扶持,营收增速开始提升。然而,进入今年之后,公司应收增速再度呈现疲软迹象。

(图源:Wind)

公司活跃用户数据变化与营收大致相似。2018年公司第一季度活跃用户增速跌至零,之后获得腾讯/京东两大平台开放入口之后恢复增长,去年第四季月活增速再呈下滑趋势。今年第一季平台活跃用户甚至同比减少10万人至2960万人。

最新第二季,平台活跃用户为3880万人,同比增长17%,终于止住下滑颓势。

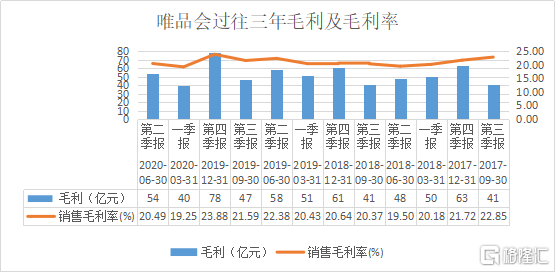

公司第二季的毛利率为20%,与第一季(19%)相仿。过往三年,唯品会的销售毛利率均在20%上下浮动,说明公司的特卖模式很可能已挤压不出更多的利润空间。

在营收增速下滑,毛利率大概维持稳定的情况下,唯品会要保利润增长,只能在控费上下功夫。这在第二季尤为明显,具体而言:

公司履约开支为17亿元,同比下降22.7%;

技术与内容开支为3.054亿,较去年同期削减27.7%。

结果,公司第二季度归母净利润为15亿元,同比增长88.9%。

从结果上看是好的,但仍难掩盖唯品会营收/活跃用户增速,空间有限的毛利率的尴尬。

公司预计,第三季其总净营收将达到206亿元至216亿元,同比增长约5%至10%。按中值计算,还是个位数增长。说好的疫情红利哪儿去了?

2

掉队的唯品会

曾经的唯品会还是阿里/京东之后的第三大电商,但至今却是连两者的车尾灯都看不到了。

京东第二季营收2011亿元,去年同期1503亿元,同比增长33.8%,创下近10个季度新高;

阿里巴巴第四财季(今年第一季)录得收入1143.14亿元,同比增长22%。比平台用户规模的话,阿里巴巴中国零售市场移动月活跃用户达到8.46亿,同比增加1.25亿。

相较之下,唯品会与头部两大电商平台已不在一个层级上——唯品会明显掉队了。

按理说,主攻品牌特卖垂直领域性价比的唯品会与综合电商平台存在错位竞争,用户需求不一致,是不至于用户遭到蚕食的。但去年电商界开始兴起的直播带货和C2M,却和主打性价比品牌特卖的唯品会正面冲突。

先说直播电商。唯品会主打品类之一便是品牌美妆。但淘宝直播对标有李佳琦的直播间。该类直播间走的是品牌产品、全网最低价、大批量带货的模式。

唯品会的品牌特卖走的恰好也低价模式。当唯品会的低价美妆遇上李佳琦更低价、更具象、更具吸引力的美妆,唯品会培养对价格敏感的用户会怎么选呢?

本质上,唯品会平台的用户粘性来自于平台产品的性价比,当其他电商平台给出更高的性价比时,用户自然会选择性价比更高的一方。

现在的淘宝、京东、拼多多在品牌补贴、低价方面也没怎么手软。淘宝有自己的百亿补贴、拼多多更是不断烧钱,宁愿亏钱也要给出全网最低价。相比之下,唯品会很多产品还是不知名品牌,价格虽然也低,但比起综合电商平台给出的品牌低价,在衣服/美妆领域吸引力还是明显不足。

(图源:公司官网)

今年开始兴起的C2M模式未来还可能侵蚀唯品会特卖模式的根本——库存。C2M主要通过用户大数据连接顾客需求和品牌厂商,这样一来品牌方即可以提高库存管理效率。顾客需要多少,自己就可以生产多少,不存在太多支流库存——这样以来,唯品会可能会拿不到大批量尾货,特卖模式也就不存在了。

在综合电商的夹击之下,原本“小而美”的第三电商平台现在依然还小,但看上去也不美了。

据财报显示,去年唯品会营销开支为33亿,获得成本约为158元。而业内披露的数据,阿里、京东和拼多多的获客成本分别约为60元、60元、20元左右。

当平台失去了吸引力,获取新用户越来越来难的唯品会未来还能凭什么维持增长?

3

唯品会未来在哪里?

唯品会CFO杨东皓曾提出以电商、金融、物流三架马车支撑公司业务发展。

但说到底这不过是确保其原有特卖模式的拉新和复购。当特卖模式本身就受到新业态的巨大冲击的时候,以特卖发家的唯品会也应该做出更大的转型了。

去年7月份,唯品会通过香港全资子公司以29亿元现金收购杉杉(奥特莱斯连锁集团)100%股份。截至去年年末,唯品会旗下的Vipmaxx(唯品仓)和Vipshop线下店已达200家及300家。

显然,唯品会想走线上+线下结合的特卖新零售模式。但据CEO沈亚在第一季电话会议披露,唯品会几百家线下店仍处于亏损状态。

但线下店只能提升用户购物体验,综合电商平台补贴/直播电商冲击唯品会特卖模式性价比的问题还是没有得到解决。

如果杨东皓被挖角消息属实的话,一个巴掌其实也拍不响吧。

“特卖电商”唯品会是否有必要做出更大的改变呢?