图片来源:网络

图片来源:网络

8月21日,美的置业举行2020年中期业绩线上发布会。

上半年,美的置业主要指标均实现增长,录得营业收入209亿元,同比大幅增长47.5%。毛利55.2亿元,同比增长8.5%。核心净利润23.6亿元,同比增长24.7%。

美的置业管理层在业绩会上表示,2020年是“战略巩固年”,下半年其将集中精力在运营方面采取精细化策略,创新方面强化产品力,以打造差异化竞争能力。此外,基于其目前资金充裕等良好情况,下半年美的置业不会主动通过打价格战的形式而实现销售去化。

合约负债938.6亿元

“尽管一季度受新冠肺炎疫情影响,但综合上半年数据看,疫情对公司销售的影响已基本冲抵。” 美的置业如此描述其在上半年交出的“销售成绩单”。

中报显示,上半年美的置业录得合约销售金额482亿元,同比增长2.1%;合约销售面积437.9万平方米,同比减少3.2%;销售均价1.1万元/平方米,同比增长5.6%。

截止报告期末,美的置业已售未结转金额1038亿元,其中一年内预计结转金额占比52%为536亿元。前6月,美的置业签约销售回款率(不含期初)高达99%。

中报还显示,截至2020年6月30日,美的置业的合约负债为938.63亿元,同比上涨了10.57%。

据了解,美的置业是按合约确定的付款安排自客户收取款项。款项通常在合约的履约义务完成前收到,该等合约主要来自物业开发及销售。

这就意味着,报告期内美的置业至少锁定了938.63亿元的业绩。

2020年上半年美的置业合约负债情况,图片来源:美的置业2020年中期业绩报告

2020年上半年美的置业合约负债情况,图片来源:美的置业2020年中期业绩报告

不过,美的置业未对2020年设置销售目标。在2019年业绩会上,美的置业管理层曾言,计划未来3-5年规模平均增长20%左右。年份好的时候可能高一点,年份不好时可能低一点。

若以2019年其完成的销售额1012.3亿来计算,则2020年上半年美的置业已完成全年销售额的47.61%。较去年同期46.62%的完成率,微涨0.99个百分点。

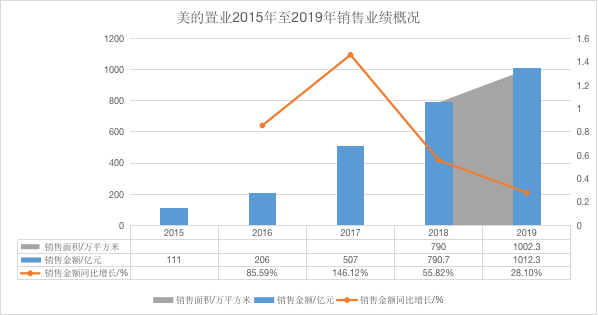

此前美的置业披露的数据,2015年至2019年其销售额复合年均增长率为55.6%。但在2017年实现146.12%的同比增速之后,其销售额增速就有所放缓,2019年也是仅以1012.3亿元的销售额“踩线”迈进“千亿”大关。

图片来源:搜狐财经

图片来源:搜狐财经

对于下半年的房地产销售市场,美的置业管理层在业绩会上作出研判,“目前城市之间差异化很大,有些城市出现明显上涨的态势,也有些城市会存在去化和价格的压力。但总体态势趋稳。”

“公司下半年的去化将兼顾流量、价格,保持相对的平衡,保持一城一策、一盘一策的基本策略。”美的置业管理层称,公司在现金流方面、销售去化等方面有比较充足的资源,下半年不会主动甚至在某些城市做价格战。

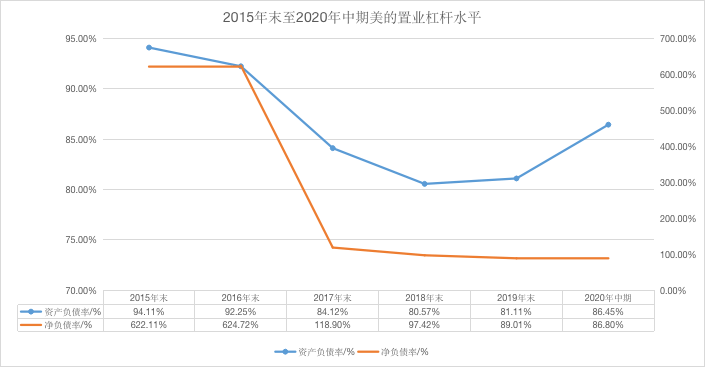

净负债率降至86.8%

除了销售数据之外,美的置业发布的中报显示,上半年其融资能力有所增强。

报告期内,美的置业新增借款平均加权融资成本仅为5.18%;截至报告期末,加权平均融资成本降低0.35个百分点至5.52%。

其中,上半年美的置业成功发行票面利率低至4%的公司债券,较上期发行相比下降120个基点,创下其公司债券票面利率历史最低。

在8月21日举行的线上业绩发布会上,美的置业又针对“融资问题”补充道,“虽然目前境内融资资源和融资成本更有优势,但是公司也会打通境外融资通道,在恰当的时机推出在境外直接融资的业务。“

图片来源:搜狐财经

图片来源:搜狐财经

财务结构方面,截止2020年6月30日,美的置业负债总额和流动负债分别为2213.38亿元和1752.37亿元,较2019年末增长1.2%和2.29%,流动负债在负债总额占比升1个百分点至98%。

不过,上半年美的置业净负债率为86.8%,较2019年末下降2.2个百分点。报告期末,美的置业一年内到期债务占债务总额比重仅为21%,现金短债比达到2.26。

现金流方面,截止6月30日美的置业持有现金总量约260亿元,银行授信额度为1319亿元,其中尚未动用的额度874亿元,较期初上涨42亿元。

美的置业称,下半年将重点围绕“智慧”和“健康”,聚焦创新技术,提升产品核心竞争力。同时,推进数字化运营,实现精益管理,建立“储、建、供、销、存”的经营指标管理闭环。