疫情席卷过后的保险市场,可谓冰火两重天。

整体来看,今年上半年保险行业的保费收入虽维持涨势,但6.46%的同比增速明显不如往年,较2019年同期下降7.7个百分点。而另一边,疫情之下的互联网保险赛道却乘风破浪,实力企业脱颖而出。

8月20日,互联网保险电商第一股——慧择(HUIZ.US)公布其2020年第二季度的财务业绩。继一季度实现逆势增长后,慧择再于二季度交出一份亮丽的成绩单,超预期实现了其在一季度公布的指引。

Q2业绩亮点频现,“销售端创新+长期险战略”尽显抗风险能力

先看数据:

1.总保费增长超50%,首年保费双位数增长

慧择Q2总保费约为5.96亿,较去年同期的3.95亿增长约51.03%。其中,首年保费实现12.53%的双位数增长,达到3.2亿;续期保费同比增长149.97%,达到2.76亿。

2.长期险连续三个季度占比超90%,健康险表现突出

二季度,慧择长期险保费占比约93%,连续三季度占比达90%以上。长期健康险保费呈现出强劲的增长势头,同比增长40%至4亿元。

3. 总营收超一季度指引预期,实现持续盈利

总营收方面,慧择超预期实现其在一季度公布的指引(2.1亿-2.3亿),同比增长17.56%达2.35亿元;净利润方面,慧择Q2实现经调整净利润1410.2万,持续保持盈利。

4. 毛利率明显提升,现金流充沛

另外,慧择Q2的毛利率已增至40.23%,较去年同期的36.58%明显提升。截至二季度末,慧择账上的现金流依然保持充沛,现金及现金等价物约为4.47亿元。

5. 预计Q3营收将增长32%-45%

慧择预计Q3总营收将在3.1亿元至3.4亿元区间,较Q2至少有超过30%的增长,以3.4亿元计增幅高达45%。

总体来看,保险行业在疫情期间表现相对低迷,虽然疫情促使人们保险意识提升,但人均可支配收入及消费支出所面临的下行压力,仍使消费行为存在一定滞后性。而慧择作为一家于销售端创新,专注线上渠道、深耕长期险赛道的互联网保险电商平台,因恢复速度更快、收益模式更加稳定,Q2整体表现较行业和传统同业明显更胜一筹,在逆势中尽显出色的抗风险能力。

其中关键或在于,一方面,疫情影响用户的消费习惯,互联网保险平台获客能力提升,迎来风口,且相较于传统销售模式的高成本和低效率,互联网保险平台在增效降本上均具有优势;另一方面,长期险的销售同时具有高壁垒、长收益两大特点,而慧择因深耕该领域充分建立起了用户信任壁垒,可替代性低,这为其整体财务表现带来了雪球效应,保障其实现稳步增长。截至二季度末,慧择的长期寿险和健康险第13个月、第25个月续保率均保持在94%以上,出色的续保率验证了平台的获客能力及客户质量,同时也意味着极高的客户粘性。

提前完成最佳“卡位”,坚持以数据赋能、以科技驱动增长

二季度中,慧择为持续优化平台功能,对人工智能、大数据分析等创新技术进行了充分整合。

5月,慧择正式上线业内首个智能应用“ AI计划书”,该应用不但能够以超高效率,自动为用户规划最佳保险保障方案,还能够大幅提升顾问的效率和产能,极大地优化用户的服务体验,继而增加客户生命周期的长远价值。

6月,慧择又与西南财经大学成立联合实验室,锚定大数据和知识图谱构建等创新技术在保险领域的应用。以知识图谱为例,其将与投保人和受益人相关的所有数据源打通,从而进行更精确的全面量化分析,规避逆选择的风险。

现阶段“成绩”外,该如何看待慧择的未来发展前景?

数据和技术能力对用户的获取、转化和留存而言至关重要,当数据与科技深度融入保险服务链条的每一个环节场景,形成完整服务闭环,将大幅提高平台的转化效率,提升用户全生命周期的价值。特别是,目前互联网保险赛道前景明晰化,慧择业务定位处行业“最佳击球点”,很大可能迎来发展良机,当下正是其跑马圈地的好时点。

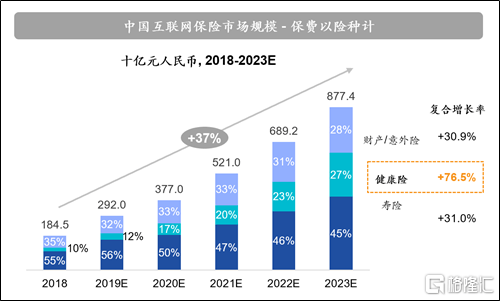

中金公司近日研报指出,预计中国互联网保费将实现中长期的快速增长,于10 年内达2.5 万亿,相当于再造半个保险市场。与此同时,根据奥纬行业咨询报告,预计2018年-2023年,以险种计,健康险将以高达76.5%的复合增长率成为中国互联网保险市场中增速最高的险种;

(来源:奥维行业报告、CBIRC、BMI)

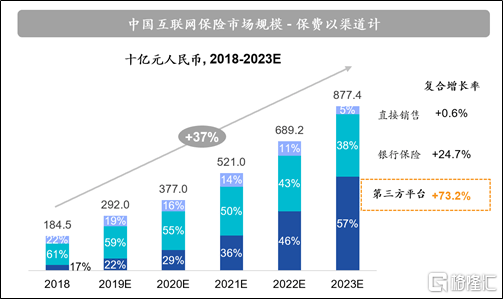

而以销售渠道计,第三方平台将成为中国互联网保险市场最具增长潜力的渠道,拥有73.2%的复合增长率。

(来源:奥维行业报告、CBIRC、BMI)

慧择早已完成“健康险+第三方平台”的最佳卡位,在销售端创新,将发展重心明确地放在长期寿险和健康险销售的线上化,占据了互联网保险市场中最具吸引力的细分市场,有望获得高于行业平均增速的业绩。

当前估值具备吸引力,距同业估值和大行目标价尚有空间

近期相关研究报告表明,市销率更能反映保险科技企业的高增长潜力、互联网模式的科技属性以及与生态伙伴的深度合作。

之前在《互联网保险万亿蓝海,慧择(HUIZ.US)靠什么站稳价值C位?》中分析过,慧择很大程度上依然被资本市场低估,与可比公司SelectQuote、GoHealth的估值水平有着很大的差异。截至美东时间8月20日收盘, GoHealth、SelectQuote与慧择的市销率分别为9.81倍、9.64倍和3.34倍,这意味着,慧择当前的估值水平仍是颇具吸引力的。

此前,花旗首次覆盖慧择就给予“买入”评级,目标价为10.6美元。而Q2业绩公布后,花旗于20日晚间发出的研究报告中指出,慧择预计Q3营收将环比增长30%-45%至3.1亿-3.4亿人民币,且下半年将以进取型营销获客策略及市场领先的新产品推动平台发展。花旗预期Q2业绩表现将对股价产生正面影响。就慧择当前股价水平来看,较目标价格尚有高于15%的上涨空间,不失为一个值得关注的高成长标的。