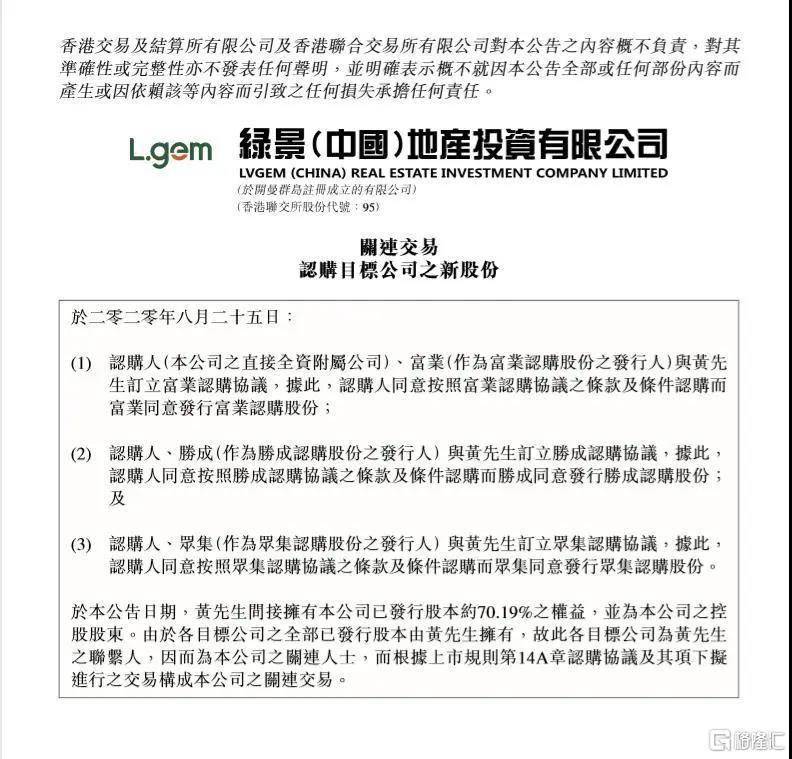

8月25日晚间,绿景中国发布认购公告,市场瞩目的白石洲注入计划最终落地。

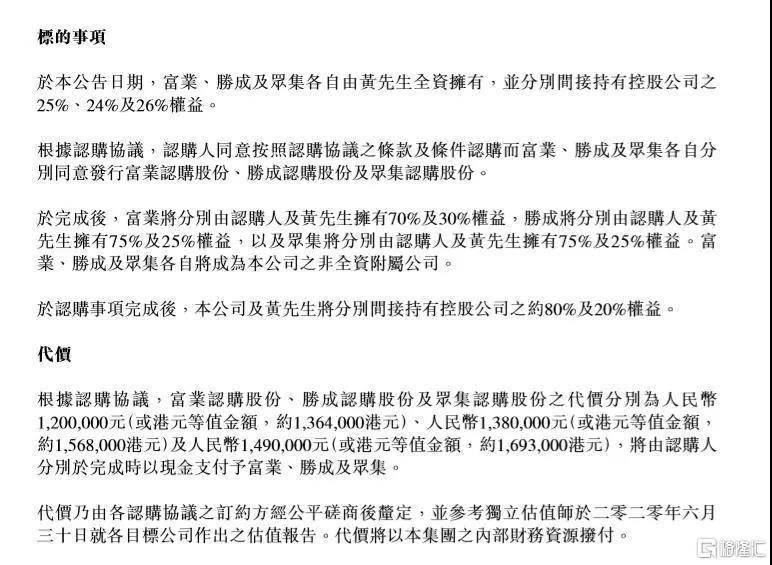

公告称,公司拟407万收购白石洲城市更新项目55%权益。认购完成后,公司及控股股东将分别间接持有白石洲城市更新项目约80%及20%的权益。

因358万平方米超大体量和预计2000亿元可售货值,白石洲旧改一直是绿景中国最受市场关注的标杆项目。凭借30多年的旧改经验和滚动开发模式,白石洲项目第一期基本能实现2020年年底完成签约,2021年开始建设的计划进度。2020年中期业绩会上,绿景中国明确表示暂时没有引进合作计划,向外界传达独立开发千亿白石洲项目的底气和决心。

随着此次大股东成功落实资产注入,白石洲项目不确定性消除,绿景中国也有望成为低迷市场中的一抹亮色。

1

白石洲货值几何?

为了准确理解该注资方案的实际影响,我们需要先审视白石洲项目的真实价值。

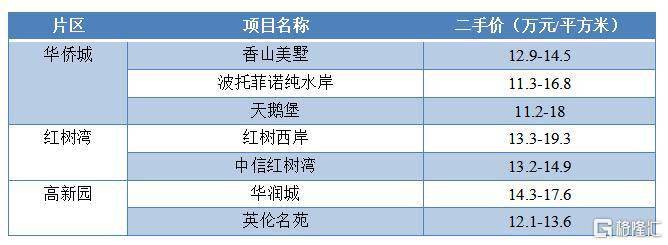

资料显示,白石洲城市更新项目位于深圳市南山区沙河街道沙河五村片区,周边豪宅区二手房均价近15万每平方米。项目按照规划将建造为358万平方米计容面积的城市综合体。

因其特有的“高价值”和“大体量”,白石洲项目被业界称为“深圳旧改航母”。

从地理位置上看,该项目位于深圳南山区的核心地段,与高新园一河之隔,属于大沙河创新走廊的重要配套,串联起深圳三大总部基地(留仙洞超级总部基地、深圳湾超级基地和后海总部基地),形成深圳科创产业高地。片区处于深圳三大城市主干道的北环大道和深南大道中间,可通过成熟路网快速到达福田CBD,前海新中心等,片区成熟,区位优越。

从周边情况来看,该项目周边为深圳传统豪宅区华侨城片区和红树湾片区,二手房均价超过12万元/平方米,一河对岸的华润大冲城市更新项目,次新房均价超过14万元/平方米。

公开信息显示,白石洲项目可售面积达到180万平方米,分为住宅、公寓和商业三部分业态,三者占比相若,初步推算可售面积各60万平方米。

参考目前周边项目的价格,我们保守估计住宅均价可以达到12万元/平方米,公寓均价10万元/平方米,考虑到旧改项目的不确定性和产品定位的差异,推算可售货值将达到2000亿元。

因此,一旦白石洲项目正式注入,对绿景中国的估值和业绩都将产生相当大的影响。

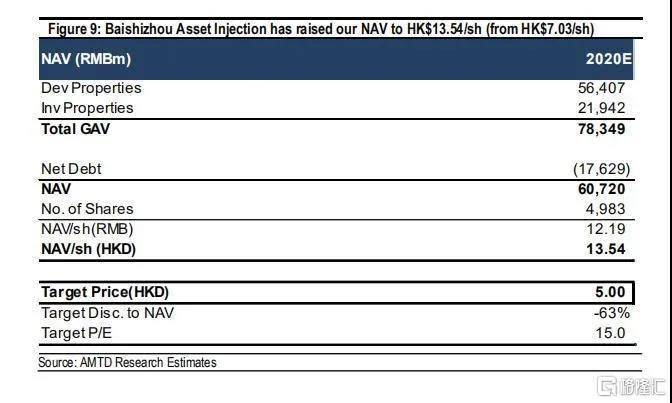

根据尚乘研究的报告,白石洲项目注入后,按照12%的WACC和3-5%的cap rate,NAV63%估值的假设,预估绿景中国2020年的市盈率达到15倍,远高于其他房企。这意味着,相比同行,绿景有望获得更长期稳定的收益和更高的收益率,并由此推算绿景中国的目标价达到5.0港元/股,对比现价有66%左右的涨幅。

(资料来源:尚乘研究)

白石洲项目注入的利好显而易见,但具体注资细节仍然是投资者最关心的话题。绿景中国本次发布注资方案,正是为了消除白石洲项目的不确定性。

累计注资比重是否达到市场推测的100%,在我们看来,对投资者而言其实意义不大。

实际上,80%几乎零对价的注入,对绿景中国,尤其是其现有股东来说绝对是惊天大礼。上市公司不会因为要支付巨额注资对价款而产生现金流压力,也不会因此挂上对大股东巨额的应付款而推高负债率,还不会导致对大股东增发股票而对现有股东产生摊薄效应。

此外,绿景中国选择上述注资结构,与其独特的控股股东联合开发模式也有密切联系。据悉,绿景中国的拿地模式在房企中比较特殊——在拿到旧改项目后,先由控股股东完成前期的签约、资源整合等工作,等到项目比较成熟、不确定性消除后,才会被注入到上市公司。上市公司主要负责二级开发,可实现拿地即开发,周期流程与招拍挂市场拿地类似,但盈利性远高于后者。

十年间,控股股东一直与白石洲村民沟通城市更新改造规划,获得了充足的信任。由控股股东直接保留约20%权益,不仅能持续提高拿地能力,也有助于白石洲项目安置及改造继续顺利推行。

2

现场实拍:实地调研拆迁进度

如此大体量的旧改项目,能否按照计划节点推进,是市场关注的另一大重点。按照规划,白石洲项目共分为3期,总开发周期8-10年,其中一期预计可于2020年年底完成签约,2021年上半年启动建设。

为了确认白石洲旧改的真实进度,2020年8月19日,我们前往项目进行实地实调,并做纪录如下。

从深南大道进入白石洲项目区域,由南向北依次为项目的一、二、三期。虽然最早开发建设的是最北端的三期,但从一期开始,主干路两侧均已被旧改宣传围栏遮挡,除了个别临街商铺有少量门店仍在营业,围栏后的房屋基本已人去楼空。

(主干路两侧均被旧改宣传围栏遮挡,摄于白石洲)

(宣传板上标注着“新春顺意”字样,摄于白石洲)

从签约完成到封楼建围栏一般需要3个月,宣传板上标注的“新春顺意”字样,意味着这些房屋在去年10月便已完成签约,项目进度远超市场预期。

(多数街道都已经被围栏封闭,摄于白石洲)

(多数街道都已经被围栏封闭,摄于白石洲)

放眼望去,整个白石洲项目区域内大多数街道都已经被围栏封闭,楼栋入口处和临街商铺都贴满了封楼提示。而且,大多数被贴上封楼提示的楼栋,外墙的玻璃及防盗网等已被拆除,为即将开始的集中拆建做准备。

(外墙的玻璃及防盗网等已被拆除,摄于白石洲)

(沿街商铺大门紧闭,摄于白石洲)

(楼栋入口处贴满了封楼提示,摄于白石洲)

正在为签约楼栋拆除防盗网的工作人员透露,目前村内大多数房屋都是空置待拆状态,估计已签约率至少在80%-90%,年底将大概率会被清空。

(数名工人正在拆除空置房屋的防盗网,摄于白石洲)

通过调研走访基本印证了白石洲项目目前进展顺利,基本按照规划节点推进。预计今年年底完成首期签约,年底或明年年初开工建设。按照绿景以往旧改项目的建设速度,我们认为2022年底项目进入预售阶段具备可能性。

保守估计,白石洲项目总可售货值高达2000亿元,首期以住宅和公寓为主,可售货值近400亿元,如果2022年进入预售,绿景中国业绩将迎来爆发式增长。

资金压力下的利润担当——绿景中国

项目的高毛利率也是市场关注重点。2015-2019年,绿景中国的毛利率分别为52.50%、50.02%、65.30%、59.49%和64.19%,历年均处于行业较高水平。2020年上半年,绿景中国综合毛利率为65%,稳住高位。白石洲项目的优质属性,有望进一步提升公司的毛利率。

以近年入市的深圳福田旧改项目——绿景红树湾壹号为例,福田稀缺宅地+大金沙旧改利好,该项目结转毛利率高达76%。考虑到白石洲项目明确的区位优势和体量,保守估计毛利率可达到60-70%。这也意味着,最早在2022年底,白石洲项目就能够出现可观的资金回流,实现整个项目的滚动式开发。

据了解,白石洲的总开发成本高达1000亿元,但如果账算得够细,分摊下来的成本并非不可承受。比如,按照绿景中国公布的规划,整个项目分为3期开发,每期需要投入300亿元左右。而采用滚动开发的模式,1期的300亿元投入准备好,之后的两期就可以有足够的销售回款启动建设。

如果采用滚动开发模式,资金压力最大的只有一期建设阶段,开发周期约3-5年。因为项目成本主要为建安成本和租金补偿,可均摊至建设周期,加上白石洲项目价值的市场认可度很高,境内银行非常支持,融资渠道也相当通畅。

2020年5月,绿景中国发布关联交易公告,称已通过抵押自持物业向光大银行贷款207亿元,自2018年7月26日至2023年7月25日,为期5年。正好覆盖一期的建设周期。这意味着,公司前期现金投入仅需100亿元左右,均摊到每年仅需20-30亿。

惠誉预计,受到白石洲项目预售启动前的现金流需求,2020-2021年,绿景中国地产的杠杆率将升至53%-61%。如果使用该项目的公允价值,未来几年内,该公司的杠杆率将保持在50%以下。

作为粤港澳大湾区城市更新的标杆房企,绿景拥有近30年的城市更新业务经验,连同控股股东,既有大规模优质土储和自持物业的资金实力,又具备较强的资源整合能力和开发管控能力,这些优势都将在白石洲项目中一一体现。

此外,绿景中国也在不断寻求跨界合作,拓展白石洲项目的可能性。目前已经确认与华为、联通等行业龙头合作,将白石洲项目打造为智慧新城标杆,并进一步探索将科技融入地产的创新发展模式。

作为深圳目前最受关注的“旧改航母”,白石洲项目对绿景的意义,也不仅体现在财务数据上,还会成为城市更新的重要范本进一步宣传推广,进而持续提升公司的行业影响力。

3

销售、土储、资信三增长

目前来看,绿景中国长期发展战略已经相当清晰。在2020年中期业绩会上,绿景中国以白石洲项目的重要阶段为节点,将公司发展分为平稳、爆发和稳固期三个阶段。

白石洲一期进入预售前,绿景有深圳美景广场、深圳黎光、珠海东桥、喜悦荟以及化州国际花城可带动收入的增长。2020年下半年至2022年上半年推盘货值约160亿元,足以支持两年以上的开发需求。

除了与深圳红树湾壹号同等级别的珠海东桥智慧城区将于明年下半年入市,进入2022年,深圳黎光项目和白石洲项目也计划相继进入预售,绿景中国的销售规模将踏进一个新发展阶段。

截至2020年6月30日,绿景土地储备总建面达到1450万平方米,且80%位于粤港澳大湾区,可售货值超过4000亿元。其中,近1000万优质土储,按照上市时与大股东的“同业竞争”协议,都将在未来陆续注入到上市公司,逐步实现价值释放。

丰富的土储保证了未来绿景中国合同销售额的增长,而大量优质投资物业的稳定租金收入,带来的良好利息覆盖率,也为公司提供了另一种保障。绿景中国两大商业品牌“佐阾”和“NEO”,在深圳的出租率接近100%,受疫情冲击也能维持在94%和83%,具备相当的防守性。

今年2月,惠誉将绿景中国的投资物业组合的业务状况评估为“BB”,预计2020-2021年,绿景中国地产的非开发性房地产EBITDA利息覆盖率将稳定在0.3倍以上。

结语

白石洲项目何时落地以及如何落地,是绿景中国近几年避不开的话题。几乎在每一次业绩会上,都会有投资人问到相关问题。

而这一次,绿景公布白石洲项目注资方案,也是对投资者们普遍关心的问题作出正面回答,宣布白石洲项目的不确定消除,承诺兑现,利好落地。无论从净资产还是业绩来看,白石洲项目的加入,都将引领绿景中国进入新的发展阶段。