8月21日收市晚间,福寿园公布2020年上半年业绩,该公司实现收益总额约7.34亿元(单位:人民币,下同),同比减少约19.5%;归母净利润约2.48亿元,同比减少约16.6%;每股基本盈利约人民币10.9分,宣派中期股息每股3.28港仙,分红率接近30%,维持稳定派息的风格。

我们认为福寿园的这份成绩单是符合预期的,上半年在疫情影响下部分墓园业务需求被推迟是可以理解的,所以在业绩公布后的几个交易日中,公司股价基本上维持平稳发展,波动性不大。

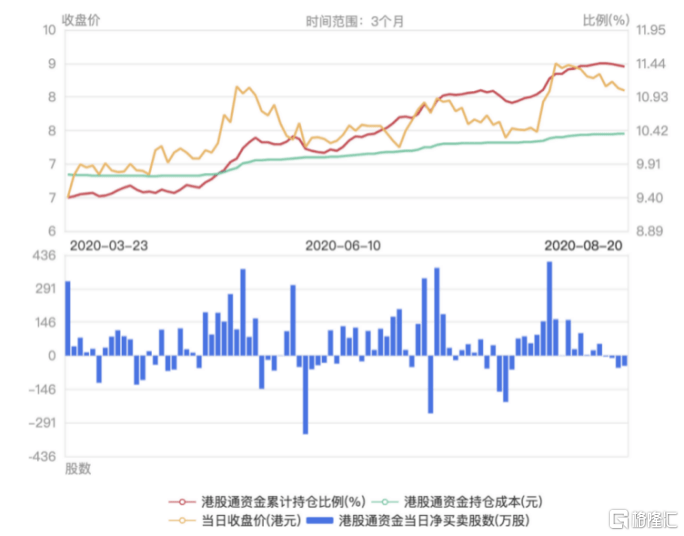

但同样在疫情影响之下,福寿园股价今年以来却实现了累计约23.8%的涨幅,驱动上升的原因是什么?另外,作为消费和服务特征显著的福寿园,其业务的非周期属性和确定性也得到南下资金的认可,过去三个月福寿园的港股通持股比例的提升幅度接近22%。

(图片来源:官网)

据我们最新的判断,当前主导公司股价行情的变动的是其长期增长逻辑和新业务价值评估。而公司所面临短期风险已经得到充分释放和消化,正如公告所指,“五月和六月的经营指标和财务业绩出现快速且持续的反转”。

因此,公司今年以来股价坚挺的原因,除了反映短期的快速反转或复苏,主要还是和发展所取得的突破有关,这里所指的是新获客模式的打通、应市场变化所推出的新产品、外延式并购和下沉战略取得实质性的新进展等,着眼的是更长期的、更本质的、更多元的、更灵活和碎片化、更长尾的机会和模式,围绕的是赛道和产业链,聚焦的是客户与合作方的需求,这些重要变化均可以在最新一期业绩公告中找到“蛛丝马迹”。

一、抗风险性十足,基本面具备韧性,多地域布局实现跨越

上半年,福寿园降本增效的经营策略成效卓著。在疫情影响下依然录得净利率约41.9%,维持去年同期水平。在公司积极控本降费的努力下,员工成本、工程成本、材料与物资、营销成本分别同比减少19.5%、20.8%、26.8%、32.1%,成本端的降速均超过了收入端的降速,这也是净利润减少幅度小于营收的同比减少幅度的原因。公司管理层快速响应市场和环境的变化,积极调整结构,降低疫情对公司业务和资产负债表造成的影响,这些举措和策略在本期业绩公告中多有体现,因此,我们有理由相信,面对这一突发事件的出现,公司管理层不但能快速扭转局面,更能从危机中找到继续做强做大的机会。

从资产负债表方面切入,截至2020年6月30日,公司持有现金及等价物规模为23.1亿,与2019年底持有水平差不多。公司目前拥有约203.5亿的银行综合授信额度,而其最新一期的资产负债比率为2.0%。公司一直保持较低的负债比率,账面上有大量的现金、充足的银行授信、持续而良好的经营现金产生能力,因此福寿园的抗风险性是相当充足的,资产负债表也非常坚实。

从分部业务的分析切入,墓园方面,营收下降主要由于疫情影响需求的延迟释放所导致的销售数量下降,而墓穴均价仍有小幅提升。上半年,公司经营性墓穴均价10.3 万元,同比+1.1%,墓园经营利润率约58%,亦同比略有提升。

而在殡仪业务中,由于政府要求减少群聚性活动,因此定价更高的增值型服务受到影响,上半年的户均消费同比-7.2%,致使殡仪业务的经营利润率同比减少4.6个百分点至9.9%。但随着下半年国内疫情得到控制,殡仪业务增值服务有望迎来恢复,随着服务内容的增加、服务质量的提升及营销活动的开展,该业务无论在收入或是盈利水平、盈利率方面都会存在快速扭转的可能性。

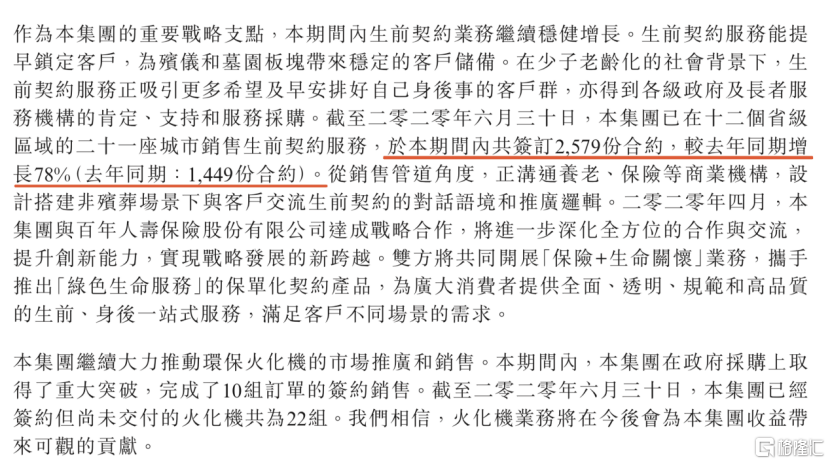

上半年公司签订生前契约2579份,同比大幅增长78%,由于生前契约服务能提早锁定客户,为墓园板块和殡仪业务带来充足的客户储备。另外,截至2020年6月30日,福寿园签订的墓园维护服务合约累计达3.76亿元,合约规模同比增长约9.1%,亦较2019年底增长约3.7%,考虑到墓园维护服务的签约增速预期会与墓园墓位的销售增长或运营规模所匹配,因此重回双位数字的增速,只是时间问题。

(图片来源:公司公告)

按照合约负债的性质来理解,生前契约服务和墓园维护服务的收入具有预收款的性质,随着未来履约服务的产生,才会真正确认为当期收入和盈利。因此,可把其视为公司的利润储备的“池子”,也是公司持续创造现金流的来源地之一。按公告所示,截至2020年6月30日,公司的合约负债规模同比增幅超过12%。

另外,值得留意的是,在2020年中期的这份业绩公告中,从城市收入结构看,上海的占比进一步下降至48.2%,上海之外城市(省份/地区)的收入超51%,其中重庆、江苏、山东占比提升幅度较大,结构分布更加均衡,随着公司在更多的城市和省份获取越来越多的项目,结构的优化代表着城市(省份/地区)收入来源的多元化,风险进一步降低,收入来源得到巩固。

综合上述,基于公司资产负债表的坚实程度,主营业务和收入来源具备稳定性和储备性,我们认为公司所具备的长期现金流持续创造能力并没有因为疫情的到来而受到损坏,福寿园基本面所具备的韧性,正是公司在大环境不确定性提升之后能实现跨越的关键性所在。

二、“内生性增长+外延式并购”多点开花,蓄积做强做大动能

承接上面总结所得到的推论,既然短期来看,福寿园在本期业绩所展现出的基本面韧性强大,短期内有望得到修复,回归正常增长轨道无虞,那么着眼于长期发展和内在价值持续提升的角度,在本次业绩期内,我们不妨来看看,公司做了什么,以及做对了什么?

简单而言,按照内生性增长和外延式并购两个发展路径去分类。

关于内生性增长,我们首先来看主营业务的突破点。此前,我们曾提及生前契约业务可为公司带来客户储备和预收帐,是公司盘活资产及持续获得现金流入的重要业务逻辑。

福寿园在期内共签订2579份合约,同比增速为78%。按渗透率来说,这个基数还是很低的。而公司在4月份与百年人寿达成的战略合作,共同开展“保险+生命关怀”业务,推出“绿色生命服务”的保单化契约产品,该模式的打通完全有机会推动生前契约业务的签约数量进入爆发式增长的新时期。作为行业龙头的福寿园,无论是品牌力、产品力与服务能力,还是全国的布局覆盖面,均远优于同业竞争对手,与保险公司的合作开发创新产品的模式,具备可成功复制的潜力。

而疫情期间,公司所力推“福寿云”创新性的互联网产品,引领了殡葬行业服务模式的新变革。

“福寿云”系统平台涵盖的云祭扫、云讣告、云相册、云服务等内容,突破了时间和地域的限制,将线上空间与线下场景及服务充分打通,并实现预定、查询、支付、交互等功能,从而长期高效地提供互联网全流程服务。公司在“福寿云”上的探索,也进一步提升了公司的数字化和信息化程度,与时俱进。此外,对于存量客户的激活,提高对公司服务的使用频率,增加付费机会,增强客户粘性,存在多方面的积极意义。同时对于公司的强运营和轻资产模式、线上线下模式的打通和融合找到了一个清晰可见的路径。据了解,上半年“福寿云”云祭扫产品获得较快收入增长,目前付费客户已突破万名,未来预期其付费人数和付费单价均存在较大提升可能。

(图片来源:公司公告)

另外,环保火化机业务也是我们比较看好的地方,主要在于环保要求和更新替代需求,也是公司开展与政府合作并参与地方殡仪业务的很好的切入点,同时我们由此看到了公司围绕行业产业链和关键服务环节不断开拓,寻找出新业务的能力,福寿园围绕其核心竞争优势建立起业务生态圈的思路或逐渐跃然纸上。

在公司新项目建设和运营方面,公司在安徽宣城、广西钦州的墓园项目均在上半年投入运营,以及贵州正安殡仪馆、江苏高邮殡仪服务中心已在6月、7月分别投入运营。福寿园通过推动签约项目落地、竞标政府项目的有偿管理服务等方面进一步拓展其业务版图,包括以BOT方式在安徽阜阳市临泉县建设和运营一座殡仪馆,与地方政府合作在山东省齐河县、江西省赣州市各建设一座墓园,以及与山东省泰安市就殡仪馆和墓园的合作等,这些机会日后将会为主营收入带来贡献。

在外延式并购方面,目前正处于稳步推进的阶段。6月份完成对贵州毕节金沙福泽殡葬一体化项目80%股权收购,7月份公告签约收购黑龙江哈尔滨市明西园项目100%股权。据管理层透露,预计三年内将陆续有十二个并购项目落地,且公司也设立了并购基金来支持并购和整合。持续扩大的收入规模和由此产生的规模效应、协同效应,将是公司体量实现快速增长的重要方向。

目前公司在手现金超过23亿元,银行授信超过203亿元,在疫情影响、政策支持和市场集中度提升的大背景下,公司外延式扩张的窗口已经打开,有望迎来加速期。公司作为行业龙头和行业创新模式的领导者,有机会率先带领行业进入兼并整合、提升效率和模式创新的新时期。

结尾部分

总结福寿园的中期业绩,可用“开源节流、承前启后”这八个字简单概括。

对一年之后的业绩进行沙盘推演后发现,我们大概率会遇到业绩增速预期将创近年新高的福寿园。大致原因或来自于三个方面:一是如今的低基数所致;二是成长型新业务和外延式并购处于快速扩张的起步阶段;三是得益于新项目并表或投入运营。

就长期发展趋势和公司内在价值提升角度来看,公司目前的估值合理,这意味着,公司市值的提升主要取决于其业绩的持续增长情况。

我们上述也归纳了公司由“内生性增长+外延式并购”带来的推动业绩快速且持续增长的可能性和路径。此外,从2013年上市以来,公司净利润复合增速超过20%,同时每年保持30%左右的派息比例,公司的长期投资价值十分显著,加上公司所拥有的行业领先地位、引领行业变革的创新能力及作为稀缺性投资标的吸引力,伴随新业务、新模式的起步而得到较高速的增长可能性。故此,我们继续看好有机会迈入新成长期的福寿园,公司长期投资价值的“天花板”或再次被打破。