近期,科技股的走势朴实无华,且枯燥。

小米集团今日盘中一度涨超11%,再创上市以来新高。年初以来累涨118%,市值增长超过3500亿港元。

美团点评今年累涨超过160%,市值增长12000亿港元,涨出了两个小米。

7月市值刚破5万亿港元的阿里巴巴,仅用一个月就突破了6万亿港元。

与美股的FAAMG一样,港股的阿里、腾讯、美团、小米 - ATMX,涨势千篇一律。

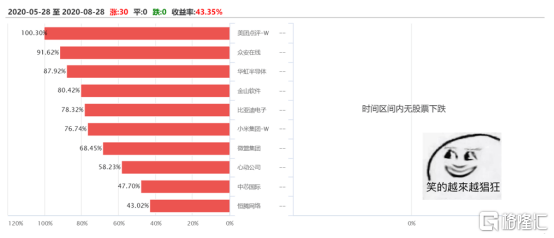

因此,7月27号面世,纳入了包含ATMX在内的30家科技相关港交所上市公司的恒生科技指数,是上半年的绝对赢家。

根据回测,恒生科技指数近3个月的涨幅为40%,年初至今的涨幅近60%,而近一年来的涨幅高达103%。与此同时,恒生综指在这三个时间段内的涨幅分别是16.7%、2.67%和13.85%。科技股跑赢大市不止一点点。

近两年,在港交所对制度的锐意改革下,美团、小米、平安好医生等知名大型新经济公司纷纷赴港上市,同时阿里、京东、网易等“留洋”巨头纷纷回归。

新经济巨头在港股欢聚一堂。

与此同时,旧经济企业占比较多的恒生指数,在充分反映市场状况上日渐乏力,因此,恒生科技指数应运而生。

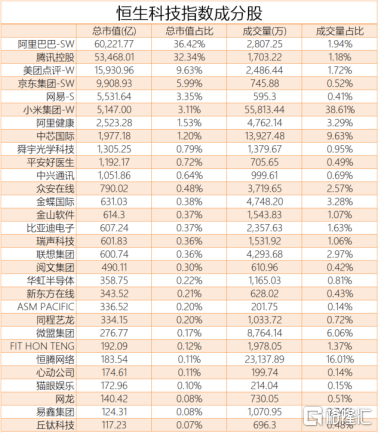

恒生科技指数的选股范畴涵盖5个行业,包括资讯科技、非必需性消费、工业、金融及医疗保健,首批纳入30支个股,其中有28支中资科技股。

而在过去3个月中,这30支个股的表现也很惊艳。

虽然只装了30支成分股,这个“篮子”却很沉。排在前3的ATM总市值相加在13.5万亿港元左右,超过绝大部分港股中银行和地产公司市值的总和。

从今天的成交额上看,小米和ATM稳坐港股前4,京东第10。5家公司目前的合计成交额超过370亿港元。

这样的成交额在最近也快成常态了,恒生科技指数30支成分股近期的平均每日合计成交额超过400亿港元,占全部港股总成交额的36%左右。

在以国内大循环为主体的经济发展新格局、科技创新将获得重点支持的趋势下,科技股俨然成为了港股大市交易的中流砥柱。

恒生科技指数ETF,看点在哪?

指数上线一个月后的今天,对30支成分股全覆盖的指数ETF在港交所上市了。

今天这支ETF交投相当火爆,成交额超过30亿港元,排在全部港股的第6位,成交量排在第3。

投资港股ETF没有印花税、支持T+0,本来就有一些天然优势,结合恒生科技指数与新经济公司的股价表现,恒生科技指数ETF受投资者的追捧就显得毫无意外了。

从成交额占比上看,投资者早已开始将目光向科技股聚集。

那么问题来了,港股中恒生科技指数跑的最好,而指数中ATM跑的最好,直接买ATM不香吗?

香,但是风险相对也大,而且,也不一定买得起。头部公司的股价不仅比价高,而且屡创新高,个人投资者想自己搭配一个组合还是需要一定家底的。

ETF最吸引散户的地方无非是门槛低,不仅金钱成本低,时间成本也低,可谓是“懒人”套餐。

不过,恒生科技指数对成分股设置了8%的个股权重上限(作为参考,恒生指数和恒生中国企业指数里面个股权重都是10%),以达到更大程度的多元化和分散化,让ATM以外的优质资产也获得很多的机会,另一方面更低的波动率也弱化了“踩雷”的风险。

这个设置的本意是分散个别成分股的影响力,分散风险,但比较尴尬的是只有30支成分股的指数里表现最好的就是那几个“个别”成分股。

因此权重上限反而局限了ATMX可能带来的贡献,比较可惜。

让投资者较为欣慰的是,恒生科技指数将每季度调整一次成分股,如果新股上市首日表现优于现有成分股TOP 10,则可以在10天后直接“入会”。

同时,指数也没有对二次上市、同股不同权的公司有什么特别的限制。

许多中概互联网公司,比如拼多多、百度、爱奇艺和Bilibili,都有回港上市的传闻流出;蚂蚁金服、字节跳动还未上市,想上这些车,必要条件是天降鸿运。

恒生科技指数的IPO快速纳入机制在这方面提供了一个“作弊”思路。

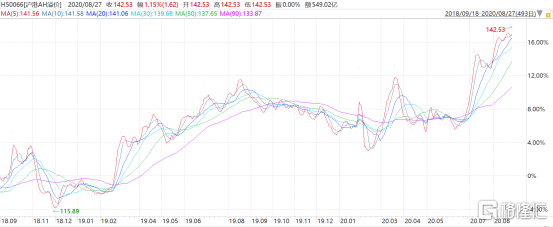

另一方面,AH溢价也是以往港股和港股ETF吸引投资者的原因之一。

2012年到2020年7月,沪港AH溢价的平均值大概是119,而目前已经提升到了142的高点。

说到AH溢价,不得不提中芯国际。

7月16号,中芯国际回A,市场火爆,A股大涨,H股跳水。

截至今日收盘,中芯国际A股收跌0.67%,报66.78,元,总市值5137.6亿元,而中芯国际港股收涨0.19%,报25.75港元,总市值1915亿港元,A/H溢价接近300%。

由于AH投资人趋同,AH股价未来也会趋同,港股股价最终将会向科创板股价看齐。说明港股的上升空间,还是存在的。

照猫画虎的“东方纳指”

几家头部公司占到指数总市值一半以上、头部公司在疫情之下反弹剧烈拉动指数跑赢大市,听到这样的描述,真的很难辨别说的是纳斯达克指数还是恒生科技指数。

纳指的头部公司,苹果今年累涨71%,亚马逊累涨84%,特斯拉累涨435%,一个比一个疯狂。

在科技股的狂欢中,3月24日至今,纳指累涨70%,标普500累涨55.5%,以周期股为主的道指累涨52.4%。

不管港股还是美股,只要搞科技,就是好股。

其实不管是机构还是散户,疫情冲击下疯狂加仓科技股,显然也存在着基本面的合理性。

首先,科技股受疫情影响相对较小,上半年交出的成绩单都很能打。

美股如亚马逊和奈飞等公司,都因为疫情带来了业绩的爆发。中国的形势也基本相同,居家三宝:淘宝、外卖、王者荣耀,将阿里巴巴、美团点评和腾讯的互联网优势放到了最大。

另外,除了互联网科技抵御住了疫情的“黑天鹅”,从FAAMG但ATM,都是优质企业,即便普遍被认为估值高,业绩的确定性也确实是比较高的。

从这个角度出发,散户跟买龙头科技股,某种程度上算是防御性投资。

与成熟的纳斯达克指数相比,恒生科技指数虽然初出茅庐,但步伐显然已经跟上了。

当前美国科技股的大牛市,很大程度上是因为各种科技基金的发行。上半年进入美股的基金繁多,但基本都会优先配置FAAMGT。比起买不起的FAAMGT,买配置了FAAMG的指数ETF显然更加现实。

比起多种多样的纳指ETF,“迷你纳指”恒生科技指数只有30支成分股,ETF也是全覆盖,对投资者的吸引力是毋庸置疑的。

而除了吸引被动资金配置恒生科技指数,ETF的上市对成分股来说也是一件喜事。因为ETF的低门槛有望同时提升投资者的兴趣,以及对优质资产的估值水平。

根据纳指ETF的“先进经验”,恒生科技指数ETF的推出,大概率要给港股科技股的牛市“火上浇油”了。