人民币汇率最近重回“6时代”。

当然,如果没有疫情这事儿的话,倒不是什么大新闻。去年8月美元兑人民币汇率没能守住“7”关口,创下历史新高逼近7.20的位置,接着就是一轮反弹,在今年1月底回到了6.86。

疫情蔓延,全球的资产都受到了冲击,纷纷贬值,美国在“懂王”的运筹帷幄之下尤其凄惨。但没办法,矮子里面挑高个儿,美元总归还是第一位的世界货币,自然就成了避险的最佳选择,人民币也因此被抛弃,5月底一度跌至7.18。

现在形势企稳,这一指标也回归了正常水平。

截至今日,在岸人民币汇率收复6.82关口,创下近16个月的新高,离岸人民币汇率的最新报价也升至6.8215。

数据来源:英为财情

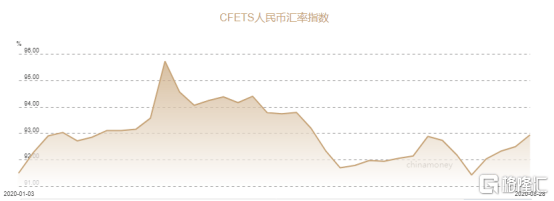

值得一提的是,人民币的反弹并不局限于对美元。整个8月,CFETS人民币汇率指数都在持续走高,8月末为92.79,比前一个月上涨1.5%,已经回到了年初的水平线上。

数据来源:中国外汇交易中心

剔除黑天鹅的影响,现在算是续上了7个月前的走势。

这其中的原因错综复杂,大概梳理一下,其实主要还是这三点:美元走弱、中国经济率先复苏、中美利差持续走高。

下面我们一个一个来细看。

美元走弱,跌破92

3月份的时候,海外闹了一波“美元荒”,直接把美元指数抬到了103点,比4年前特朗普当选带起的一波高潮只低了0.8个点。

后面的事大家大概也都了解,不多说。

单看结果,美联储联合联邦政府大把大把地撒钱,美联储资产负债表规模从4万亿扩大至7万亿美元;政府赤字突破2.8万亿美元,刷新二战以来的最高纪录,甚至在9月底还会达到3.7万亿美元。

美元流动性从不足过渡到充裕、泛滥,不但抹平了国际市场上的需求缺口,还把美元扔进了泥潭。

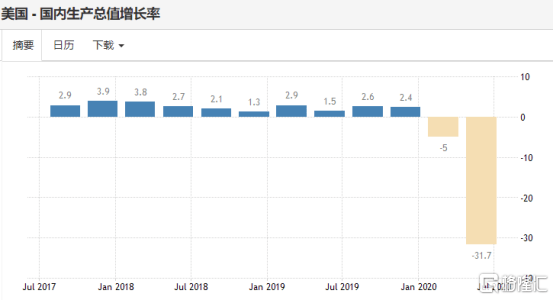

不过,供过于求只是外部因素,真正砸低美元的还是经济问题。根本上来说,一国的经济实力决定了该国货币的内在价值,美元的价值也和它的GDP挂钩。经济重启失败后,美国二季度GDP萎缩幅度达到31.7%,又创了个历史记录。

数据来源:Trading Economics

经济严重下滑,大量印钞,加上欧元追高,内外承压之下美元价值一跌再跌,3月份至今已经跌了9%,跌破92点,现在维持在91.8附近。6月底的时候,市场还有预警说未来几年美元指数或许会跌落35%,大概落在60点的位置。

数据来源:Wind

而现在美联储又放了个大招:平均目标通胀制。这意味着美联储的宽松政策将会持续很长一段时间,长期的低利率大概是联邦政府的救命稻草,但确确实实又捅了美元一刀。(详见:《美联储再一次妥协》)

保大还是保小,对美联储来说,似乎也没得选。

风景这边独好

虽说汇率这东西是相对而言的,美元走弱打开了利好空间,但打铁还需自身硬,总归还是中国经济的底子好,人民币才有走强的支撑点。

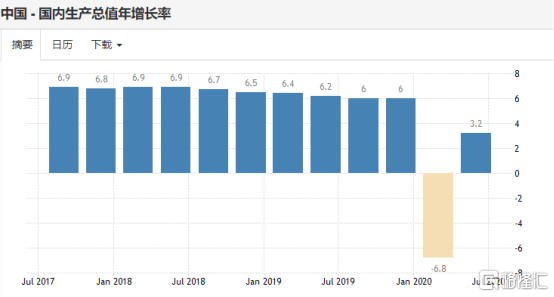

在全球经济纷纷刷新反向历史记录的时候,中国这边一枝独秀,率先从疫情中恢复过来,二季度GDP正向增长3.2%,并且预计下半年GDP会在6%左右,基本和往年增速一致。

数据来源:Trading Economics

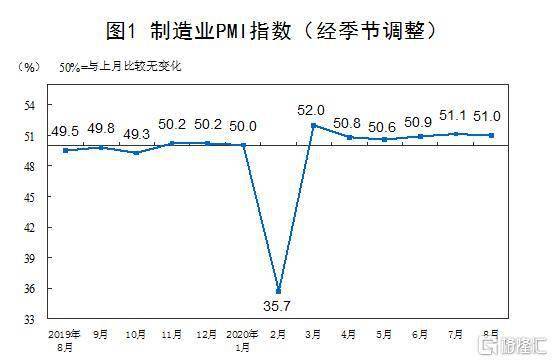

此前,国际货币基金组织在《全球经济展望》中将中国列为今年唯一可能实现正增长的主要经济体。三季度刚接过棒,就更加坚定了这一观点:7、8月份的制造业采购经理指数(PMI)都达到了51%,连续6个月在临界点以上,表明经济正在持续扩张。

数据来源:国家统计局

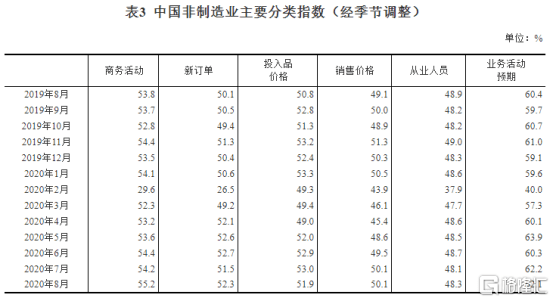

工业和制造业在6月份的时候,一些重要领域就恢复到和去年大体相当的位置,但是非制造业还是比较困难。现在看这两个月,非制造业正在迅速地回升,8月份非制造业商务活动指数为55.2%,比上月上升1.0个百分点。整个经济的结构更趋向均衡。

数据来源:国家统计局

众人皆醉我独醒的时候,这独一份的优势显得更加亮眼,此消彼长之下,人名币自然就更加坚挺。

接近翻倍的中美利差

过去整个8月份,央行的公开市场操作从未间断,放水不停,三周内累计操作量(非净投放)已经达到2.67万亿。加之月末财政支出力度加大,资金利率下行,7天回购利率目前已经降至2.2022%。

但这样迅猛的流动性投放并没有阻挡多方的看好,其中最重要的点就是——中美息差。

4月份起,国债触底反弹,十年期国债利率目前已回到3.061%的位置;另一边,美国因为开启无限QE模式,国债利率断崖式下跌,十年期国债从年初的1.75%直接下滑至0.711%,短期国债更是惨不忍睹,一年期的只剩下0.122%。

数据来源:英为财情

两相比较,上半年中美利差不断扩大。到今天为止,中美十年期国债利差为235个基点,与年初相比扩大了108个基点。

数据来源:英为财情

这么大的套利空间,吸引了大量的资金进场。6月份境外机构和个人持有的人民币债券增长了27.23%,7月末持券总额为2.67万亿元人民币,比6月末增加1650亿元人民币,持有量占中国债券市场余额的2.8%。

与此同时,A股市场也有大量外来资金流入,6月份境外资金持股同比增长49.14%。

8月中旬,中国人民银行在香港发行300亿元的人民币央行票据,市场投标总量接近发行量的2.1倍,人民币资产在境外的受欢迎程度可见一斑,当然这其中主要还是看好中国经济。

国内金融资产走俏,而海外资金流入时要走个换汇的流程,需求端一下子起来了,覆盖掉增加的流动性供给还绰绰有余,因此刺激人民币升值。

小结

总的来说,这轮汇率的回调属于理所当然。

短期来看,无论是美联储的水还是所谓的平均通胀目标制,都会推着美元继续走弱,欧元那边给的压力也不小。

同时,中国经济抢跑是一大招牌,加上美国实际收益率偏低,为人民币汇率继续上探提供了更大的背景。

但人民币升值过多也会带来很多麻烦,比如说出口、外汇储备的价值等等,虽然811汇改之后,人民币汇率的市场化机制愈发完善,但其实仍然需要官方的调控。所以结合以往的走势来看,除非美国自己作死或者大选爆雷,人民币汇率很难突破6.60的位置。