作者 | 禄存

来源 | 新股

数据支持 | 勾股大数据

昨日是明源云招股首日,超额认购98倍,孖展总额614亿。强基石阵营+“云概念”下,明源云的热度算是意料之中。

本次明源云计划发售3.74亿股,其中公开发售3742万股,招股价为每股15元-16.5元,入场费为16666.28元,配有15%的绿鞋机制。明源云保荐人为中金和花旗,并拥有六位明星基石投资者,分别为高瓴、GIC、红杉、黑石基金、富达国际与中国国有企业结构调整基金,共认购2.76亿美元,占募资总额的34.6%。

明源云要不要跟风打新?

房地产SaaS“一哥”来袭

明源云成立于2003年,主营业务是为房地产产业链参与者提供企业级ERP解决方案及SaaS产品,帮助地产行业数字化转型,使得房地产开发商和其他参与者能够实现从营销、采购到成本管理、项目预算等全方位的降本增效。

近年来,房地产行业频频受到政策调控,增速放缓且竞争加剧,进入存量博弈时代。房企及产业链其他参与者想要在未来竞争中获得优势,想提高效率降低成本,纷纷开始寻求数字技术的赋能。

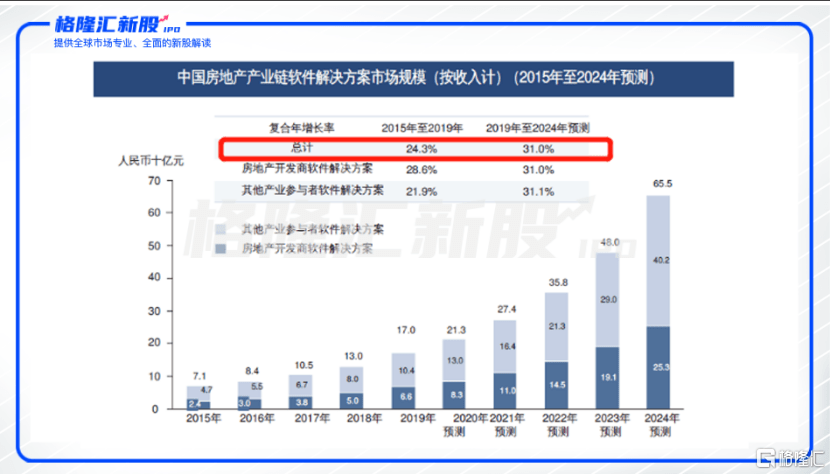

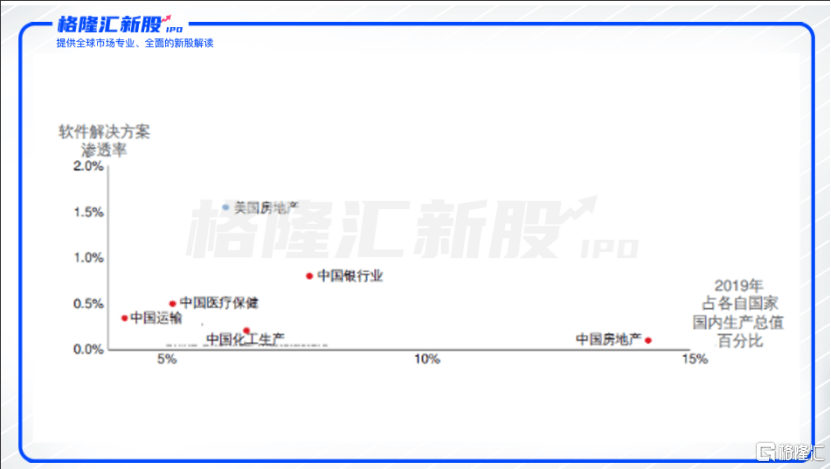

这是一个快速成长的赛道。据招股书披露,中国房地产产业链软件市场规模由2015年约71亿元增至2019年170亿元,复合增速达到24.3%。另外,2019年我国房地产软件解决方案市场渗透率为0.1%,远低于同期美国房地产市场的1.55%,并且明显低于我国银行、医疗保健、运输等行业。行业渗透率还有进一步提升的空间。

(数据来源:招股说明书)

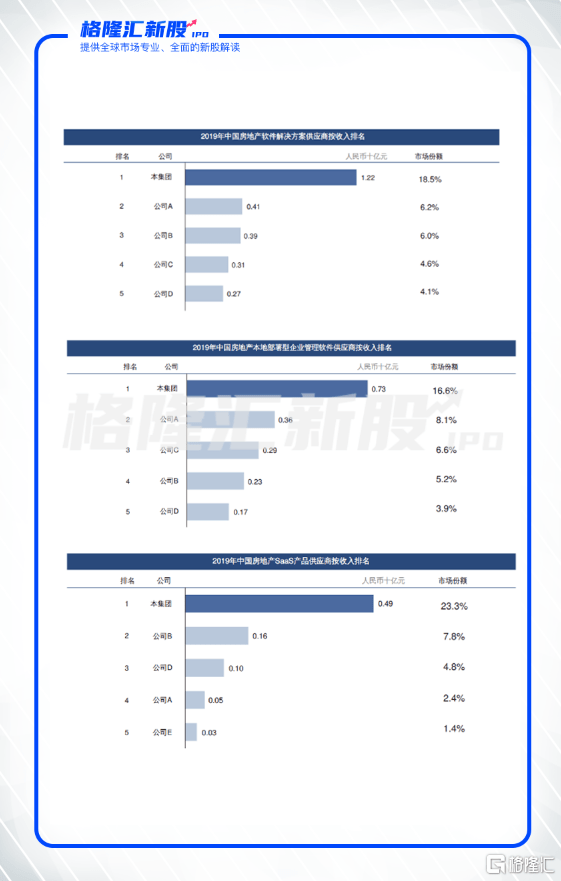

明源云是当之无愧的“一哥”。据招股书披露,2019年,以收入计,前五大参与者共占份额39.3%,明源云独占18.5%,远高于第二名的6.2%。在传统ERP和SAAS产品两个细分领域中,明源云同样是最大供应商,市占率分别为16.6%和23.3%。可见,明源云在房地产软件这一垂直品类上竞争力较高。

(数据来源:招股说明书)

目前,明源云几乎实现了头部房企全覆盖。据招股书披露,2019年,公司直接或间接服务99名百强房地产企业,并且超过90家房企同时使用公司的ERP及至少一种SAAS产品。

但值得注意的是,由于头部房企的数量有限,明源云若要打开更广阔的市场,只能拓展中小房企。但正如前文所述,在政策调控下,中小房企的生存空间愈发艰难,本身就面临现金流难题。明源云开拓新客户难度较大,即便拓展中小房企,客单价的提升也比较难。

云产品能否续命?

明源云所提供解决方案主要分为ERP解决方案和SAAS(软件即服务)产品两类。前者是传统的IT产品形式,通过本地部署或私有云基础架构,后者是通过云平台提供产品及服务。

传统的IT产品,要求购买者一次性购买软件,建立机房、招聘IT人员,公司员工一般只能在公司使用,而且版本更新时,需要卖方派专人现场操作;后者不要求购买方添置任何软硬件,只需按期缴纳订阅费,即可通过任何有网络的地方输入网址进行操作,且允许在移动端操作。

毫无疑问,通过云平台的SAAS产品,具有很多优点。SAAS产品订阅模式可以降低购买方的成本压力,有助于拓展中小企业客户,产品本身的应用场景更多,还能打通公司内部各个环节,实现数据共享,降低内部沟通成本。开发云产品成为大势所趋。目前越来越多企业选择上云。而一旦落后于云市场,头部玩家很可能会被反超。

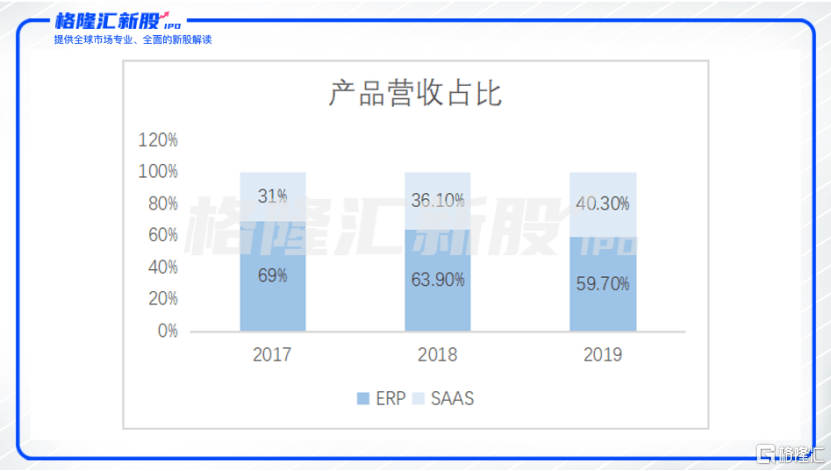

明源云“云含量”不足。据招股书披露,明源云主要的营收来源仍是ERP解决方案。2017年-2019年,公司的ERP解决方案的营收分别为4亿元、5.84亿元、7.54亿元,占比为69%、63.9%、59.7%。,但SAAS产品的占比逐年提升,2017年-2019年,SAAS产品的营收分别为1.79亿元、3.29亿元、5.10亿元,占比为31%、36.1%、40.3%。其中,SAAS产品营收复合增速为68.80%,高于ERP的37.29%。

(数据来源:招股说明书)

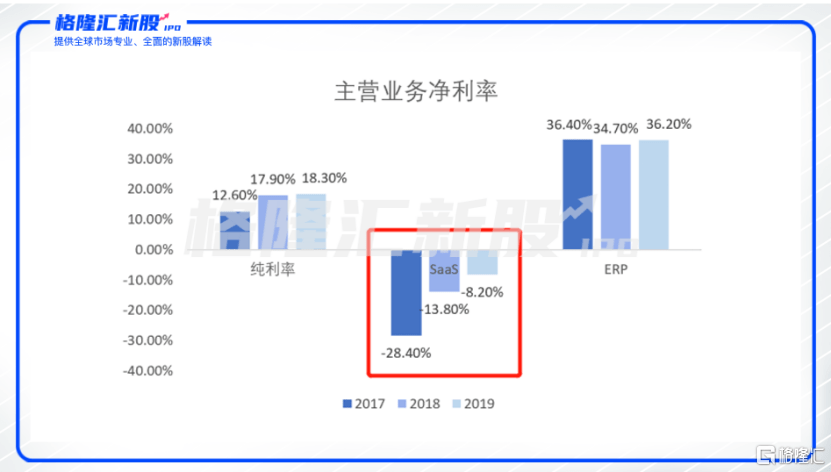

显然,SAAS产品对于公司整体营收增长的贡献更大。但是,利润端却是另一番景象。据招股书披露,公司整体净利润保持增长态势,2017年-2019年分别为7280万元、1.63亿元、2.32亿元。但净利润的增长主要是ERP解决方案带动的,SAAS产品2017年-2019年分别亏损5097万元、4533万元、4183万元。

入不敷出是SAAS企业的普遍问题。这是因为公司在前期需要投入大量资金研发,而在SAAS的订阅模式下,前期回款较少,当公司具备一定规模后才能实现获利。这是典型的将风险前置、收益后置的模式。在这种情况下,资金链断裂的风险相对突出,可若一旦成功,便能形成具备规模效应,抵御新进入者的风险。

因此,现金流成为更重要的衡量因素。据招股书披露,2017-2019年,明源云的经营性现金流净额分别为2亿元、2.85亿元、3.39亿元,均高于同期的净利润。同时,SAAS产品的亏损在收窄,报告期内净利率分别为-28.4%、-13.80%、-8.20%。资金压力暂时无需担心。

(数据来源:招股说明书)

云产品的确为公司提供更大的想象空间。但是所有的云产品,都是IT产品,必须回归商业本质。对于存量客户,仅仅是将同类型的产品从ERP换成云的形式,难以突破市场空间的天花板。而公司对行业的大型客户覆盖已经基本完成,未来的增量市场还需看中小房企。

明源云打新策略

从明源云回拨机制看:

超额认购10倍之内,公开发售部分占10%;超额认购10-36倍之内。公开发售部分占15% ;超额认购36-74倍,公开发售部分占20% ;超过74倍,公开发售部分占37%。而昨天明源云实际超额认购98倍,顶格回拨公开发售至37%,总共发行3.742亿股,甲、乙组各分得6.9万手。

明源云哪都好,就是入场费略贵,稳中一手需要资金约为160万-250万,不过可以抢10倍孖展,这样本金只需要16万-25万。若是上乙组,需要申购350手,至少要准备583万,采用10倍孖展的前提下需要准备60万,相对富裕的玩家可以试试。参与打新,必定是奔着能中一手去的,所以投资者本金未超过上述额度,也不必融资参与,毕竟融资费用也不便宜,陪跑的成本较高。

马上,嘉和生物即将迎来招股,或许嘉和才是你的菜。另外,今天中午部分券商会放明源云20倍孖展额度,添加新股客服即可获取预约渠道。

投资有风险,入市需谨慎!此观点仅代表个人观点,不作为任何投资意见!