随着港股业绩期落幕,当下再来审视房企中期业绩表现并结合最新情况判定上市公司后续的发展趋势,不失为一个不错的时间窗口。在此笔者观察到房企正荣地产(6158.HK),其在交出亮眼中报成绩后,仍然持续保持稳健经营,并在多方面布局发力,良好的发展势头凸显投资机会,对此不妨具体来分析。

1、销售稳步提升,疫情后迎住房改善性需求上升机遇

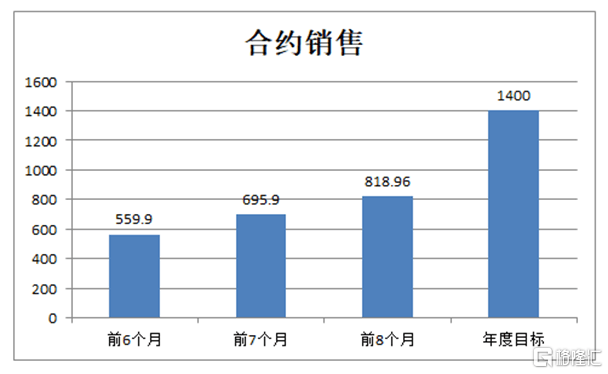

近日,正荣地产公布8月销售业绩,月内实现合约销售额约123.03亿元,同比增长约13.90%,环比下降9.54%;前8月实现合约销售818.96亿,同比增长3.39%;完成年度目标1400亿元的58.5%。总体来看,尽管疫情在上半年带来了一定的增长压力,但进入到下半年,公司销售表现较为稳健,展现了疫情后阶段持续复苏的姿态。

考虑到当前国内疫情已经基本得到控制,经济回暖势头较旺,房地产市场的表现有望持续好转,公司按照当前销售节奏将大概率完成年度目标。对此国元国际分析师此前在公司中报公布后发表观点表示,截至7月底,公司全年1400亿销货目标已完成近一半,按照全年2400亿推货来看,下半年5个月达到41%的去化率即可完成目标。同时,2月以来销货恢复迅速,单月销售金额同比增速逐月稳步上升,"考虑到公司一二线高占比的货值区域布局和下半年提高的推货力度,销售增长态势有望延续,公司全年销售目标有望超额完成。"

值得注意的是,疫情的出现也刺激了购房者对房屋居住品质的追求,打开了改善性需求的市场空间,正荣地产作为行业内"改善大师"将受益于此,在销售端面临机遇,后续业绩增长具备较大的支撑。

2、财务端改善趋势延续,高质量发展渐入佳境

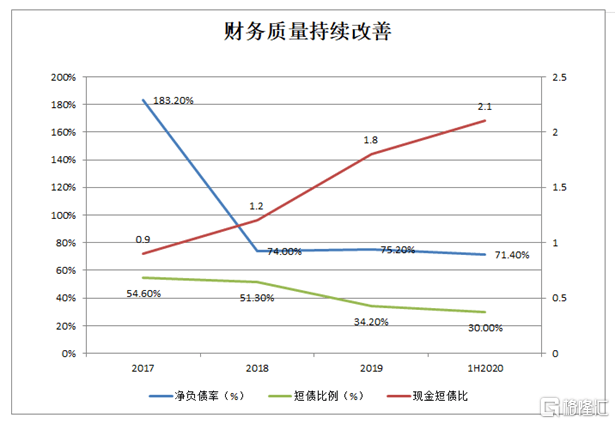

房地产融资新规成为近段时间行业热议的话题,在此背景下来审视正荣地产的表现,我们发现公司保持了前瞻性的高质量发展路径,上市至今财务指标不断改善,前瞻性的切合了行业发展和政策变革趋势。

财报数据显示,今年上半年净负债率为71.4%,较2019年底相比下降3.8个百分点,与2017年末高达183.2%的净负债率相比更是已经实现大幅度的下降。此外截至今年中期末,公司现金对短债比为2.1倍,短债比例下降至30%。现金短债比和长短债务比均已超过2,负债情况处于健康水平,公司不断加大力度去杠杆,已具备充足的空间应对行业融资环境的变化。

值得一提的是,近期正荣还成功发行首笔4.4年期7.35%绿色债券,总额3.5亿美元,并获得逾9倍超额认购。该笔绿色债券创下了正荣境外融资新纪录,在年期延长的情况下,融资成本下降25个基点,为正荣境外融资成本新低。

境内融资方面,公司以5.45%的成本新发了一笔公司债,并于 9月7日赎回一笔7亿元2020年到期年息8.0%的优先票据。上述动作体现了公司以长债置换短债,以低成本融资置换高成本融资的趋势,有助于公司持续优化财务结构,降低融资成本,从而增厚未来业绩。

此外,公司在销售端表现良好,上半年权益回款率约70%,随着公司不断加快回款速度也将进一步改善现金流状况,支撑后续高质量增长。

3、拿地节奏稳健,持续强化核心区域布局

在拿地方面,正荣坚持高质量发展战略,通过不断对财务端进行改善,保障充裕的现金,支撑了公司在拿地上的弹性空间。中期业绩公布后,得益于良好的财务状况,公司继续扩充土储。

据公开数据不完全统计,8月份,正荣在苏州、滁州、南昌、莆田等地均有斩获。此外根据中指院最新排名,正荣地产前八月拿地324万平方米,拿地金额290亿元,同时公司前8月在南京拿地金额88亿元,排名第一。

由公司在拿地上的动作不难看出,正荣高度聚焦经济优势区域,并不断加快对布局城市的下沉和深耕,夯实固有优势,公司在拿地节奏上保持了稳健的一面,透过有策略的扩充土储规模,为未来的良性发展打下了扎实根基。

4、发布全新雇主品牌核心理念,打造企业竞争"软实力"

随着房地产行业进入下半场,迈过土地红利时代之后,行业精细化管理趋势之下,人才成为越来越关键的一环,实际上从任何企业的成长历程来看,人才始终是支撑企业发展的根本所在。

正荣高度重视人才发展战略,其透过近期公司举办的正荣集团2020年雇主品牌大会,向外界进一步展现了其在人才管理上取得的成绩,而透过新的人才战略,公司更有望在行业下半场构筑核心竞争优势。

近年来正荣不断迭代组织人才体系,催化经营效率,目前公司还确定了全新的雇主品牌理念,"幸福奋斗事业家",围绕这一核心理念,正荣还提出"四高"价值主张:高标准·精英团队;高认同·同心同路;高幸福·事业奋斗;高格局 ·社会责任。

公司将雇主品牌上升到企业战略高度,打造了企业重要的软实力,不仅有利于激发员工创造力,还创建了员工与企业的利益共同体,形成为组织创造价值的强劲引擎,驱动企业不断健康快速成长。

5、结语

随着业绩期的落幕,投资机构也纷纷看好公司表现。西南证券指出,公司投资端力度加大,项目布局契合城市群发展方向,同时负债端改善明显,给以目标价5.39港元。招银国际点评指出,鉴于正荣地产健康的杠杆率和流动性,我们不太担心潜在的融资限制对公司的影响。公司的债务状况随着成本更低,年期更长、更多元化的借款得到改善。管理层重申其全年人民币1400亿元的销售目标并预计其毛利率在1-2年内将提高到22%-25%。这些因素支持其估值重估。

此外在债券方面,近期,渣打对正荣债券进行首次研究覆盖并予以与大市同步评级,其表示正荣通过债务管理和优化资本结构增强了抵御金融市场波动风险。从曲线来看,公司ZHPRHK 8.35% 24 puttable on 10 March 23(于2024年到期,可于2023年3月10日回售的美元债)最具价值。

由上可以看到不论是债券端还是二级市场,正荣都得到了专业机构的看好,凸显了公司的安全性和投资价值,相信随着业绩改善预期不断得到验证,公司后续估值有望实现进一步修复,资本市场的表现值得期待。