9月16日,上海证券交易所披露,中国贵州茅台酒厂(集团)有限责任公司(简称“茅台集团”)拟面向专业投资者发行不超过150亿元公司债券(含150亿元)。

据债券募集说明书显示,本次债券票面金额为100元,按面值平价发行,发行期限不超过7年期(含7年),由五矿证券作为本次债券的主承销商及受托管理人。

茅台集团表示,本次债券募集资金扣除发行费用后,可用于股权收购、偿还有息债务、补充流动资金需求等,可在发行时具体确定。

其中,茅台集团收购贵州高速公路集团有限公司(简称“贵州高速”)部分股权事项已获得《省人民政府关于省国资委转让所持贵州高速公路集团有限公司部分股权的批复》,批复同意将省国资委所持贵州高速公路集团有限公司部分股权(最终比例以 2019 年度审计报告确定)转让给贵州集团持有,转让价款 150亿元。

贵州高速是贵州省公路行业的龙头企业,贵州省国资委持股100%,公路运营收入作为最主要的收入来源。其2017年-2019年营收分别为145.9亿元、167.4亿元、201.1亿元,归母净利润达3.4亿元、5.6亿元、3.2亿元。

不过今年上半年,贵州高速出现亏损,营收78.6亿元,归母净利润亏损高达19.2亿元。

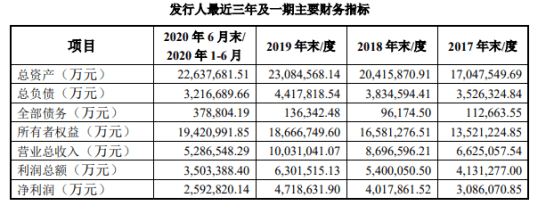

这也是茅台集团首次发行公司债券,债券募集说明书披露,截至今年6月末,茅台集团总资产约1164亿元,总负债约322亿元,营业总收入和净利润分别为528.7亿元和259.3亿元。