近年来,银行理财市场接连发生产品提前终止的现象。普益标准最新数据显示,2018年至今共有1432只产品提前终止,2019年以来,银行开始加速清退部分存量理财。

一位热衷购买银行理财产品的投资者小王目前对中证君抱怨,“我几年前买的理财产品今年被银行单方面提前终止了,这个产品比现在的理财收益率高太多,真是越想越气。”

据中证君了解,小王的情况不是个例。近年来,银行理财市场接连发生产品提前终止的现象。普益标准最新数据显示,2018年至今共有1432只产品提前终止,2019年以来,银行开始加速清退部分存量理财。

业内人士表示,根据新规要求,银行目前加速缩减存量理财产品规模,因此可能发生理财产品提前“强退”,但预计不会成为普遍现象。

1432只理财产品提前终止

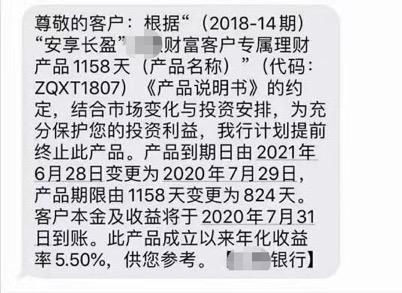

日前,有投资者称收到一款名为“(2018-14期)安享长盈”**财富客户专属理财产品1158天的理财产品被提前终止的短信通知,该产品隶属某国有大行。

来源:网络

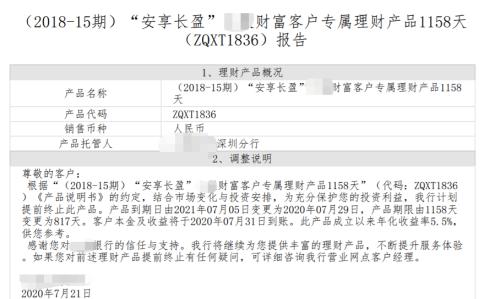

此外,中证君注意到,上述国有大行另一只理财产品也被提前终止。该行公告称,(2018-15期)“安享长盈”**财富客户专属理财产品1158天的产品到期日由2021年7月5日变更为2020年7月29日,产品期限由1158天变更为817天。客户本金及收益将于2020年7月31日到账。此产品成立以来年化收益率5.5%。

来源:银行官网

中证君在“安享长盈”系列旗下产品说明书上发现,该系列产品主要针对高净值客户发售,风险等级为PR3级,预期收益率大多在5.5%~6.1%之间,远高于同期发行的普通理财产品。

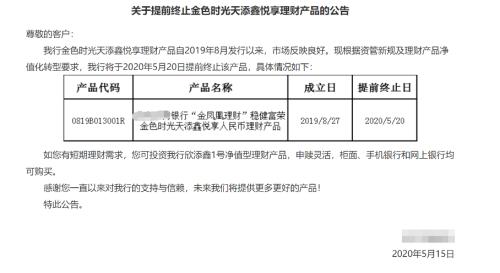

除“安享长盈”系列理财产品外,中证君发现还有别的理财产品提前终止。今年5月,华北地区一农商行也发布公告称,根据资管新规及理财产品净值化转型要求,该行于2020年5月20日提前终止金色时光天添鑫悦享理财产品。

来源:银行官网

还有消息称,部分亿联银行的储户今年8月收到银行调研通知,称正在对靠档计息的智能存款产品进行调研,拟在年底前对此类产品进行清退。相关产品此前的年化收益率高达5%以上。

普益标准数据显示,自2018年以来,银行理财市场共有1432只产品提前终止,其中有1348只于理财新规发布之后终止。2019年,银行开始加速清退部分存量理财,涉及622只产品,2020年以来,已有645只。

两大原因导致强退

银行理财产品为何出现“强退”现象?

中信证券(600030,诊股)明明债券研究团队表示,一方面是受资管新规要求压降违规存量理财。在监管要求下,银行理财整改步入正轨,速度不断加快,提前清退一批不合规产品,也成为了推进理财产品转型进展不得不进行的一步。另一方面,站在经营的角度,压降不合规产品有助于避免成本收益倒挂对利润冲击。

“由于新规要求理财产品净值化转型,并对非标资产的投资进行了约束,一些在早期发行且原存续期较长的旧产品,无法在过渡期结束时自动到期,届时将不符合监管要求,因此银行只能在适当的时间主动停止这类产品的运作。另外,被主动停止的部分产品,曾给予了投资者较高的预期收益率或采取靠档计息的方式,这不仅违背了新规打破刚性兑付的要求,还给银行负债端带来巨大的成本压力,这类产品的预期收益率多在5%以上且期限较长,而当前市场环境中利率不断走低,无疑让银行方负担了较重的资金成本,进而影响实体经济的融资成本。”普益标准研究员郭全毓具体分析道。

不过,某银行业人士对中证君分析,强退应该不是普遍情况,由于资管新规的要求以及高收益的老产品陆续到期,“老”理财产品下架会越来越常见。

明明团队表示,首先,资管新规过渡期延期一年,稳定了金融机构的预期;其次,以往发行的理财产品大部分都是中短期的,银行可以等待其自行到期;最后,大量的提前赎回,会给银行在短期内带来较为沉重的本息偿还负担,不利于银行现金流的稳定。

合法不合情

理财产品合同是投资者和银行共同签署的,如今,银行单方面终止,这合理吗?

多款理财产品说明书显示,一旦签署,银行有权单方面解约。上述安享长盈系列某产品说明书中称,为保护客户利益,该行可根据市场变化情况提前终止本产品。

比如光大银行(601818,诊股)某理财产品说明书称,在单一投资期内,银行和投资人均无提前终止权;但银行有权根据市场情况,停止产品开放,并在存量份额单一滚动周期到期后终止本产品。

来源:光大银行阳光理财资产管理类理财产品“月月盈”产品1 说明书

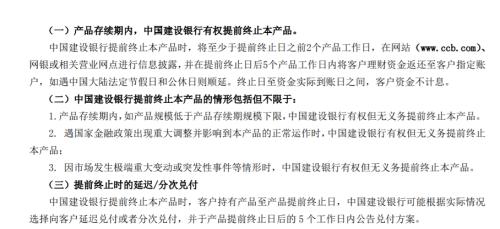

建行某理财产品风险揭示书中显示,产品存续期内,中国建设银行有权提前终止该产品。

来源:中国建设银行“乾元-私享”(60天)周期型开放式净值型人民币理财产品风险揭示书

不过,郭全毓认为,虽然根据理财产品合同,银行方面有权单方解约,但对涉及的客户应当做好解释工作,充分说明相关规定,否则会导致客户的不满情绪,间接影响银行声誉。除了发布相关公告外,理财经理应与相关客户充分沟通,协助客户选购替代产品以承接突然到期的资金,从而降低客户流失的可能性。

明明团队表示,理财产品提前终止,对于投资者来说,如果将资金赎回再去买新产品,考虑到当前的理财产品收益率要远低于之前的收益率,将可能导致预期收益落空,甚至会造成损失。