编者按:2020年,一场突发的疫情使快消行业面临集体大考。商场门店流量下滑,宅经济悄然发展,休闲零食万亿市场蓝海出现……消费行业或迎来新一轮的重新洗牌。

随着消费升级和新消费群体的兴起,网红带货、社群营销……新兴的营销模式又会给快消业带来哪些改变?

搜狐财经推出《新消费观察》栏目。专题旨在结合当前经济形势,解读餐饮、零食、乳业、酒业等公司的新动态和新兴模式,为行业发展带来新的启示。

第二十六期关注的企业为近日董事长突然被调查的燕京啤酒。

10月8日晚间,燕京啤酒发布公告,公司董事长、总经理赵晓东因涉嫌职务违法被有关部门立案调查并采取留置措施,不能正常履职。

这一突发事件给刚刚启动“五年增长与转型战略项目”的燕京啤酒带来巨大不确定性,而公司近年来也早已陷入业绩瓶颈。

最近五年来,燕京啤酒的营收年复合增长率为下降2.21%,净利润年复合增长率下降21%,两项数据均为行业倒数。这导致燕京啤酒与行业巨头的差距被进一步拉大。

而在业绩增长乏力的背后,燕京啤酒销售净利润常年不足5%排在行业末尾。虽然目前公司营收突破百亿,但净利润仅在2亿元左右,不及20年前。搜狐财经进一步对比发现,燕京啤酒在销售费用和管理费用投入上和同行相比有很大不同,高比例的管理费用投入压缩了销售费用,也蚕食了利润空间。

人事突变,五年增长计划前路未卜

10月8日,燕京啤酒发布公告,公司董事长、总经理赵晓东因涉嫌职务违法被有关部门立案调查并采取留置措施,不能正常履职。公司工作暂由副董事长、常务副总经理谢广军主持,各项经营活动正常开展。

公开资料显示,赵晓东出生于1972年6月,现年48岁,是A股啤酒行业上市公司最年轻的董事长之一;2019年赵晓东年薪70.8万也仅次于珠江啤酒和青岛啤酒董事长。

赵晓东于1998年加入燕京啤酒,至今已在燕京啤酒22年。2003年赵晓东当选为副总经理,2012年当选总经理,2017年9月被选举为燕京啤酒董事长。

除此之外,赵晓东还担任北京燕京饮料有限公司总经理,北京燕京啤酒投资有限公司(燕京啤酒的控股股东)董事、副董事长,北京控股有限公司(燕京啤酒实际控制人)董事局副主席、执行董事。

但在赵晓东任职董事长的首期,公司并没有高调的战略动作,燕京啤酒的业绩也并不理想。

2017-2019年,燕京啤酒的营收分别为112亿、113.44亿和114.68亿元,营收增长率分别为-3.26%、1.32%、1.1%,低于同期青岛啤酒的为0.65%、1.13%、5.3%和华润啤酒的3.66%、7.37%、4.02%。

同一时期,燕京啤酒的净利润分别为1.61亿、1.8亿和2.3亿元,净利润增长率分别为-48.3%、11.47%、27.76%,同样低于同期青岛啤酒的为21.04%、12.6%、30.23%和华润啤酒的86.8%、-16.85%、34.29%。

燕京啤酒作为啤酒行业第三与第一名华润啤酒的差距也被越拉越大。营收差距从2017年的185亿扩大至2019年的217亿。

在经营业绩压力下,由赵晓东掌舵的燕京啤酒在2019年启动“五年增长与转型战略项目”。

彼时,赵晓东表示,将开启企业内部改革与创新,在品牌、市场、渠道、人才、信息化和成本控制等多方面持续培养与提升能力,争取在2025年前完成蜕变,实现快于行业发展水平的高速增长。

今年9月17日,赵晓东顺利连任燕京啤酒非独立董事、董事长职位,任期为三年。但在此之后仅仅一个月,赵晓东就突然遭调查。

目前燕京啤酒尚未公开具体原因。关于该案原因和此后的人事安排等相关问题,燕京啤酒方面表示一切以公告为准,人事变动并不影响公司经营。

不过随着赵晓东突遭调查,燕京刚刚启动的“五年增长与转型战略项目”也前路未卜。

营收破百亿,净利润2亿不及20年前

今年上半年,燕京啤酒实现营业收入55.65亿元,与去年同期64.62亿元相比下降了13.89%;归属于上市公司股东的净利润约为2.69亿元,相较于去年同期5.12亿元下降47.46%。

燕京啤酒在半年报中表示,2020年上半年,公司的生产经营受疫情影响,面临较大压力。但与同行相比,燕京啤酒的业绩下滑明显。

上半年同一时期,华润啤酒营收174亿元,下降7.5%,净利润却达到20.79亿元,同比增长11%。营收逊于燕京啤酒的珠江啤酒净利润也达到2.46亿元增长了16%。

近年来啤酒行业正值业绩复苏,但燕京啤酒的业绩却迟迟徘徊不前。

最近五年来,燕京啤酒的营收年复合增长率为下降2.21%,净利润年复合增长率下降21%,两项数据均为行业倒数。2019年,燕京啤酒营收114.68亿元,净利润只有2.3亿元。

资料显示,燕京啤酒1997年上市,彼时净利润已经达到1.87亿元,2011年燕京啤酒净利润达到最高峰的8.17亿元。

在2014年之后,中国啤酒行业开始步入连续四年低迷期,燕京啤酒的净利润此后出现大幅下滑。2014年至2017年,燕京啤酒的净利润分别为7.26亿元、5.88亿元、3.12亿元和1.61亿元。

随着燕京啤酒净利润连续四年大幅下滑,复苏期增长也表现乏力,2019年,燕京啤酒2.3亿元净利润都不及20年前。

1999年,燕京啤酒的营业收入是11.9亿元,净利润2.93亿元。2019年燕京啤酒营收114.68亿元,净利润还是2.3亿元。

在燕京啤酒营收破百亿,净利润却不及20年前的背后,燕京啤酒销售净利率极低。

上半年,重庆啤酒、珠江啤酒、青岛啤酒、华润啤酒、燕京啤酒的销售净利率分别为17%、12.45%、12.37%、12%和5.74%。作为营收三强,燕京啤酒的销售净利率只有头部企业的一半。

实际上,从2015年以来,燕京啤酒的销售净利率就在不断下滑。Chioce金融终端数据显示,近五年其销售净利率分别为5%、2.8%、1.5%、1.9%和2.3%;常年排列啤酒行业末尾。

管理费占比11%显著高于同行,蚕食利润空间

搜狐财经对比了燕京啤酒、青岛啤酒、重庆啤酒的相关数据,发现燕京啤酒净利率极低或许与其成本投入结构的不合理相关。

2015年至2019年,上述三家啤酒企业的营业成本均占比营收的60%左右,均在同一水平线。

而在营业成本之外,燕京啤酒的税金占比营收的10%左右,青岛啤酒和重庆啤酒的税金比例为8%左右。燕京啤酒税金比例略高,但比例差额不大。另外,燕京啤酒近两年的研发费用比例为1.5%左右,对成本的影响也并不巨大。

但是对销售费用和管理费用的投入,燕京啤酒与青岛啤酒、重庆啤酒的表现却有很大不同。

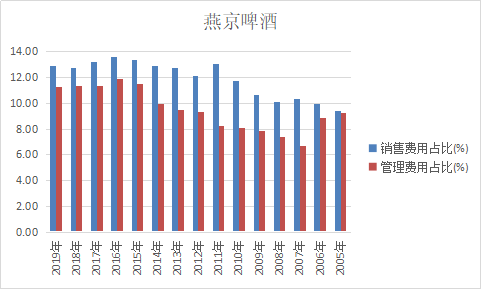

2015年至2019年,燕京啤酒的管理费用分别为14.44亿元、13.71亿元、12.69亿元、12.83亿元和12.95亿元;占营收比例在11.3%左右。销售费用16.73亿元、15.74亿元、14.81亿元、14.46亿元和14.75亿元;占营收比例在13%左右。

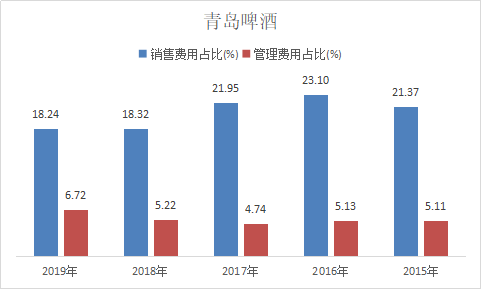

五年来,青岛啤酒的管理费用平均每年也高达14.5亿元,略高于燕京啤酒。不过从占营收比例来看,青岛啤酒近五年来管理费用占营收比例平均在5%左右。但其销售费用在营收中的占比分别高达21.37%、23.1%、21.95%、18.32%、18.24%。销售费用的投入远高于燕京啤酒。

重庆啤酒近五年来的管理费用占营收比例平均在5%以下,销售费用的投入也远高于管理费用。

可见,与同行相比,燕京啤酒在管理费用和销售费用上的成本投入结构出现了不同。

从报表可以看出,近年来青岛啤酒、重庆啤酒、珠江啤酒等企业不断改善销售费用和管理费用的投入比例,以此调节利润。但燕京啤酒在这方面并未有所动作。

从更多的数据来看,燕京啤酒对销售费用和管理费用的投入更能说明对利润的影响。

Choice金融终端显示,2011年燕京啤酒净利润达到最高峰的8.17亿元,这一年燕京啤酒的销售费用占比13.07%,管理费用占比8.25%,是燕京啤酒上市以来销售费用和管理费用差值最大的一年。此后,燕京啤酒的管理费用占比不断增加,但销售费用占比却不再加大投入比例。

搜狐财经发现,在燕京啤酒的管理费用明细中,还有商标使用费、土地使用费等额外的支出。2017年至2019年,燕京啤酒商标使用费分别为0.51亿元、0.55亿元、和0.5亿元。这也给燕京啤酒增加了一笔管理费用投入。

究其原因,燕京啤酒使用“燕京”商标,需要母公司按年销售收入的1%、子公司按0.008元/瓶计算支付 “燕京集团”商标使用费。

除此之外,燕京啤酒还有偿使用“燕京集团”有关住房、医疗、食堂、办公设施、能源、动力、保安设施或服务,需要支付“燕京集团”综合服务费。这也导致燕京啤酒管理费用明细中的其他费用也高过同行企业。

而繁重的管理费用压缩销售费用投入的同时,也导致燕京啤酒的市场近年来不断流失。2014年以来包括燕京主品牌及惠泉、漓泉、雪鹿在内的4大品牌的总销量连续6年下滑,其中下滑幅度最大的是燕京啤酒。

在中国食品产业分析师朱丹蓬看来,燕京啤酒保守且谨慎,没有太多的创新。“近年来燕京啤酒被其他啤酒巨头拉开差距。如果燕京啤酒在体制和策略方面不做全方位创新的话,未来被拉开的距离会越来越大。”