11月CPI同比-0.5%,前值0.5%;PPI同比-1.5%,前值-2.1%。

主要观点

一、关注工业品领域的广泛涨价

PPI同比回升的趋势已成市场共识,但PPI同比由于受到油价的拖累,并无法很好地表现工业品涨价的广泛性。我们提示投资者,当下50类重要工业品中的价格上涨有43种,涨价广泛性已接近2016-2017年峰值,也就意味着工业品价格可能已经进入实质性普涨阶段。我们从以下四个维度中,观察到工业品价格的广泛上涨现象。

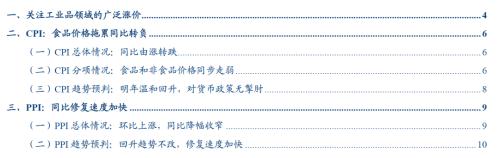

第一,从生产和生活资料看,除了耐用消费品都在涨。生产资料环比涨幅皆快于生活资料,体现投资强于消费的现状;生产资料的上游涨幅尤其显著。生产资料环比0.7%的上涨速度,与2018年9月份的高点一致,低于2016-2017的峰值,但略快于2016-2017年的平均环比涨幅(0.55%)。

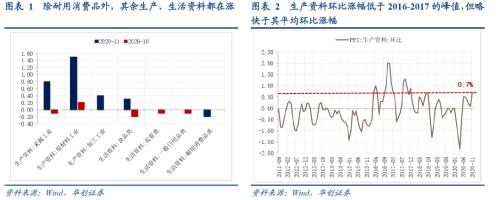

第二,从购进价格看,九大类材料价格环比全部上涨。10月份上涨的原材料价格在11月继续上涨,并且涨幅较上月进一步扩大,主要有化工原料类、建筑材料类、纺织原料类。10月份下跌的原材料价格在11月均由跌转涨,主要有燃料动力类、有色金属材料类、农副产品。

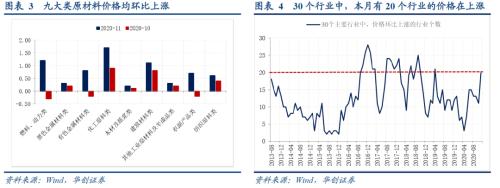

第三,从工业行业看,PPI统计的40个工业行业中,目前价格环比上涨的有24个,比上月增加12个。在公布具体价格的30个主要行业中,本月有20个行业的价格在上涨。与历史比较,上一个高点是2019年4月(21个行业上涨),再往前,是2016年下半年至2017年、2018年的6-10月份。

第四,就统计局公布的50种流通领域重要生产资料市场价格而言,首先从整体看,11月有42种产品价格环比上涨,产品涨价的广泛度已经堪比2016年4季度的水平。其次从看大类产品看,就九大类生产资料而言,每一类基本都是普涨状态,50种产品简单平均的月度价格涨幅已经达到5.17%,大致与2016-2017年间的高点相当。本月价格涨幅较高的大类包括化工产品(13.9%)、有色金属(7%)、黑色金属(4.7%)和煤炭(3.7%)。最后从具体的生产资料看,考虑到不同品类产品价格的不可比性,我们从每个大类中挑出了价格涨幅最高的细分产品(详见正文)。

二、明年CPI同比将温和回升,对货币政策无掣肘

11月,食品和非食品价格环比同步走弱。猪价、鲜菜价是食品价格环比下跌的主要拖累项,非食品价格主要受旅游出行相关价格下行的拖累。去除能源和食品的核心CPI同比连续五个月处于0.5%的低位,在一定程度上体现了我国经济修复过程中消费需求复苏偏慢的特征。

12月CPI同比跌幅或将收窄,明年CPI同比前高后低,通胀呈温和回升趋势,中性情形下CPI同比全年中枢在1.4%左右,不会对货币政策形成掣肘,不是投资者关注的焦点,相比而言,PPI的走势才更值得关注。

三、PPI未来趋势:同比回升趋势不改,修复速度加快

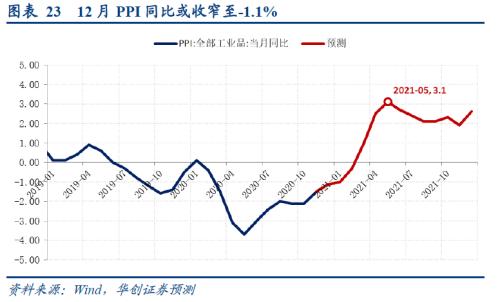

从基本面看,我国经济大概率会在四季度及明年1季度出现短暂的微过热状态。在此背景下,经济升温将从量向价格扩散,目前广泛的工业品涨价就是很好的例证。PPI同比修复的速度会加快,年底PPI同比跌幅或收窄至-1.1%。我们预计PPI同比明年上半年将保持上行趋势,大约在明年3月份翻正,年中高点可能触及3%。此外,还值得注意的一点是,如果明年海外财政刺激方案和疫苗普及超预期,在需求和大宗商品价格的带动下,不排除PPI同比更快速上行的可能。

风险提示:顺周期动能减弱,中美冲突加剧。

报告目录

报告正文

一

关注工业品领域的广泛涨价

PPI同比回升的趋势已成市场共识,但PPI同比由于受到油价的拖累,并无法很好地表现工业品涨价的广泛性。我们提示投资者,当下50类重要工业品中的价格上涨有43种,涨价广泛性已接近2016-2017年峰值,也就意味着工业品价格可能已经进入实质性普涨阶段。我们从以下四个维度中,观察到工业品价格的广泛上涨现象。

第一,从生产和生活资料看,除了耐用消费品都在涨。生产资料环比涨幅皆快于生活资料,体现投资强于消费的现状;生产资料的上游涨幅尤其显著。生产资料环比0.7%的上涨速度,与2018年9月份的高点一致,低于2016-2017的峰值,但略快于2016-2017年的平均环比涨幅(0.55%)。

第二,从购进价格看,九大类材料价格环比全部上涨,10月份上涨的原材料价格在11月继续上涨,并且涨幅较上月进一步扩大,涨幅较大的有化工原料类(1.7%)、建筑材料类(1.1%)、纺织原料类(0.6%)。10月份下跌的原材料价格在11月均由跌转涨,主要有燃料动力类(1.2%)、有色金属材料类(0.8%)、农副产品(0.7%)。

第三,从工业行业看,PPI统计的40个工业行业中,目前价格环比上涨的有24个,比上月增加12个。在公布具体价格的30个主要行业中(有10个行业不公布),本月有20个行业的价格在上涨。与历史比较,上一个高点是2019年4月(21个行业上涨),再往前,是2016年下半年至2017年、2018年的6-10月份。

第四,就统计局公布的50种流通领域重要生产资料市场价格而言,首先从整体看,11月有42种产品价格环比上涨,产品涨价的广泛度已经堪比2016年4季度的水平。其次从看大类产品看,就九大类生产资料而言,每一类基本都是普涨状态,50种产品简单平均的月度价格涨幅已经达到5.17%,大致与2016-2017年间的高点相当。本月价格涨幅较高的大类包括化工产品(13.9%)、有色金属(7%)、黑色金属(4.7%)和煤炭(3.7%)。最后从具体的生产资料看,考虑到不同品类产品价格的不可比性,我们从每个大类中挑出了价格涨幅最高的细分产品——黑色金属(线材,8.4%)、有色金属(铝锭,9.3%)、化工产品(硫酸,53.5%)、石油和天然气(液化天然气,4.9%)、煤炭(普通混煤,4%)、非金属建材(平板玻璃,3.3%)、加工用农产品(000061,诊股)(黄豆,4.9%)、农业生产资料(尿素,4.4%)、林产品(纸浆,1%)。

二

CPI:食品价格拖累同比转负

(一)CPI总体情况:同比由涨转跌

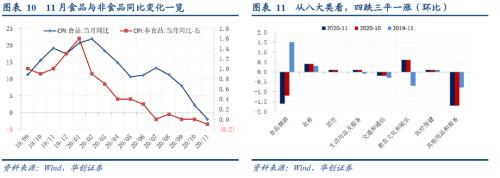

2020年11月CPI同比下跌0.5%,其中,翘尾因素影响0个百分点,新涨价因素影响-0.5个百分点。同比涨幅较上月回落1个百分点,跌幅超出市场预期(WIND一致预期CPI同比上涨0.1%)。CPI环比跌0.6%,跌幅超出历史季节性走势。

(二)CPI分项情况:食品和非食品价格环比同步走弱

11月,食品和非食品价格环比同步走弱。食品价格环比下跌主要受到猪价、鲜菜价格下跌的影响,猪肉季节性需求回升,鲜菜供应充足。非食品价格主要受旅游出行相关价格下行的拖累,11月是旅游淡季,居民出行减少,相关需求减弱。从八大类分项来看,有四类价格环比下跌,有三类价格环比持平,仅有一类价格环比上涨。去除能源和食品的核心CPI同比连续五个月处于0.5%的低位,在一定程度上体现了我国经济修复过程中消费需求复苏偏慢的特征,我们预计11月社零修复变缓,当月同比仅回升至5%。

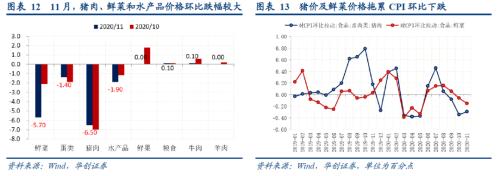

食品项CPI环比下降2.4%,同比下降2%。从环比涨幅看,猪肉、鲜菜和鸡蛋价格是食品价格进一步走跌的拖累项,食品价格环比跌幅较10月份下降0.4个百分点,拖累CPI环比下降0.53个百分点。从分项数据看,猪价仍是食品价格环比下跌的主要影响因素,但猪价对CPI环比的拖累幅度收窄;鲜菜价格加速下跌对CPI环比的拖累扩大。11月猪肉价格环比跌幅6.5%,拖累CPI环比下降0.29个百分点,较上月减少0.05个百分点。鲜菜价格环比跌5.7%,跌幅较上月扩大3.6个百分点,拖累CPI环比下降0.15个百分点,而上月的拖累幅度只为0.06个百分点。

从影响因素看,猪肉价格11月环比跌幅收窄,既有猪价连续大跌后养殖户惜售挺价情绪以及猪肉进口量下降对市场短期供给带来扰动的影响,又有逐渐进入猪肉传统消费旺季带来的消费小幅回升的支撑。此外,在猪价持续回落的影响下,牛羊肉价格的涨幅也有所收窄。鲜菜和鸡蛋价格下跌的主因仍是供应充足。

非食品CPI环比从上月上涨0.1转为下降0.1%,同比由上月持平转为下跌0.1%。冬装新品上市,服装价格上涨推动衣着项CPI环比上涨0.3%;房租、家用器具、医疗服务价格下行分别带动居住、生活用品及服务、医疗保健价格环比走平。非食品价格环比走弱,主要受旅游出行相关价格下行的拖累。11月是旅游淡季,居民出行大幅减少,飞机票、旅游和宾馆住宿价格分别下降15.6%、4.4%和3.4%。交通和通信价格环比下跌0.2%,主要受交通燃料拖累;其他用品和服务价格环比下跌0.6%。

去除能源和食品的核心CPI同比上涨0.5%,与上月持平,环比下跌0.1%。核心CPI同比连续五个月处于0.5%的低位,在一定程度上体现了我国经济修复过程中消费需求复苏偏慢的特征。

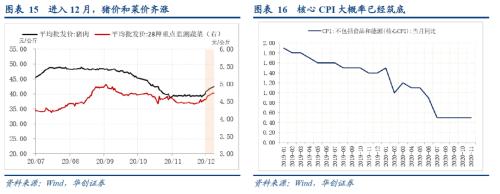

(三)CPI趋势预判:明年温和回升,对货币政策无掣肘

11月CPI同比转负的主要原因是翘尾因素回落、食品项中猪价和菜价大幅下行。我们预计,12月压制CPI同比下行的因素将有所改善,具体表现为:首先,翘尾因素对CPI价格的影响消失;其次,在进入传统消费旺季(如南方的腌腊需求上升)后,12月初至今猪价止跌回升,平均价格为41.6元/千克,较11月均价上涨了5.6%。在需求的支撑下,猪价可能短期内保持震荡趋势,大幅下行的空间不大。再次,冬季来临,蔬菜供给减少将推升菜价季节性上涨。目前蔬菜价格较11月底已经上涨了约4%,预计12月蔬菜价格大概率将保持上涨趋势。最后,核心CPI已经筑底,可以对CPI同比下行起到一定的缓冲作用。结合上述判断,12月CPI同比虽仍将处于负区间,但下跌幅度或将收窄至-0.3%。值得注意的是,11月CPI同比-0.5%并不是此轮走势的底部,由于基数效应的影响,明年1月份CPI同比将再次下探,跌幅或将达到-1%,然后在明年上半年一路回升。

我们认为,明年CPI全年前高后低,通胀呈温和回升趋势,中性情形下CPI同比全年中枢在1.4%左右,不会对货币政策形成掣肘。

三

PPI:同比修复速度加快

(一)PPI总体情况:环比上涨,同比降幅收窄

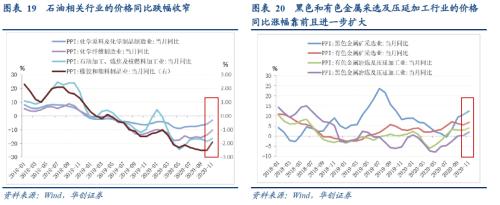

11月PPI同比下降-1.5%,降幅较上月收窄0.6个百分点;同比跌幅中,翘尾因素影响为0,新涨价因素影响约-1.5个百分点。PPI环比由上月持平转为上涨0.5%,涨幅创两年以来的新高。从两大类看,生产资料价格同比下降1.8%,降幅较上月大幅收窄0.9个百分点;环比上涨0.7%,较上月涨幅扩大0.6个百分点。生活资料价格同比下降0.8%,跌幅较上月扩大0.3个百分点;环比由-0.1%转为0.1%。

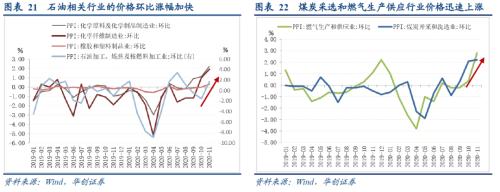

同比来看,跌幅最大的仍然是与石油相关的行业,但因近期油价持续回升,相关行业的价格同比跌幅均在收窄。化纤制造、化学原料及化学制品、石油煤炭及其他燃料加工业、橡胶和塑料制品业的价格同比跌幅较上月分别收窄3.4、3、2.2以及0.6个百分点。黑色和有色金属相关行业的价格同比涨幅靠前,且涨幅还在进一步扩大。黑色金属矿采选业、有色金属矿采选业、有色金属冶炼及压延加工、黑色金属冶炼及压延加工行业价格同比分别上涨12.5%、6.9%、4.1%和2%。价格上涨的行业还有非金属矿采选业、农副食品加工业、食品制造和医药制造业等。

环比来看,受国际油价上涨影响,石油相关行业价格继续上涨且涨幅扩大,化学原料和化学制品制造业价格上涨2.2%,化维制造业价格上涨1.9%,石油、煤炭及其他燃料加工业价格上涨1.7%。北方省市在11月集中进入供暖季,供暖需求大幅增加,燃气生产和供应业、煤炭采选业价格上涨。受益于黑色和有色金属价格上涨,金属相关行业价格由跌转涨,黑色金属冶炼和压延加工业价格上涨1.5%,有色金属冶炼和压延加工业价格上涨1.1%。此外,涨幅扩大的还有非金属矿物制品业、造纸和纸制品业和纺织业。价格下跌的主要有计算机、通讯和其他电子设备制造业、有色金属矿采选和汽车制造业。

(二)PPI趋势预判:回升趋势不改,修复速度加快

过去数月经济的走势大概是一个逐步升温的过程。7月份经济进入调养期,彼时经济修复的结构较差,主要亮点在以基建、地产为代表的逆周期环节。8-9月份,经济结构有所改善,社零、制造业投资增速都开始转正。10月开始,经济数据全面向好,出口和地产超预期,经济微过热的概率加大。11月份,经济升温趋势延续,出口增速继续向上,经济升温从量向价格扩散,广泛的工业品涨价就是很好的例证。

从基本面看,我国经济大概率会在四季度以及明年1季度出现短暂的微过热状态。在此背景下,PPI同比修复的速度会加快,预计年底PPI同比跌幅收窄至-1.1%。预计PPI同比明年上半年将保持上行趋势,大约在明年3月份翻正,年中高点可能触及3%。此外,还值得注意的一点是,如果明年海外财政刺激方案和疫苗普及超预期,在需求和大宗商品价格的带动下,不排除PPI同比更快速上行的可能。