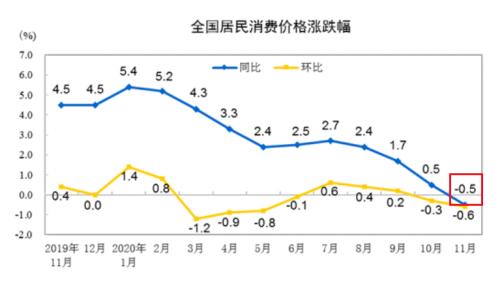

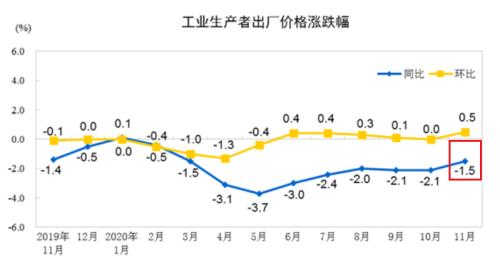

国家统计局12月9日公布11月数据显示,CPI同比下降0.5%,为十一年来首次出现负值;PPI同比下降1.5%,业内将此称为“双通缩”。

同一天央行公布的金融数据显示,11月社会融资规模增量为2.13万亿元,比上年同期多1406亿元。11月人民币贷款增加1.43万亿元,同比多增456亿元,为同期新高;M2同比增长10.7%,比上月提高0.2个百分点。

上述数据意味着什么,货币政策会因此变化吗?对股市、期市、债市,究竟有何影响?

金融数据超预期

根据央行数据,11月新增人民币贷款1.43万亿元,预期14250亿元,前值6898亿元,反映市场贷款意愿上升,好于预期。

11月,反映企业活期存款的M1同比录得10%,较上月继续上行0.9个百分点,企业生产积极性继续提升;广义货币M2同比回升0.2个百分点至10.7%,显示企业购销活动旺盛、资金活化意愿强。

此外,11月,社会融资规模增量为2.13万亿元,比上年同期多1406亿元,较上月明显回落。社会融资规模增速明显回落的原因,是受信用债违约影响,企业债券净融资大幅减少。

CPI时隔11年首现负值

12月9日,国家统计局发布CPI、PPI数据显示,2020年11月份,CPI同比下降0.5%,环比下降0.6%;PPI同比下降1.5%,环比上涨0.5%。

11月CPI同比降0.5%,这是近11年来首次落入负值区间,环比则更低,为降0.6%,降幅扩大0.3个百分点。

对于CPI的罕见负值,国家统计局城市司高级统计师董莉娟表示,CPI下降0.5%是受去年同期对比基数较高影响,其中,食品价格是带动CPI由涨转降的主要原因。

中信证券(600030,诊股)首席经济学家诸建芳表示,主要原因在于生猪供给增加导致价格下跌。

根据统计局数据,11月,PPI同比降1.5%、降幅收窄0.6个百分点,环比由平转为0.5%。

值得注意的是,PPI环比上涨透露复苏信号。全球经济逐步企稳,以原油、化工为代表的大宗商品走强,促使PPI环比提升。

通缩要来吗?

市场担心通缩要来,但多位业内认为不必担心。

诸建芳12月10日发布发布报告指出,扣除食品和能源价格的核心CPI和服务业CPI同比仍保持稳定,因此CPI掉入负值区间并不意味着国内基本面的走弱。

民生银行(600016,诊股)首席研究员温彬认为,本月核心CPI同比增长0.5%,已经连续5个月持平于这一增速,说明疫情冲击后的有效需求仍然较为平稳。另一方面,随着我国经济持续向好,供需逐渐改善,PPI修复趋势日渐明朗,有助于改善企业利润,提振市场信心,从而进一步提升有效需求。因此,我国不存在通货紧缩基础,CPI负增长主要是基数效应叠加食品价格回落所致,不宜过度解读。

核心通胀指标有望回升

诸建芳认为,未来短期内CPI或仍将面临通缩压力,真正缓解可能要到明年2季度。

浙商证券(601878,诊股)李超团队认为,生猪供给确定性回暖推动猪价下行,平价猪肉带动CPI下探,预计2021年一季度CPI位于零值附近。但随着猪肉价格影响因素趋弱,二季度起,猪肉基数效应弱化,CPI翘尾因素由负转正。

华泰证券(601688,诊股)指出,11月以来,国际油价已开始低位反弹,国内制造业投资需求有望逐步回暖,而地产和基建投资仍保有韧性,对国内工业品价格形成支撑。历史上来看,非食品CPI和PPI走势较为一致。尽管食品价格可能会继续拖累整体CPI,但预计核心通胀指标将有望明显回升。

长江证券(000783,诊股)首席经济学家伍戈认为,未来寒冷天气或将拉动食品价格企稳上行,节日需求也将对冲猪肉产能增加的压力,交通等服务价格延续修复。考虑基数等因素,明年春节后通胀有望步入温和上行通道。

货币政策会变变吗?

中信诸建芳预测,未来核心CPI和非食品CPI仍将如同11月的表现,反映出基本面持续向好的趋势。他认为,即使整体通胀水平较低,但其对于货币政策的影响而言,认为通胀走低背后的逻辑与2019年通胀走高基本一致,即由于食品端供给的影响,并非需求疲弱,因此货币政策对此作出调整的可能性较低。

京东数科首席经济学家沈建光认为,非食品价格的低迷反映出近期内需改善对价格指标的传导仍不明显,国内通缩压力比预想的更为明显。预计CPI、PPI负增长的态势或延续至明年一季度,此后PPI有望率先走出通缩区间、回归正增长。对于当前货币政策而言,物价仍非主要考量因素。

民生银行首席研究员温彬表示,临近年末,跨年资金需求旺盛,预计央行将继续加大公开市场操作力度,通过“逆回购+MLF”政策工具组合,保持市场流动性合理充裕,引导市场利率与经济基本面相适应。

央行此前发布2020年第三季度中国货币政策执行报告亦指出,初步估计全年CPI涨幅均值将处于合理区间。中长期看,中国经济运行总体平稳,总供求基本平衡,供给侧结构性改革深入推进,市场机制作用得到更好发挥,货币政策保持稳健,货币条件合理适度,不存在长期通胀或通缩的基础。

大宗商品价格仍有上涨空间

中信诸建芳表示,PPI环比增长0.5%,近两年以来的环比最高值。从目前的态势来看,未来大宗商品价格仍有上涨空间,特别是考虑到美国可能明年会出现一轮补库周期,或集中在中上游行业中,一定程度上拉动相关产品的需求。看好大宗商品的持续涨价。预计12月PPI仍将稳步回升,明年1季度将突破至0%以上。

中金固收在12月9日的报告中指出,今年工业品价格提升既有国内外需求恢复,也有海外的产能不足,包括海外主要矿山(铁矿、铜矿)的减产,而且海外的冶炼产能也没跟上。明年我们认为供需关系的错配可能没有今年那么极端。而且从结构上看,PPI主要是油气相关的上下游行业带动,比如煤炭开采、化工品等,这些都属于后周期的品种,指向目前经济类似2017年中的位置,预示着工业品上涨进入中后期。

浙商证券李超团队同样认为,11月份工业原材料价格普遍上升,上游价格普涨叠加下游需求旺盛,11月中游工业品价格表现强势,螺纹钢、线材、热轧板价格大幅上涨,玻璃、水泥、化工品等价格也有良好表现。未来一段时间,大宗商品将迎来重要的机遇期。目前中国已逐渐开启新一轮补库周期,未来的一至两个季度工业生产有望加速。

对股市、期市有何影响

11月CPI十一年来首次出现负值,通缩预期升温,打压了市场风险偏好,推动A股12月9日走弱。当天,主要股指跌幅均超过1%,上证指数跌破3400点,中小板指、创业板指分别失守9200点和2700点整数关口。

不过,随着PPI环比反弹,经济复苏叠加冬季采暖,煤炭需求不断抬升,动力煤现货和期货价格持续拉涨。

资本市场方面,股票和期货市场走势往往形成价格联动。受到煤炭期货大涨刺激,周三煤炭股走强,大有能源(600403,诊股)、云煤能源(600792,诊股)、郑州煤电(600121,诊股)、山煤国际(600546,诊股)、陕西黑猫(601015,诊股)涨停,宝泰隆(601011,诊股)、恒源煤电(600971,诊股)、山西焦化(600740,诊股)等跟涨。

债市未来走势会如何

通胀及金融数据影响不大,9日当天,现券期货震荡走弱。国债期货小幅收跌,10年期主力合约跌0.07%;银行间主要利率债收益率上行1-2bp;银行间月内资金供给极为充裕,隔夜回购加权利率续跌并向1%靠拢,同业存单利率延续下行;信用债行情整体稳定,不少网红债波动较大,“PR苍南债”跌逾19%,“18永煤MTN001”涨逾28%。

交易员表示,尽管通胀数据11年来首次跌入负值,但主因受高基数等拖累,对债市影响不大,鉴于年底机构交投意愿有限,收益率变化甚微;傍晚公布的金融数据好于预期,现券收益率上行幅度略扩大,但是整体影响不大。

国债期货小幅收跌,10年期主力合约跌0.07%,5年期主力合约跌0.05%,2年期主力合约跌0.02%。银行间主要利率债收益率上行1-2bp,截至17:00,10年期国开活跃券200215收益率上行1bp报3.7025%,10年期国债活跃券200016收益率上行1.75bp报3.2725%。

中金固收在最新报告中表示,虽然工业品价格同比和环比还会回升一段时间,但鉴于债券利率已经先于基本面和工业品价格的回升先回升,因此风险已经释放较多,预计债券利率继续上升的空间有限,尤其是货币市场利率已经背离基准利率较多的情况下,货币市场利率可能已经提前触顶。

华创固收认为,CPI转负、PPI回升对债市共同影响下,通胀对债市影响或相对有限,当前经济数据继续改善仍较为确定,短期货币政策相对稳定。

中金固收指出,从目前比价效应来看,债券相对于贷款、股票的吸引力仍在,左侧来看,中短期利率品种已经进入配置区间;而交易型的10年期债券,可以观察工业生产和PMI何时开始减弱,即意味着进入右侧。