图片来自网络

图片来自网络

近日,以向银行业金融机构提供信用科技服务为主要业务的“征信科技第一股”,微众信科,过会科创板。

深圳微众信用科技股份有限公司(下称“微众信科”),6月22日递交科创板IPO招股书,12月7日获准“上会”,并于同日官宣首发“过会”。

天眼查资料显示,微众信科成立于2014年9月,是一家科技型征信企业,总部位于深圳。

2015年7月,踩着“银税互动”的东风,微众信科获得企业征信牌照,是深圳市首批获得备案的征信公司。

由于“入行”较早,加之政策红利的影响,微众信科获得了一批含六大国有银行、11家股份制商业银行、14家民营银行、超过 90家城商行及农商行等金融机构在内的高质量客户。

在投融资方面,截至2019年,微众信科已完成四轮战略融资,投后估值约25亿,股东包括蚂蚁集团、海淀三鑫、兴业银行、海通证劵、信达汉石、华林证券、中信金石、IDG资本等,发展之路可谓一帆风顺。

招股书显示,此次微众信科公开发行的股票数量不超过4020万股,占发行后总股本的比例不低于10%。其此次募集资金将主要用于大数据征信平台建设项目和大数据风控实验室建设项目,据招股书,以上两项目预计投资总金额为2.59亿元。

第二大股东、第一大客户均为蚂蚁集团全资子公司

微众信科此番上会备受业内关注,不仅因其是“征信科技第一股”,更因其与“金融科技巨头”蚂蚁集团之间,有着千丝万缕的联系。

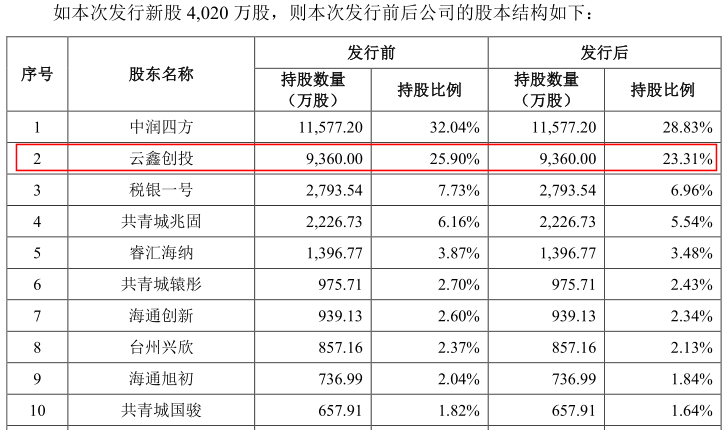

微众信科十大股东

微众信科十大股东

招股书中披露,2018年7月,微众信科引入云鑫创投作为投资者,截至目前,云鑫创投为其第二大股东,发行前持股比例为25.9%。

而值得关注的是,云鑫创投是蚂蚁集团的全资子公司,其法定代表人为井贤栋,蚂蚁集团现任董事长。

同时,云鑫创投还提名了蚂蚁集团投资总监祁强和资深总监施震强为微众信科董事。

微众信科与蚂蚁集团的关联不仅在于股权,更在于业务往来。

微众信科在其招股书销售情况和主要客户部分披露,与微众信科名字十分相近的,隶属于另一互联网巨头“腾讯系”的微众银行,曾以25.17%的营收比重位列微众信科2018年度客户销售额第一名。

而在2018年7月,接受蚂蚁金服C轮投资后,微众信科的年度第一大客户“易主”。

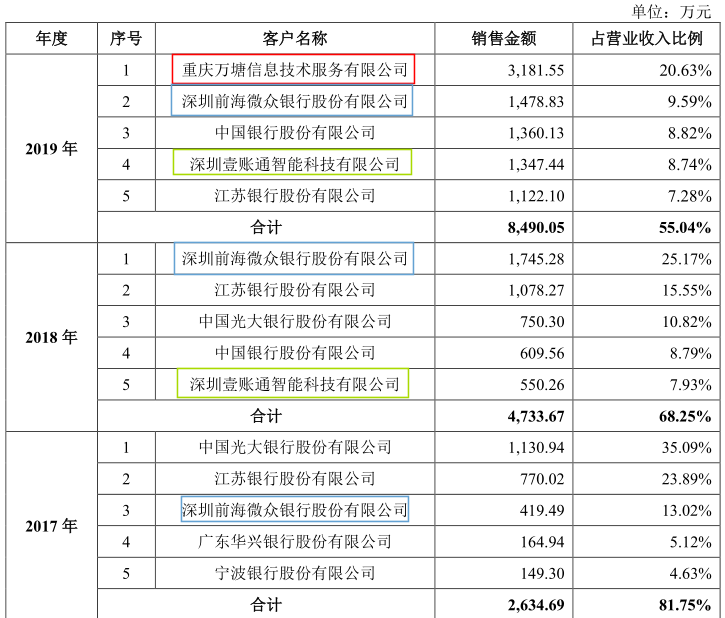

图片截取自微众信科招股书

图片截取自微众信科招股书

重庆万塘信息技术有限公司(以下简称“重庆万塘”),以3181.55 万元的销售金额20.63%的营收比例,成为其2019 年度第一大客户。

微众银行位列第二,销售额1478.33万元,占营收比重9.59%。

而与云鑫创投相同的是,重庆万塘同样为蚂蚁集团全资子公司。同时,蚂蚁集团旗下网商银行指定重庆万塘作为技术服务商与微众信科进行技术服务对接及费用结算。

除了阿里、腾讯外,平安也是微众信科的重要客户之一。

微众信科2019年向“平安系”中概股金融壹账通销售1347.44万元,营收占比排在中国银行之下,达8.74%;2018年,向金融壹账通销售额占营收比重为7.93%。

在招股书中,微众信科明确将自身定义为金融科技领域的信用科技服务商。

微众信科此番过会后,同花顺数据显示,即成为年内第四家于科创板过会的金融科技企业,前三家分别为财富趋势、凌志软件和蚂蚁集团。

财富趋势和凌志软件已于今年4月先后上市,而57天闪电过会的“万亿巨头”蚂蚁集团则于上市前夕因“监管环境发生变化”宣布暂缓。

如果说微众信科第二大股东为其提供了巨额客户资源,那么手持其32.04%股份的控股股东中润四方则为其提供了重要的关系和人脉。

中润四方官网信息显示,其为国有资本参股的混合所有制企业,股东包括江苏国信、涌金、宣凯、IDG等知名投资机构,是国家电子发票标准组成员单位之一,致力于互联网+税务行业的信息化服务和企业财税信金云服务。

中润四方曾与总参某部技术交流中心联合开发的网络发票系统、电子税局系统的得到税务用户和百万纳税人的肯定,系统在深圳国税、广西地税、安徽地税的百万企业中应用。

其客户和合作伙伴包括总参某部技术交流中心、深圳国税、广西地税、河南地税、甘肃地税、新疆地税、北京国税、海南地税等政府机构。

产品结构单一,征信科技服务营收、毛利占比超70%

招股书显示, 2017、2018、2019年度,微众信科实现营业收入分别为3223.12万元、6935.34 万元和1.54亿元,营业收入同比增速分别达到115.17%和122.40%,复合增长率为118.76%。

微众信科在其上会稿中解释称,营收保持较快增速,主要是由于其报告期期初业务基数较低,且不断开拓新客户及研发新产品,推动了收入的快速增长。

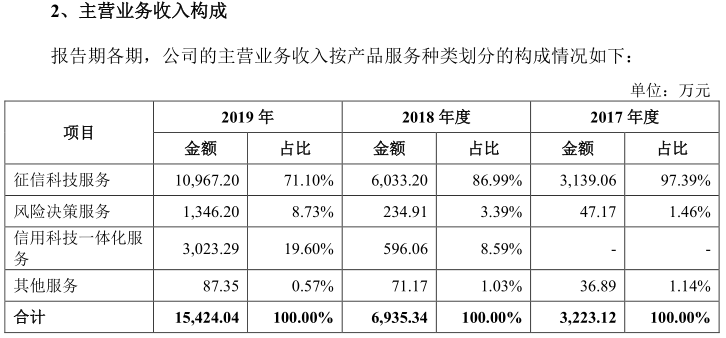

据招股书披露,微众信科的产品及服务主要包括四大类别:征信科技服务、风险决策服务、信用科技一体化服务和其他服务等。其中,征信科技服务收入占比较大,是其收入的主要来源。

微众信科营收情况

微众信科营收情况

报告期各期,征信科技服务贡献的收入分别为 3139.06 万元、6033.20 万元和 1.1亿元,占各期主营业务收入的比例分别为 97.39%、86.99%和 71.10%。比例虽呈逐年下降趋势,但因产品结构单一而仍处于较高状态。

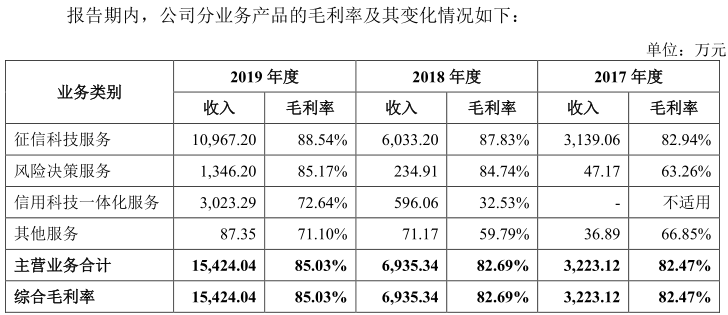

此外,微众信科在招股书中称,从资产结构上看,其资产结构与软件和信息技术服务类企业的特点相一致,“轻资产、高货币资金储备”的特点较为明显。但其高达85%的毛利率,却显然高过了许多同类企业。

分业务产品毛利率

分业务产品毛利率

各报告期内,微众信科主营业务毛利率分别为 82.47%、82.69%和 85.03%。其中征信科技服务的2019年度毛利率高达88.54%,毛利金额占2019年营业毛利合计的74.04%。

将之与微众信科招股书中选定的6家可比上市公司毛利率相对比,即可发现,微众信科毛利率水平显著高于其可比公司的平均水平。

微众信科与可比上市公司毛利率对比

微众信科与可比上市公司毛利率对比

对此,微众信科解释称,主要系其销售的产品和服务在开发的基础上具有可批量复制的特性,同时,其产品或服务主要是以系统和软件等形式提供,因而能够在有效控制成本的同时实现营业收入的快速增长。

银税新策影响经营优势,高速发展节奏放缓

据微众信科招股书数据,自2017年初至2020年一季度末,微众信科已累计为458.58万户中小微企业生成了1097.43万份征信报告。

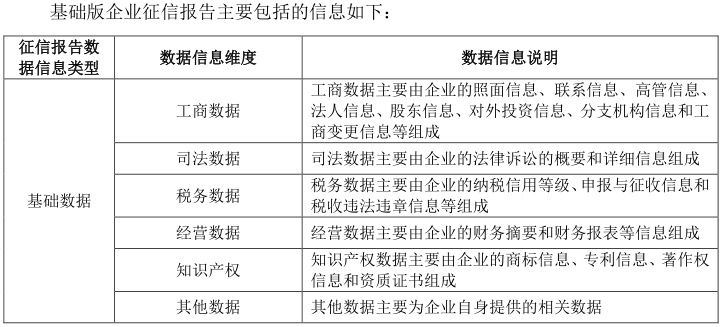

招股书中也披露了其基础版企业征信报告信息,数据信息维度主要包含工商数据、司法数据、税务数据、经营数据、知识产权、其他数据六部分。

微众信科基础版企业征信报告数据信息

微众信科基础版企业征信报告数据信息

其中,司法数据、工商数据均可公开获得,门槛较低。而企业经营数据存在验真难度,一份企业征信报告中,税务数据往往是含金量最高的核心数据。

这也正是微众信科的优势所在。

公开资料显示,受益于2015年7月推出的“银税”互动政策,该政策推动了税务部门与银行业金融机构之间的信息互通,至2018年年底,微众信科就已连接了20个以上的省级国税部门。

然而,2019年11月6日,国家税务总局和银保监会联合发布的《深化和规范“银税互动”工作的通知》(下称“113号文”),或将使其被迫放缓多年来高速发展的节奏。

113号文强调推进银税数据直联,叫停了税务部门与第三方签订“银税互动”合作协议。同时规定,第三方合作机构不得借“银税互动”名义以任何形式向申请贷款企业收取任何费用,不得以任何方式买卖、提供或公开“银税互动”中的涉税信息。

如此一来,以微众信科为首的第三方机构无法再直接联通税务部门数据,而税务数据的缺失,将使得其征信报告的价值将被大大削弱,这对微众信科等第三方平台影响很大。

微众信科风险决策服务下的助贷类业务也面临着相同的问题。

进行风险决策,首要是拥有大量的实时数据,在无法接入政府数据后,第三方机构想要实时获取数据变得异常困难。

微众信科也在其上会稿中强调,失去基于“银税互动”平台提供服务的便捷性优势及涉税数据采集的优势,可能会对公司业务模式、市场竞争格局和客户持续性产生较大风险。

同时,在银税直连后,银行能够联通税务部门调取企业的税务数据实现对企业的风险分析,中间或不再需要微众税银这样的第三方机构。

对此,微众信科在上会稿中提示称,或存在无法适应数据传输模式改变带来的客户需求变化的风险;并且,存在由于银行客户执行“113号文”的数据脱敏要求,而导致其提供的信用评价服务质量无法满足客户的业务要求,甚至影响业务正常开展。

但也有业内人士指出,尽管银行与税务部门之间开始直接联通,但是也仍有不少中小银行、城商行缺乏一定的技术实力去构筑自身的风险决策系统与企业评估模型。第三方机构便可由此转型,退出原有的数据通道,利用自身技术实力帮助银行建立系统搭建模型。

2020年1-9月,微众信科未经审计的主营业务收入为1.15亿元,同比增长4.12%,较去年同期营业收入增速同比出现下降。