12月11日,江苏省互联网金融协会与苏宁金融研究院联合举办的“2020江苏金融科技与普惠金融发展研讨会暨苏宁金融研究院五周年论坛”在南京举行。江苏省地方金融监督管理局副局长聂振平,南京市地方金融监督管理局副局长陈新颜,建设银行江苏省分行副行长沈秋翔,紫金财产保险公司总裁陈加明,江苏信用再担保公司总裁孙宝成,江苏省农村信用社联合社副主任王弋,香港浸会大学副校长、英国皇家工程院院士、江苏苏宁银行首席科学家郭毅可,江苏省互联网金融协会会长、苏宁金融研究院院长黄金老等百位大咖云集,共商江苏金融科技与普惠金融发展大计。

在此次研讨会上,江苏省互联网金融协会副秘书长、苏宁金融研究院金融科技研究中心主任孙扬重磅发布了国内第一本集原创性、技术性、实用性于一体的本土金融科技实战案例作品《金融科技:江苏的创新与实践》。

以下为演讲实录:

非常感谢各位领导、金融家、专家莅临“2020江苏金融科技与普惠金融发展研讨会”,很荣幸能够在此发布《金融科技:江苏的创新和实践》这本书。

中国人民银行在《金融科技(FinTech)发展规划(2019-2021年)》(银发[2019]209号)中给出了对金融科技的定义,阐述了金融科技的重要意义。金融科技是技术驱动的金融创新,旨在运用现代的科技成果改造或创新金融产品、经营模式、业务流程等,推动金融发展的提质增效。金融科技的重要意义有四个,金融科技要成为推动金融升级的新引擎,金融服务实体经济的新途径,促进普惠金融发展的新机遇,防范化解金融风险的新利器。这是我们江苏金融科技发展的重要指引。

描绘江苏金融科技宏伟画卷

金融科技不是一股风潮,而是被实践验证的行业趋势。作为一种生产要素,金融科技发挥的是乘数效应,具有重塑金融业版图的力量。作为经济科技大省,江苏在金融科技领域取得了诸多创新及应用成果,涌现出一批有实力的金融科技企业。《金融科技:江苏的创新和实践》这本书就是江苏省内30多家金融科技企业创新成果的集大成之作。

本书第一部分是江苏金融科技发展概览,阐述了江苏的经济和金融特点、全面汇总了江苏金融机构的金融科技发展战略。

第二部分从大数据风控、区块链、金融AI、物联网金融、支付科技和RPA技术等方面对业界前沿技术进行了概要洞察,并在这几个方面对江苏金融科技的技术情况进行了案例化呈现。

第三部分是金融科技应用,非常详细的剖析了金融机构在消费金融科技、小微金融科技、供应链金融科技、农村金融科技、保险科技、证券科技等领域的全流程应用金融科技促进普惠金融的典型案例。

第四部分是金融科技的人才和科研情况,一方面介绍了一些高校在金融科技相关专业方向的人才培养情况,还有一些金融机构对于金融科技人才的需求概括。

第五部分是江苏金融科技政策,总结了在江苏省委省政府的领导下制定的金融科技产业规划政策、金融科技企业和人才的扶持政策。

第六部分是从投融资热点、金融科技技术发展趋势等分析的基础上,对江苏金融科技的未来发展进行展望。

第七部分是对近几年来江苏金融科技的重要事件以时间为序做了非常详细的记录。

可以说,《金融科技:江苏的创新与实践》一书,从技术创新与业态应用两方面详细介绍了江苏省在金融科技研发及人才培养方面的演进及成果,对国内金融科技产业的迭代创新具有引领意义。

江苏金融业紧密服务实体经济

我们江苏金融业和实体经济的结合是十分紧密的,这是江苏金融科技发展的良好基础。2019年江苏第二产业增加值排名全国第一,2019年江苏省金融业集聚程度排名仅次于广东,江苏金融机构贷款的规模保持平稳高速增长,2019年末江苏金融机构贷款余额达135135亿元,同比2018年末增长了18000亿元。

金融科技在江苏的发展,有赖于江苏经济和金融的良好发展基础,金融科技发展好了会反哺金融业,增强江苏金融服务江苏实体经济的潜力。

金融科技推动江苏普惠金融发展

现在我们可以自豪地说,江苏已经拥有一批高含金量、自主知识产权的金融科技产品,用于服务小微企业,促进金融高质量发展。这些产品包括:江苏银行的小微智能应用平台“黄金眼”、紫金保险的数字营销平台“数字紫金”、南京银行的大数据营销平台“筋斗云”、开鑫科技的供应链金融科技平台“X-LINE”、焦点小贷的小微用户画像系统“知著”、苏宁金科的小微企业风险预警平台“秋毫”、企业信用查询平台“企查查”、车300的汽车金融反欺诈系统“伽马风控”、南京可信区块链研究院服务小微企业的区块链技术平台“NewSpiral”等。

上面展示的创新金融科技产品,支撑了下面所示的江苏金融机构的普惠金融产品的创新和发展。

这些基于金融科技构建的普惠金融产品,具有大数据信用评估和线上化服务的特征,在今年的疫情期间非常有用,很好的通过线上化的服务渠道支撑了小微企业复工复产,有力的支撑了江苏普惠金融的发展。

金融科技再造小微金融

那么,金融科技到底是如何帮助小微金融产品创新的呢?下面我们通过一个案例来进行解读。

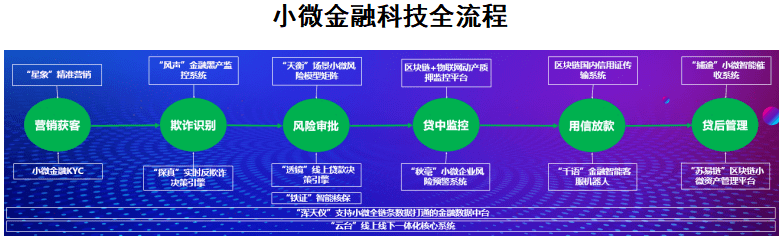

下图是苏宁银行的小微金融全流程,包括营销获客、欺诈识别、风险审批、贷中监控、用信放款、贷后管理等环节。在传统的金融机构,这些环节大部分都要人工介入操作,效率很慢,风险识别不准。但是在每个环节都引入金融科技之后,可以极大的提升小微金融的线上化比率和审批效率。下面详细展示苏宁银行微商贷的小微金融科技应用案例。

苏宁银行高度聚焦小微金融业务,通过开放银行平台,向各大合作场景平台输出小微金融拳头产品“微商贷”。苏宁银行将“微商贷”植入到场景中,客户可以在美团、狮桥、零售云等平台场景中完成开户、授信、提款、还款等基本操作,让“银行无处不在,但就是不在营业大厅”。

苏宁银行微商贷对接的生态内外场景达几十个,如果用传统线下方式做风控和营销,是很难完成的。所以,在打造微商贷产品初期,苏宁银行专门打造了深度应用到微商贷,覆盖贷前、贷中和贷后全流程的小微金融科技解决方案,支持场景化、线上化、批量化的小微金融获客和风控。

在贷前环节,当“微商贷”对接场景平台流量时,“星象”客户画像系统通过3000维度的机器学习模型自动为导流进来的每个客户实时打上标签,为小微客户建立精准画像,为小微金融的电销和KYC做好基础。与此同时,基于生态内外数据,“苏宁微商分”为每个客户输出一个信用评估分数,用于后面的风险决策。CSI反欺诈引擎,会通过“设备、地址、身份、账户、行为、习惯”6个维度来识别进来的流量中的小微贷款中介、黑产机器、多头借贷人员等欺诈群体,并可以在100ms内采取措施。

在贷中环节,“天衡”小微金融风险审批模型体系,从行业、场景、企业经营主、企业经营、增信等五个维度,对客户进行风险审批和评额。“秋毫”小微企业风险预警系统,会从工商、司法、舆情等500个数据维度,使用知识图谱、自然语言处理、舆情分析等技术,监测小微企业的风险,向客户经理和风险部门发送预警信号,还能为业务人员自动生成小微企业尽调报告。

在贷后环节,“捕逾”催收系统会基于催收失联修复模型、智能分案模型、概率推理等技术,自动化生成对于不同类别逾期人员的差异化催收方案,通过“千寻”催收机器人和人工团队进行智能化的催收。

苏宁银行还有专门面向小微金融的企业数据中台——“浑天仪”。在“浑天仪”上,小微客户的获客、授信、放款流程一览无余,极大的提升了小微金融的业务经营和管理效率。

正是基于以上全流程小微金融科技,2019年,苏宁银行微商贷的授信通过率在一些场景上可以达到70%以上,2019年微商贷同比增长470%,与此同时资产质量也控制得很好,苏宁银行2019年不良率仅为0.88%。

金融科技发展指标

除了如上所示,要做好金融科技在业务场景中的深度应用,还要有量化指标可以衡量金融科技的发展情况。

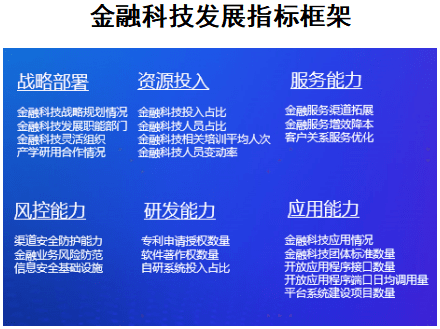

如今,江苏的金融科技发展已经有了非常好的引领规范。下图是中国人民银行今年10月份发布的《金融科技发展指标》(JR/T 0201-2020)的指标框架,这个标准对于所有的金融机构,包括金融科技公司做金融科技有非常强、非常具体的引导作用。

首先,评估金融机构有没有战略部署,要看这家金融机构有没有金融科技的详细战略规划文件,有没有金融科技的灵活组织如研究院和金融科技实验室等,有没有和高校进行产学研用的合作。

其次,评估你的金融科技资源投入情况,要看你的机构的金融科技投入在营收中实际占比是多少,你的金融科技相关培训人次等。

再次,评估你基于金融科技的服务能力,要看你的机构金融服务的渠道拓展、增效降本的情况,客户关系服务优化情况。另外还有风控能力、研发能力、应用能力的评估指标。

江苏金融科技向何处去

我们有了一批江苏金融科技的产品,也有一批小微金融的产品,这是我们的良好基础,江苏金融科技的未来趋势将如何呢?

物联网将让金融加速下沉产业链互联网。数字化风控从线上走向线下,盲目依赖线上数据的历史已经过去。手机传感器网络将助力线上小微金融反欺诈。物联网设备开始应用于小微金融线下尽调和预警。我们江苏可以结合南京芯片之城、无锡物联网金融中心战略,加大物联网技术助力金融渗透智能制造、零售供应链,提升物联网技术对于产业链金融风险的识别能力。

让行业数据服务金融,依然任重而道远。根据央行金融科技规划,未来金融机构加速融合司法、社保、工商、税务、海关、电力、电信等数据。场景数据才是真正推动普惠金融发展的动力。没有数据,空谈普惠金融没有意义。这需要政府、相关征信机构积极帮助金融机构对接这些行业数据,一方面降低数据的使用门槛,另一方面降低数据的费用。数据费用现在在小微金融业务成本里面占比非常高,可能查询一次小微企业的一种数据,就需要两三百元,很多金融机构直呼“查不起”。降低数据费用,能显著降低普惠金融的成本,有助于降低普惠金融的贷款利率。

RPA领域未来将重点在金融运营的场景中加深应用,如对公开户、场景平台自动化测试、抵押贷款房产查询、监管报送、贷后资金管理、洗黑钱监管、发票处理、税务处理等场景。未来江苏金融科技将从RPA(金融流程机器人,Robotic Process Automation)走向更高阶IPA(金融智能认知,Intelligent Process Automation),助力金融机构更深层次降本增效。在IPA阶段,金融运营系统通过图像识别、自然语言生成、认知智能体等等,实现自动预判场景,自动组装流程,完成业务所需功能,对人力的需求大大降低。

江苏的区块链产业互联网已经开始结阵,不但有了苏宁金科的苏易链、可信区块链的NewSpiral等区块链服务平台,也有了区块链农业、区块链智造、区块链供应链三大政府主导的主流区块链应用场景平台。在技术上,区块链的共识算法开始转向PoS(Proof of Stake,股权证明机制),PoS开始有利息的概念,这是和股票、银行存款类似的模式,对于区块链未来承载金融业务意义重大。跨链技术方面,Cosmos和Polkadot平台都具备了比较成熟的技术,如链间通信协议(IBC),对于实现区块链生态互联至关重要,但是依然处于类似于TCP/IP协议发展的早期。闪电网络通过“瞭望塔”和“多路支付”技术发展,提升了数字货币反欺诈能力,也让数字货币支付效率和成本可以媲美互联网支付。

除了以上趋势,江苏的金融科技未来将加速小微风险决策系统、区块链云服务平台、金融RPA、金融数据中台、数字化营销平台、金融云等产品的产品化,提升普惠金融的线上能力,增强金融对产业互联网的覆盖深度,金融科技也将主动拥抱数字政务。江苏未来会通过区块链、AI技术等金融科技,将个人和政务服务、社保、公积金等服务链接起来。金融机构也可以通过金融科技和开放银行平台做大基于产业链互联网的普惠金融生态。

最后,万分感谢参与本书编写的所有会员单位机构,它们是:紫金保险、东吴人寿、南京银行、中国人民保险、利安人寿、华泰证券、南京证券、江苏银行、江苏省联社、苏州银行、江苏信保集团、焦点小贷、开鑫科技、苏宁金融科技、江苏省联合征信、企查查科技、苏州企业征信、车300、同城票据网、蜂泰科技、江苏有线网络科技、南京可信区块链研究院、华云、南京理工大学、南京工业大学、迪普思、科沃斯、思必驰 、江苏苏宁银行。

谨以此书,致敬江苏金融科技力量!