12月14日晚间,深沪交易所分别发布退市新规(征求意见稿),在退市标准、退市程序上进行具体优化。

这一次退市新规的增减条款,有很多让人觉得看不懂的地方。从种种解读看,这一会算是“一千个哈姆雷特”至少有八百个都摇起了头。

为什么,看以下几点就明白了。

01

争议的重点

意见稿新规摘要什么的就不放了,这里重点讨论以下几点:

首先新规取消了三年连续亏损退市,借鉴科创板和创业板的规定,失去持续经营能力的公司将退市。

1,财务类标准:连续两年扣非为负数且营收小于1亿元。扣非净利润为负,可以避免此前上市公司为了保壳而在连续出现亏损后通过卖房卖资产的操作,但新规中还有个必须要同时满足营收小于1亿元的条件。

以目前的条件,只要不是太 “无能”,只要是稍微懂得一下财务运作的上市公司,一年营收1个亿是一个简直不要太简单的门槛。这相当于给亏损公司一个规避被退市的“免死金牌”。

2019年度,近4千家A股公司中,总营收小于1亿元的有63家,其中有一半都是出了问题的ST股,非ST股占A股总数量的不到1%。

今年的特殊行情中,包括科创板在内的非ST股前三季度低于1亿元的有73家,但其中大多数的往年业绩还是大于1亿的。所以这个营收小于1亿元的标准,在目前看来意义并不明显。

也就是说,如果上公司不是信息披露出现重大缺陷或违反其他规范,那么单看这一条,亏损公司基本没有了退市的担忧。

2,将原来的面值退市指标修改为“1元退市”指标,同时连续20个交易日市值均低于3亿元。

目前A股股票发行面值一般都是1元,但我国股票发行都是溢价发行,所以股票面值也就是个象征性意义。

现在的A股中仅有5家发行面值小于1元的,所以面值退市制度早就不适合当下的市场。

而目前A股中连续20个交易日每日收盘价均低于1元仅有1只为已经处于退市整理期的凯迪退。除了存量出现问题被ST的股票普遍低于4元外,真正业务业绩太多没毛病的正股股价几乎无低于4元的。

A股这些年来,只有真正处于长期熊市状态下(2005年、2013年)才有较多的2元以下股票,除此外,正常状态的1元股几乎长期绝迹。所以这个“1元退市”的标准,现阶段同样是形式多过实际作用。

至于3亿元市值的退市门槛,目前就算是即将面临被退市的一众ST股,最低市值都在5亿元以上,低于10亿元的也仅有二十多家。而在A股以往熊市状态中,市值低于3亿元的都是凤毛麟角,毕竟在几年前A股的壳价值都有20多亿元。3亿元的标准,真是太低了。

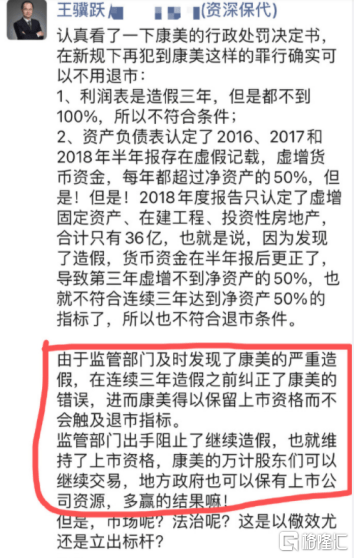

3,对于重大违法类,最大的看点是:新增连续三年虚增净利润金额每年均超过当年年度报告对外披露净利润金额的100%,且三年合计虚增净利润金额达到10亿元以上;或连续三年资产负债表各科目虚假记载金额合计数每年均超过当年年度报告对外披露净资产金额的50%,且三年累计虚假记载金额合计数达到10亿元以上的量化指标。

这个新规,虽然进一步明确了财务造假退市的标准,但给上市公司实行造假“可操控”的安全空间就大了。

在符合其他条件下,如果连续隔年造假或者两年造假一年实干,即使是虚增净利润超过对外披露总额的100%,但三年下来虚增净利润又不够10亿元的,比如每年虚增的拿捏到90%,累计虚增9亿的,就达不到退市标准?

在过往的A股资本运作中,一年盈利一年亏损的套路,简直不要太多。这种操作技能,跟做小学生算术题没差两样。

整体看,这一次退市新规有了很多改进的地方,至少是在执行退市程序流程上是顺畅了非常很多。但是在对退市标准的判定上,却是出现了一些一些可能会让上市企业中的“害群之马”得以避开退市制度的潜在漏洞。

所以可以说是对于上市后的监管整体上还是宽松了。

很多问题如果在一开始的标准上就有被掩盖过去的漏洞,从而可以规避退市,那么后续的退市流程再顺畅也无济于事。

不过,这个新规还处于公开征求意见阶段,最后能否落实或有变化,还未完全确定。

02

怎样的退市制度才算合理?

中国的股票市场制度改革伴随着市场的发展也在不断改善,总体确实是往着制度成熟化及适应中国国情相平衡的方向在走。

让该退市的早点退市,让壳价值持续降温,最终引导市场投资走向成熟化,是监管层一直在走的路线。

今日的ST板块中,虽然有继续有十几个涨停的妖股,但多数还是偏向于下跌,接近跌停数是涨停的3倍多,成效还是有的。

但到现在,我国的市场制度改革离成熟确实还有很长差距。

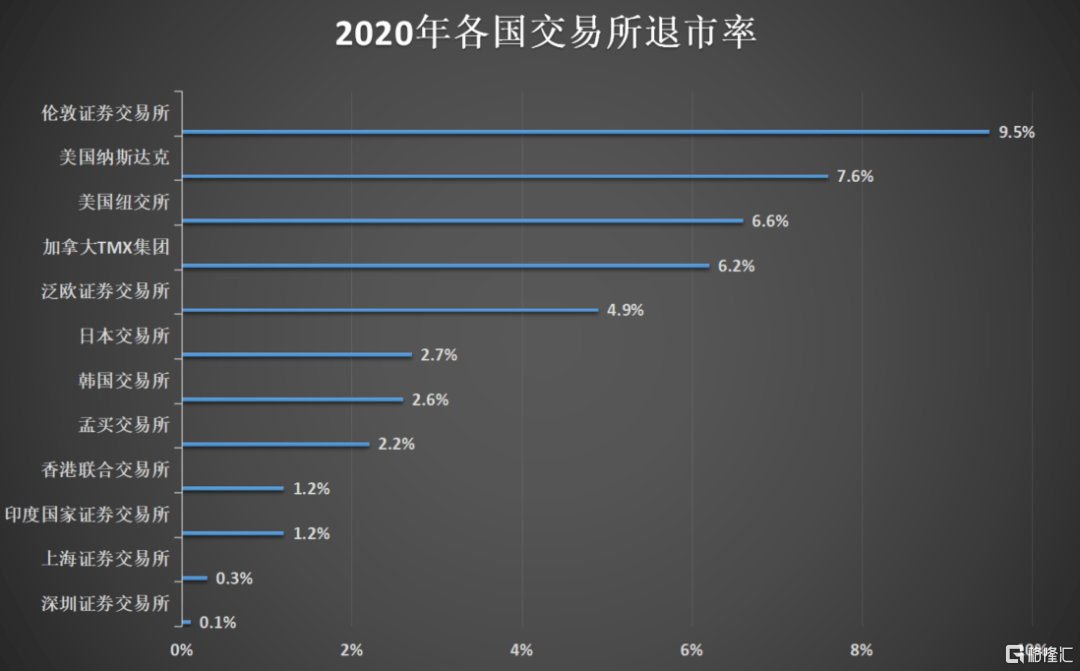

我国的A股退市率仍不足1%,是目前全球股票市场退市率最低的国家,并且是远远低于平均标准。2019和2020年A股退市公司数量分别为10家和15家,退市率分别仅为0.3%和0.4%,相对于美股的6%-7%的退市率,我们现在的退市更多像是一个象征意义。

美国的股市制度以及背后的经济体制不同,上市及退市的频次较高无可厚非,但同样作为全球最主要的金融市场,我国的退市制度确实存在差距。

如果是以处在中位数的日韩股市约2.6%左右的退市率作锚定,这意味着中国的退市数量至少比现在的还有翻上好几倍,同样的,退市制度的执行标准也要上升好几个level才行。按照目前的A股情况,如上述的财务指标、重大违法类指标要更严格一倍,或者退市市值要提高到5亿元以上,才能到达这个水平。

但到底怎样的退市率才算是符合中国国情的合理成熟的制度,这恐怕没有统一的说法。

不同于低门槛及注册制的美股及其他市场,A股在2020年之前都是以高标准的核准制且有利润要求的最严上市标准执行的,这实际上为市场层层过滤掉很多问题公司,能够上市的公司中除了少数弄虚作假的“老鼠屎”外,一般初始上市都是有可圈可点之处。所以导致A股的退市率低的表象。

确实,在此前,上市难,退市更难,监管层过于呵护市场涨跌也是A股市场的真实写照,一定程度上成了很多上市企业为所欲为的底气,由此导致这些年来妖股丛生,市场资金炒作乱象四起等现象。

但这不代表监管层不作为。如今在新的宏观市场形势下,A股市场实际也在大刀阔斧地改革,注册制、科创板、创新板、互联互通、资本开放等一系列重磅动作快速落地,确实是无可厚非地在逐渐变得成熟规范。

现在监管层正在把市场交回给市场,回归“建制度”、“不干预”、“零容忍”的监管初心,这不可否认。

03

结语

其实我们关注退市制度不是为了关注垃圾股的去留问题,而是我们实在太需要更完善的监管制度去规范当下的市场。

资本从来都是逐利的,一旦条件允许,或者有漏洞,资本从不会放过能从上市公司中捞钱的机会。

所以在发挥金融赋能经济功能方面,我们可以有足够的开放和善意心态,“抱最好的期望”去鼓励企业利用上市平台融资做大做强;但上市监管方面,我们同样也要“作最坏的打算”,以“足够的恶意”去建立足够有震慑力的监管机制,尽量把一切潜在的爆雷问题排除掉。

只有这样,投资者才真正敢把信任交给监管者,把实现财富保值增值的梦想托付给市场。