隆基股份12月20日下午发布公告称,公司持股5%以上股东李春安与高瓴资本签署股份转让协议,李春安拟向高瓴资本转让其持有的6%公司股份。交易双方一致同意,本次交易每股转让价格为70元,交易对价总额为158.41亿元。

上周五召开的中央经济工作会议下达了明年的8大任务。其中,做好碳达峰、碳中和工作。我国二氧化碳排放力争2030年前达到峰值,力争2060年前实现碳中和。就是其中的主要任务之一。而从资本市场来看,深耕太阳能的隆基股份在很多市场人士眼中就是“碳中和第一股”。

张磊在电池领域选择了宁德时代、恩捷股份,由此可见,他更喜欢新能源赛道中上游环节。既然高瓴如此看好光伏这个赛道,不惜在高位入手电池片龙头通威股份、硅片龙头隆基股份,那接下来是否会考虑光伏其他优质细分领域如组件、玻璃、逆变器、支架、异质结等。如果高瓴选择继续贪婪,还有哪些可能会是高瓴的标的。

高瓴选择继续贪婪还是满足,我们不妨大胆的猜测一下,如果还有继续,那么接下来就是光伏玻璃、逆变器和异质结设备供应商。

01 碳中和,离我们还有多远

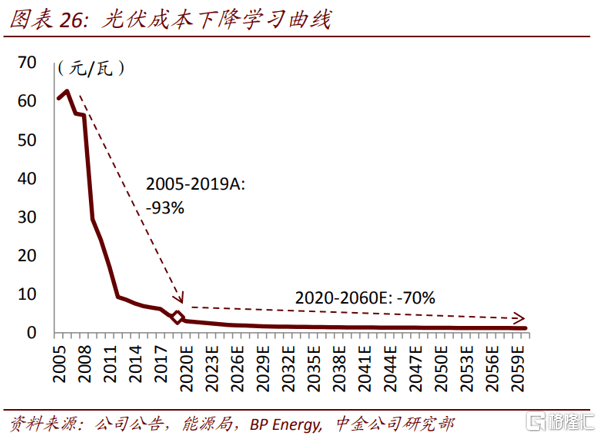

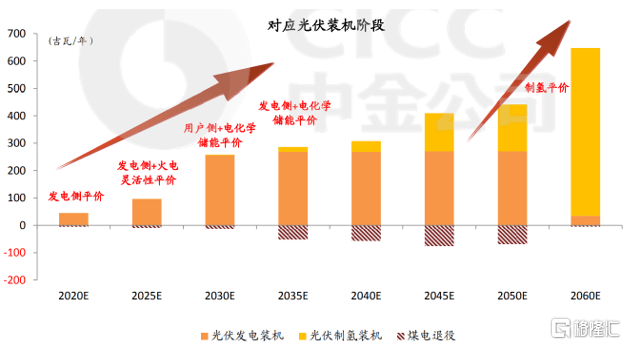

国家首次提碳中和目标,不仅是中国首次对碳排放下降提出的明确目标,也是巴黎协定签订以来中国提出的最远期的减碳承诺。我们认为这个目标将实现中国在能源领域的革命。中金公司表示未来光伏随着成本不断下降会成为能源供给主力,国内光伏年需求有望达到700GW,年装机或超20倍,2060年动力电池年需求将较2020年增长61倍。

02 什么是碳中和,对我们意味着什么?

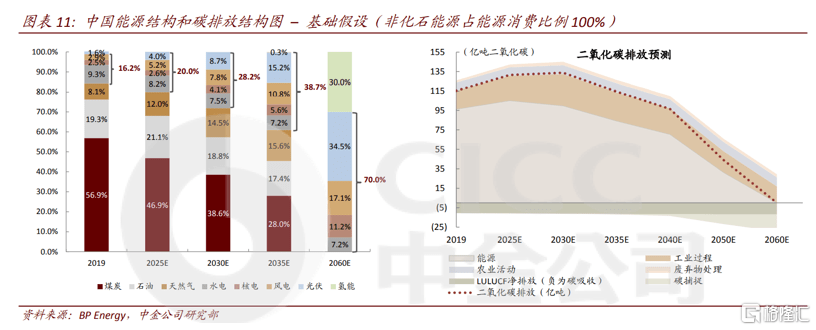

碳中和=更经济+更清洁+更安全的能源结构。碳中和意味着社会经济活动的二氧化碳排放和二氧化碳吸收总和为零(包含非二氧化碳的温室气体),我国目前碳排放主要来源是能源,工业过程,农业,废物处理,碳吸收主要来自森林绿化。2019 年全国碳排放约在 115亿吨二氧化碳当量,约为美国 58 亿吨,欧洲 35 亿吨的 2~3 倍,但是人均与欧盟相当、不到美国的一半。

非化石能源+氢能逐步形成传统能源替代,在不增加碳排放的情况下支撑能源消费上行。在能源消费量上行至 67.3 亿吨标准煤的假设下,可预见的电能使用比例不断提升,各行业都最大范围实现电气化,并且电能逐步由非化石能源满足,终端能源消费中非化石能源电力的比例从 2019 年的 16.2%,到 2035/2060年 38.7%/70.0%。

而化石能源方面,2025-2028 年间,煤炭、石油消费量占比从2025 年46.9%和 21.1%,分别下滑至 42.3%和 19.7%,而天然气和非化石能源份额将从 12.0%和 20.0%小幅上升至 13.5%和 24.4%。

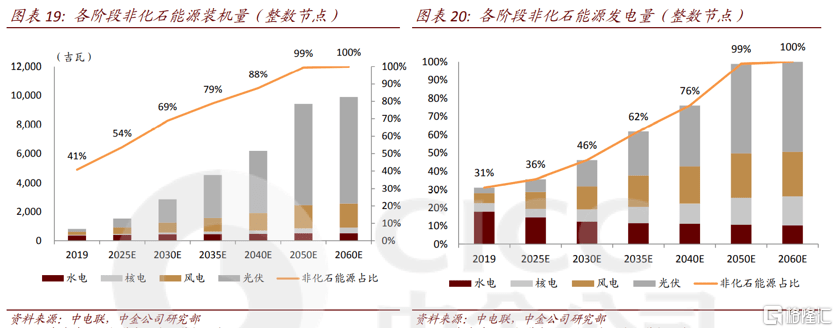

在电力碳中和的目标下,预计 2025、2030、2035、2060 年非化石能源电力装机将分别达到 1,527、2,856、4,524、9,898 吉瓦,占到全部电力装机的 54%、69%、79%、100%。其中十四五期间光伏、风电年均新增装机分别达到 74 吉瓦和 40 吉瓦。

03 光伏平价时代已经来临

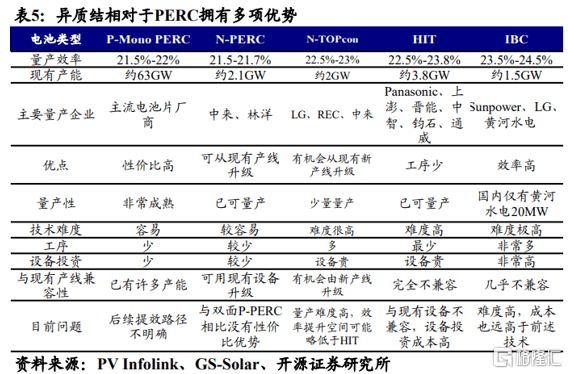

更高的转换效率是行业永恒追求。我们认为光伏产业链未来将继续提高转换效率、生产效率、降低每瓦组件成本,当前P-PERC 电池效率在 23%,HJT 量产效率有望达到 26%,而钙钛矿叠层电池可进一步突破晶硅电池效率极限,向 30%+迈进。此外,通过提升单块组件功率,以减少组件件数需求,可以降低包括支架、组串式逆变器、汇流箱、土地等综合 BOS 成本。

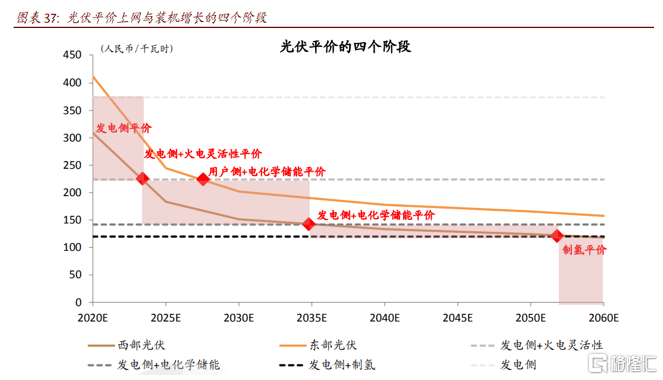

基于成本和资源可得性的推演,可再生能源+储能会经历四个平价阶段。第一阶段(2020~2025):发电侧+火电灵活性全面平价。第二阶段(2025~2035):用户侧+电化学储能全面平价。第三阶段(2035~2050):发电侧+电化学储能全面平价。第四阶段(2050+):光伏制氢平价打开新的装机空间。

所以我们不妨大胆的猜测一下,如果高瓴继续加仓光伏,那么接下来就是光伏玻璃、逆变器和异质结设备供应商,而且高瓴偏爱龙头,这些行业又有哪些龙头公司呢?

04 光伏玻璃:供需维持紧平衡

供应不足玻璃涨价,投产周期长,2021年维持紧平衡。光伏玻璃产能受到政策限制,供给不足时只能采用产能置换方式进行扩张,在2020Q4行业旺季来临时,供给不足导致光伏玻璃价格快速上涨,相比低点时涨幅达到75%。虽然近期政策对光伏玻璃产能释放有所松动,新建产能须经过听证会论证,但是对于光伏玻璃1-1.5年产能扩产周期以及每年光伏装机的持续增加,龙头企业将持续享受行业增长与集中度提升的估值溢价。

龙头企业:福莱特、信义光能

05 逆变器:产品远洋出海,组串占比提升

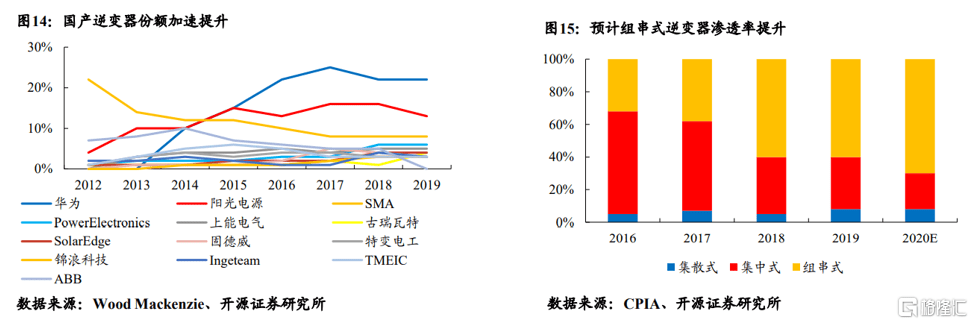

国产产品质优价廉,疫情加速龙头出海。国产逆变器近年随国内市场好转而迅速进步,目前在性价比上领先海外企业,价格低于海外企业约60%,具有较强吸引力。2019年,华为与阳光电源已晋升为全球龙头,市占率合计35%,而其他厂商份额较为分散,市占率在3%~8%不等。虽然国内厂商产品不具有价格优势,但盈利能力不输海外竞争对手,2019年毛利率均可达到30%以上水平。

组串式性价比凸显,高盈利增加公司业绩弹性。组串式因更多MPPT增加发电量和更好的运维便利性,逐渐成为逆变器的主流趋势。2019年组串式逆变器渗透率为60%,未来有望达到80%以上。另一方面,组串式逆变器溢价空间大毛利率高,提高组串式出货产比有利于提升盈利能力。

龙头企业:阳光电源

06 异质结:发电效率高,技术路线清晰,是下一代光伏电池技术方向

异质结电池处于产业突破期,技术及降本路线清晰。异质结电池拥有优良特性,相比PERC享有更高的溢价。异质结电池的核心优势:1)效率高,主要源自禁带宽度;2)发电能力强,主要来自于高双面率、低衰减、低温度系数。根据我们测算,异质结发电能力(温度系数、效率、双面率较高)提升可以带来BOS成本0.1元/W的溢价,优良的抗PID和LID性能可以在LCOE方面拥有0.2元/W溢价。

龙头企业:迈为股份、捷佳伟创、金辰股份、帝尔激光

声明:文中观点均来自原作者,不代表观点及立场。特别提醒,投资决策需建立在独立思考之上,本文内容仅供参考,不作为实际操作建议,交易风险自担。