在资本充足率逼近监管红线之际,亿联银行迎来增资扩股方案获批。

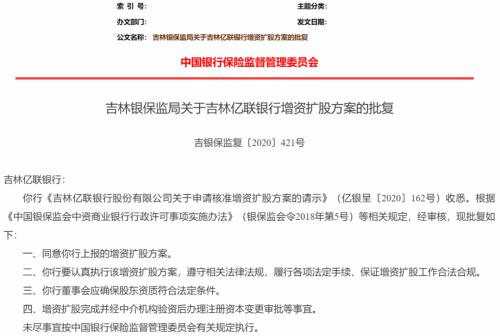

12月21日,吉林银保监局发布公告表示,同意吉林亿联银行股份有限公司(以下简称“亿联银行”)上报的增资扩股方案。但目前该方案的具体细节尚未披露。

根据公告,吉林银保监局要求亿联银行董事会应确保股东资质符合法定条件,增资扩股完成并经中介机构验资后办理注册资本变更审批等事宜。

据统计,年内已有至少2家民营银行完成增资,近日又有中信百信银行增资事宜获批。值得注意的是,近期互联网存款模式踩下“急刹车”,线下网点较少、倚重线上“吸存”的民营银行或将因此受到较大影响。

公开资料显示,亿联银行成立于2017年5月,东北首家获批开业的民营银行,也是继微众银行、网商银行、新网银行之后第四家获得线上信贷业务资格的互联网银行。截至目前,中发金控投资管理有限公司持有该行30%股权,为第一大股东,美团旗下的吉林三快科技有限公司持股比例28.5%,为第二大股东。

互联网“吸存”遭重挫

对于线下网点较少的民营银行而言,与互联网平台合作一直是这类银行吸收存款的重要来源,亿联银行也不例外,来自互联网平台的存款规模在各项存款中占比过半。但在近期,多家互联网平台下架银行存款产品,使这一合作模式遭到重挫。

根据亿联银行三季报显示,该行存款合作平台13家,截至9月末,该行线上平台存款210.07亿元,其中,外部平台存款139.32亿元,占线上平台存款的66.32%,占该行各项存款余额的50.66%。

券商中国记者不完全统计,亿联银行存款产品接入的互联网平台包括度小满金融、京东金融、陆金所、美团。但截至12月21日,前述几家平台均已将银行存款产品下架。

对此,多家平台回应,此举是为了满足监管规范要求。据了解,目前尚未见相关监管文件下发,但监管层已经多次公开对互联网存款产品“吹风”。

11月7日,央行金融稳定局局长孙天琦发表署名文章,对互联网平台存款的风险进行了梳理,包括地方性银行通过互联网平台向全国吸储,偏离了立足于当地、服务中小微企业的市场定位;互联网平台存款稳定性远低于线下,增加中小银行的流动性管理难度等。

12月15日,孙天琦再谈这一话题,并进一步表示,部分强势平台插手银行产品和服务的管理,平台已成为银行网点服务的线上延伸,其实质是“无照驾驶”开展金融业务,属非法金融活动。

市场普遍认为,这是监管释放的整顿信号。有接近地方监管人士指出,后续监管或将给银行机构设置门槛,“明确允许开办网上揽存业务的银行应该具备的条件,以及哪种类型的银行能够准入,并设定互联网存款规模上限”。

“尤其是一些倚重互联网平台‘吸存’的民营银行,如果监管全面收紧这种合作模式,急刹车下,这些银行可能会面临较大的流动性问题,甚至是大规模缩表的风险。”上述人士表示。

资本充足率逼近监管红线

与外部流量“大户”的合作不仅满足了亿联银行的“吸存”需求,也促进了该行的业务规模快速扩张。根据亿联银行三季报显示,今年前三季度,该行实现营业收入9.31亿元,接近去年全年的营收水平;实现净利润2.56亿元,较去年全年增长67.74%。

从资产规模情况来看,截至9月末,亿联银行资产总额384亿元,同比增长31%;其中各项贷款余额265亿元,同比增长27%。该行在三季报中称,贷款规模的增长是被短期个人消费贷款和短期个人经营的快速增长所拉动。

据披露,亿联银行约85%的贷款为个人消费贷款,该类贷款余额的增长主要得益于与美团、京东金融、度小满金融等互联网平台的合作。截至9月末,该行累计投放消费贷款突破1500亿元,授信客户数超1500万,服务客户数约980万,在贷余额约225亿元。

资产质量方面,截至9月末,亿联银行不良贷款率为2%,较上年末增加0.09个百分点;拨备覆盖率为138.48%,较上年末下滑72.42个百分点。

业务规模的快速扩张也带来了资本补充的压力。截至今年9月末,亿联银行资本充足率为10.64%,已逼近监管红线(不低于10.5%),核心一级资本充足率、一级资本充足率分别为9.74%、9.74%,较上年末均有所下滑。

有民营银行人士指出,民营银行成立时间大都不长,可利用的利润留存等內源资本较少,“尤其今年疫情又进一步减少了内源资本补充的空间,加之民营银行等中小银行相比于大型商业银行而言,资本补充渠道较少,更多依赖股东认购的方式增资。”

中小银行“补血”忙

在亿联银行增资扩股方案获批前,中信百信银行的增资事宜也获银保监会批复。根据批复,中信百信银行将发行不超过16.34亿股,其中,中信银行(601998,诊股)(港股00998)认购9.01亿股股份,持股数量增至37.01亿股,占发行后总股本比例为65.70%,加拿大养老基金投资公司作为新的战略投资者,将认购百信银行4.66亿股股份,占发行后总股本比例为8.27%。

亿联银行与百信银行的增资扩股方案获批,只是近期众多银行增资方案获批的一个缩影。11月以来,监管部门已密集批复多家银行的增资扩股方案,包括中信百信银行、宜宾市商业银行、河北涿鹿农村商业银行、秦皇岛抚宁家银村镇银行等11家银行,其中大部分为村镇银行,这些银行的募集股本均在2000万股至4500万股之间。

若拉长时间线来看,今年已有2家民营银行率先获批并完成增资,分别为武汉众邦银行注册资本由20亿元增至40亿元,浙江网商银行由40亿增至65.714亿元。

“增资扩股引入的股本是银行的核心一级资本,同时也是银行抵御风险的最后一道防线。”前述接近地方监管人士表示,“银行采取增资扩股的方式扩充资本,其目的非常明确就是增加永久性资本,从而解决银行资本金不足、资产规模扩张受限的问题。”