图片来自网络

图片来自网络

12月29日下午,广州农商行发布公告表示,鉴于战略规划调整,经审慎考虑,决定撤回A股发行申请。而根据证监会发审委通告,广州农商行原定于明日(12月30日)上会。

同时,公告内容表示,广州农商行业务运作良好,撤回A股发行申请将不会对其造成重大不利影响,此后将根据实际情况择机重启A股发行申请。

广州农商行公告

广州农商行公告

因其上会前夕突然撤回申报材料,证监会发审委也于29日发布补充公告,表示将取消对其发行申报文件的审核。

公开信息显示,广州农商行于2017年6月登陆港股,为广州首家上市银行;而后于2019年3月向证监会提交招股书,宣布正式加入A股IPO排队阵营。

根据招股书,广州农商行原计划登陆深交所,拟发行不超过15.97亿股,发行比例不超过发行后总股本的14%,保荐机构为中金公司。

值得关注的是,今年4月29日,因其在申请首次公开发行股票并上市过程中,存在部分金融资产减值准备计提不充分、个别违约债券会计核算前后不一致等问题,证监会曾对广州农商银行采取出具警示函的行政监管措施。

今年10月20日,广州农商行曾宣布,截至今年9月末,资产总额突破万亿元,正式跻身“万亿俱乐部”。至此,广州农商行也成为了继渝农商行、北京农商行外,第三家宣布资产规模突破万亿元大关的农商行。

但广州农商行规模不断扩张的同时,伴随的却是净利的下滑和不良贷款的持续扩张。

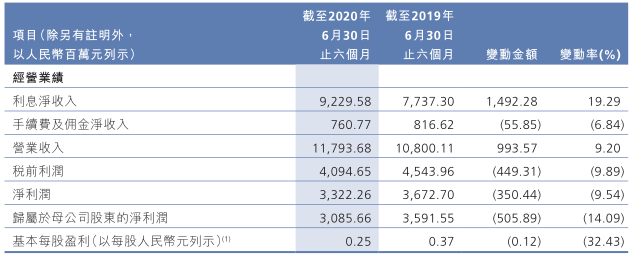

广州农商行半年报数据显示,截至2020年6月末,其净利润为33.22亿元,同比下降9.54%;归属于母公司股东的净利润为30.86亿元,同比下降14.09%。

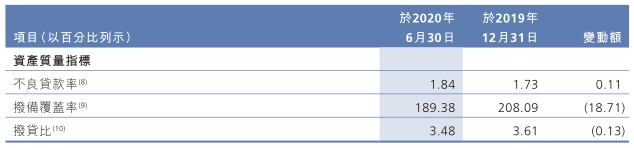

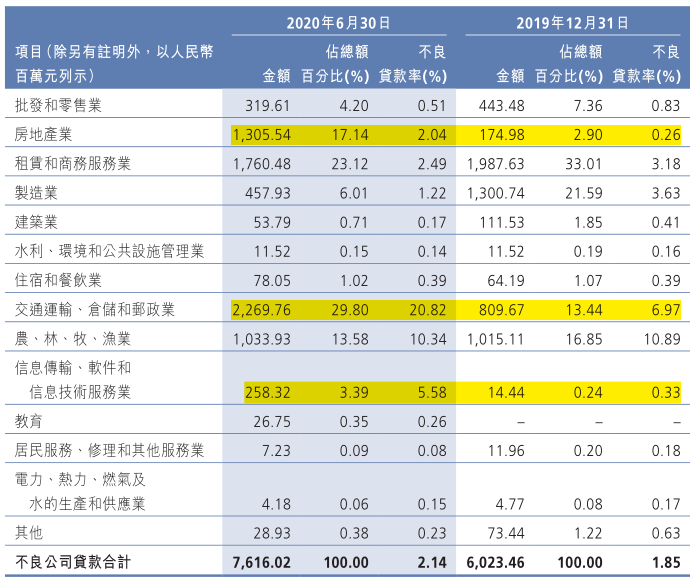

在不良贷款方面,半年报数据显示,上半年,广州农商行不良贷款总额为101.37亿元,相比去年末增加21.84%;不良率为1.84%,相比去年末增加0.11个百分点。此外,数据显示,2018年—2020年6月末,广州农商行不良贷款率已从1.27%上行至1.84%。

同时,其拨备覆盖率却持续下降,由2018年时的276.64%下滑至2020半年报时的189.38%。

具体来看,其不良贷款主要增加在了房地产业以及交通运输、仓储和邮政业。

其中,与2019年末相比,广州农商行在房地产业的不良贷款翻了7倍有余,由1.75亿元增至了13.05亿元,不良贷款率也有0.26%增至2.04%。

交通运输、仓储和邮政业的不良贷款也增量巨大,由2019年底的8.1亿元增至22.7亿元,增长180.2%。

中诚信国际今年曾在其报告中提及,“广州农商行的房地产相关行业敞口较大,同业及投资资产风险有所暴露,加大信用风险管理难度”。

广州农商行曾在其招股书中表示,此次发行所募集的资金扣除发行费用后,将全部用于补充核心一级资本,提高资本充足水平。

2020年三季报数据显示,截至2020年9月末,广州农商行资本充足率为12.49%,一级资本充足率为10.30%,核心一级资本充足率为8.63%,近来持续下滑。数据显示,2019年6月末时,其资本充足率为14.98%,年底下滑至14.23%,今年年中继续下滑至13.44%。

而广州农商行此番撤回IPO暂停“补血”,其资本充足率的下降趋势恐将持续。