受疫情影响,央行货币投放和银行信贷扩张力度大幅增加,显著体现在一季度宏观杠杆率上——实体杠杆率环比大幅上升13.9个百分点至259.3%。根据我们估算,全年宏观杠杆率可能较去年年底增加20%左右,后三个季度的杠杆空间主要来自政府部门。

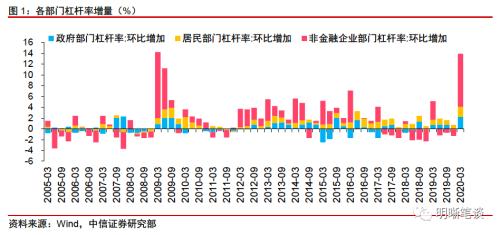

企业部门杠杆率环比大涨9.8%,主导一季度宏观杠杆变化。社科院公布的一季度实体经济部门杠杆率环比大幅上升,从去年底的245.4%上升到了259.3%,大幅跳升了13.9个百分点。分析结构上的变化不难发现:非金融企业部门贡献了主要的环比涨幅,杠杆率上行9.8个百分点;政府部门和居民部门杠杆率分别环比上行2.2和1.9个百分点。总结而言,在一季度宽货币和宽信用的环境下,各部门杠杆率齐升,企业杠杆率涨幅最大。

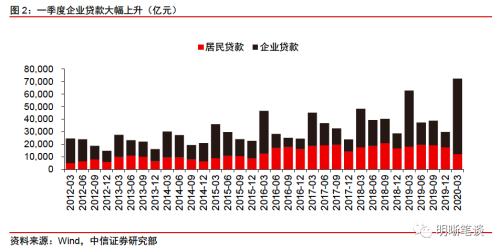

一季度各部门杠杆增量的来源。企业部门杠杆大幅扩张主要源于宽松的信贷和债券融资环境,一季度通过贷款融资6万亿,发行债券融资1.8万亿。企业非标融资继续收缩,但降幅明显收窄。居民部门杠杆主要来自购房贷款,一季度新增居民贷款1.08万亿,其中个人购房贷款就新增1.21万亿。政府杠杆率提升主要受政府债券继续前置发行影响,且力度明显超过2019年。

据估算,2020年末宏观杠杆率水平可能较去年提升20%左右。根据3.5万亿专项债、5000亿特别国债和3.6%的赤字率的假设测算,政府杠杆率可能较去年年底提升6.4个百分点。考虑到企业杠杆在一季度已经大幅提升,后续杠杆空间将有所收窄,预计全年杠杆率增幅不会继续上升太多,如果按照全年企业杠杆率增长11%,居民杠杆率增幅全年维持在3%测算,全年宏观杠杆率可能较去年年底提升20%左右。

中长期看,政府和居民部门杠杆率有望进一步扩张。政府方面,化解隐性债务的目标以及疫情导致的经济下行压力,将使财政政策阶段性扩张的需求更加强烈,或将导致政府杠杆在未来几年内走出持续上升的趋势。居民部门方面,目前国内居民贷款结构中,消费和房贷比重不高,经营贷款占据了不小的比重。未来借贷购房需求的增加以及居民超前消费意识的提升,将使得居民房贷和消费贷有进一步提升的空间,或使居民杠杆率继续维持升势。

宏观杠杆将由企业部门向政府部门转移。近年来,金融监管的加强使城投平台融资受到明显的抑制,而政府信用通过置换债、专项债得以扩张。部分省级行政区的城投有息负债开始出现收缩,如天津等地出现的阶段性震荡下行趋势。在化解隐性债务的过程中,未来城投平台的债务融资能力可能会出现趋势性的下降,政府通过扩张债务的形式对其支持的力度将有所提升,这种趋势也将体现为杠杆或债务由非金融企业部门向政府部门转移。

正文

受疫情影响,央行货币投放和银行信贷扩张力度大幅增加,并十分显著地体现在了宏观杠杆率上——社科院公布的一季度实体经济部门杠杆率环比大幅上升,从去年底的245.4%上升到了259.3%,上升了13.9个百分点。宏观杠杆率的跳升主要是哪些因素导致的,全年杠杆率将上升到什么样的水平,未来一段时期内各部门杠杆率的趋势如何,这是本篇报告希望讨论的内容。

杠杆率大幅上升,全年怎么看?

企业部门杠杆率环比大涨9.8%,主导一季度宏观杠杆变化。社科院公布的一季度实体经济部门杠杆率环比大幅上升,从去年底的245.4%上升到了259.3%,大幅跳升了13.9个百分点。分析结构上的变化不难发现:非金融企业部门贡献了主要的环比涨幅,杠杆率上行9.8个百分点;政府部门和居民部门杠杆率分别环比上行2.2和1.9个百分点。总结而言,在一季度宽货币和宽信用的环境下,各部门杠杆率齐升,企业杠杆率涨幅最大。

杠杆率的提升由两个效应引起。第一个效应是各部门的债务本身有所增加,第二个效应则是受疫情影响分母GDP有所下降。如果以GDP(TTM)作为分母,疫情导致的GDP收缩效应为企业、政府、居民杠杆率分别贡献了一定的增幅。因此,若分母不变(按照去年名义GDP来计算),企业、政府、居民杠杆率约分别上升7.9、1.7和1.2个百分点。

居民部门主要依靠购房贷款。一季度新增居民贷款1.08万亿,个人购房贷款成为主要的支撑项,新增1.21万亿,说明一季度的居民杠杆主要来源于购房贷款的增量。非金融企业部门方面,杠杆大幅扩张主要源于宽松的信贷和债券融资环境。年初以来,央行通过再贷款再贴现等工具给予企业战疫支持,帮助企业复工复产,企业部门一季度通过贷款新增融资6万亿。与此同时,极度宽松的市场流动性使企业发债融资环境大幅改善,一季度非金融企业大量发行债券,净融资1.8万亿。另一方面,非标监管仍未放松,企业非标融资继续收缩,不过降幅明显收窄,并未对企业融资形成太大拖累。

政府发债继续前置,超过2019年。受制于经济下行压力,近年来政府债券发行不断前置。1月和2月地方债发行规模同比激增超过70%,其中专项债同比翻4倍,由于今年1月和2月份地方债尤其是专项债的大幅放量,2020年3月地方债同比有所回落。一季度地方债新增总规模1.6万亿元,其中专项债新增规模1.08万亿元,占比84%。地方债尤其是专项债发行节奏的进一步前置,使政府杠杆率增幅高于往年。

全年宏观杠杆率估算

政府部门:根据3.5万亿专项债、5000亿特别国债和3.6%的赤字率的假设,结合去年名义GDP和社科院公布的政府杠杆率数据测算,今年政府杠杆率可能较去年年底提升6.4个百分点。由于一季度政府部门杠杆率环比增幅为2.2个百分点,后三个季度政府部门仍然有超过4个百分点的杠杆率提升空间。

企业部门:图1中可以很明显的看到,今年一季度杠杆率的变化与2009年一季度非常相像,即企业部门杠杆率大幅拉升。那么,2020年企业杠杆率能否像2019年一样,二季度继续拉升,全年实现20%的增幅呢?答案很可能是否定的。2019年企业杠杆率的大幅上行源于“四万亿计划”和城投公司比较激进的加杠杆行为,是存在一定持续性的。但今年一季度的企业杠杆抬升,完全是因为针对疫情和复工复产的贷款支持引致。这二者之间存在本质的不同,在今年“房住不炒”和非标融资受限的情况下,可以继续加杠杆的主体大幅减少了,而疫情期间的救助贷款只是阶段性的,暂时性的。因此,考虑到企业杠杆在一季度已经大幅提升,后续杠杆空间将有所收窄。

如果按照政府杠杆率提升6.4个百分点,企业杠杆率提升11个百分点,居民杠杆率3个百分点的增幅估算,2020年末宏观杠杆率水平可能较去年提升20%左右。

杠杆率的中期趋势:转移与扩张

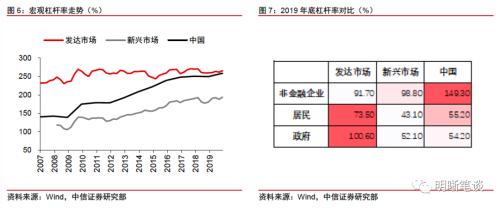

国内宏观杠杆率已经接近发达国家平均水平。最近十年以来,国内宏观杠杆率快速上行,从略高于新兴市场国家平均水平的位置上涨到发达经济体平均水平。从结构上看,以城投公司为代表的企业和居民杠杆的快速提升是主要原因。与发达市场平均水平的横向比较看,我国政府部门的杠杆率显著较低,但如果算上40万亿左右的城投公司有息负债,就与发达国家的政府杠杆率非常接近。相比之下,我国的居民杠杆率水平并不高,较发达市场还有接近20%的空间。

转移:企业部门to政府部门

隐性债务化解是宏观杠杆从企业部门向政府部门转移的过程。从2015年隐性债务置换开始,政府通过发行债券的方式来接手政府有偿还义务的债务。在置换债逐渐发放完毕后,新增专项债发行量不断提升,部分可能用于借新还旧。与此同时,通过加强金融监管,对城投公司无序的金融扩张进行限制。在这个过程中,部分省级行政区的城投有息负债开始出现持续收缩,比如天津,还有部分省份出现阶段性的的震荡下行趋势。我们认为,未来城投平台的债务融资能力可能会出现趋势性的下降,政府通过扩张债务的形式对其支持的力度将有所提升。从宏观杠杆率的角度看,这种趋势将体现为杠杆或债务由非金融企业部门向政府部门转移。

扩张:政府与居民

政府:宏观调控的需要

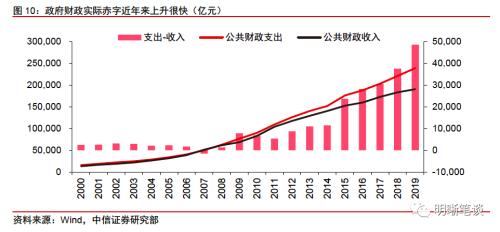

控制隐性债务和应对经济下行压力需要阶段性的财政扩张。(1)上文中已经提到,存量隐性债务规模巨大,通过政府财政化解的过程很可能会给财政带来大量“赤字”(尽管专项债目前不列入赤字),地方政府依靠发债来弥补这些隐形债务使其显性化,必然会增加政府杠杆率。(2)疫情导致全球经济进入下行周期和国内“三期叠加”,财政政策逆周期扩张的需求更加强烈。这种扩张可以分为两个层面,一个是增加支出对冲疫情冲击,尤其是通过专项债的形式提振基建支出以刺激经济回暖;另一个是减税降费,增强市场机制的活力,是长期要素市场化改革的要求,也是经济结构调整和转型的方向。从上述逻辑看,政府的财政赤字将会保持较快增长。上述两个因素或将导致政府杠杆在未来几年内走出持续上升的趋势。

居民:加杠杆的空间

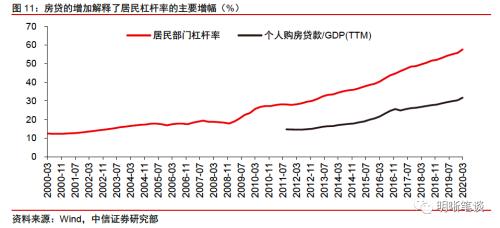

国内居民杠杆率因房贷增加而快速增长,但仍低于发达国家平均水平。从2012年一季度到2020年一季度8年的时间里,居民部门杠杆率上升29.5%,其中大约17.2%的增幅能够用个人购房贷款的上升来解释。但是,与发达国家平均水平相比,国内居民杠杆率水平还有约18.3%的差距,与美国相比有20.2%的差距。过去国内居民杠杆率的抬升主要与个人购房贷款的增加有关。

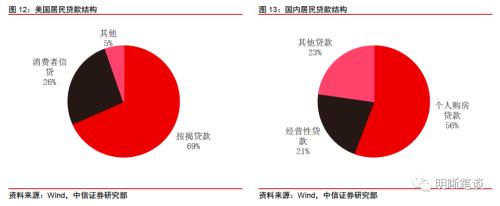

未来房贷和消费贷占比有一定的提升空间。国内居民贷款的结构中,经营性贷款占比偏高,消费和房贷占比相对偏低。从购房贷款方面看,国内居民的房贷占总贷款的比例仅有56%,而美国住房按揭贷款的占比为69%,相比之下国内居民购房贷款的占比偏低。过去房价快速上涨,居民买房需求旺盛以致购房杠杆快速上行。虽然近年来新房销售增速放缓,但这并不意味着居民的购房杠杆触顶。相反,在房价已经上涨到高位,叠加“房住不炒”的情况下,从2018-2019年的市场表现看,二手房挂牌出售热度明显上升,二手房价也明显跑输新房,二套房主的供给压力可能会使二手房市场维持稳定的成交量,使居民杠杆率继续维持升势。消费贷方面,我国居民超前消费的意识并不强烈,但是随着未来消费在国民经济中的重要性不断增加,(1)一系列的政策鼓励,(2)金融工具(信用卡、白条等)的创新和普及(3)消费观念的改变可能会带来居民超前消费意识的提升。

结论

一季度宏观杠杆率环比大增之后,我们认为全年宏观杠杆率的扩张还将继续。根据我们估算,全年宏观杠杆率可能较去年年底增加20%左右,后三个季度的杠杆空间将主要来自政府部门。政府方面,化解隐性债务的目标叠加疫情导致的经济下行压力,将使财政政策阶段性扩张的需求更加强烈,或将导致政府杠杆在未来几年内走出持续上升的趋势。居民部门方面,未来借贷购房需求的增加以及居民超前消费意识的提升,将使得居民房贷和消费贷有进一步提升的空间,或使居民杠杆率缓慢提升。放眼中长期,城投杠杆向政府杠杆的转移,政府和居民杠杆率的扩张将是一段时期内的基调。