支付机构严监管呈常态化,巨额罚单不时出现。

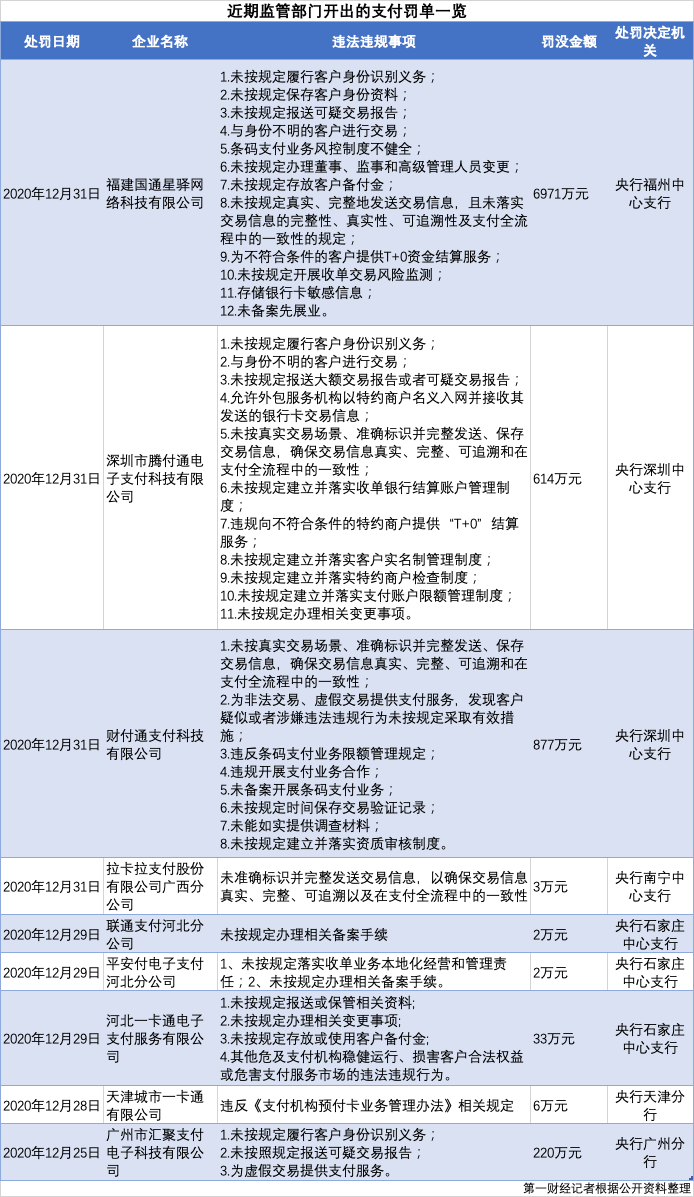

近日,记者根据央行各分支机构公示信息统计,2020年12月25日至12月31日,即2020年最后一周,就至少有9家支付机构收到央行罚单,合计罚没金额达8728万元。其中,最高一笔罚单为6971万元。

记者发现,除了罚没金额巨大,上述机构罚单所涉名目繁多,有的多达十余条。此外,前述9家被罚支付机构中有4家涉及“双罚”,有机构相关责任人被罚55万元,侧面反映出支付违规既罚机构又罚个人的“双罚制”渐成常态。

值得注意的是,上述支付机构违规“重灾区”主要集中在反洗钱问题和银行卡收单问题。从罚单名目来看,所涉“未按规定履行客户身份识别义务”、“未按规定报送大额交易报告或可疑交易报告”以及“为身份不明客户交易”等行为均触及反洗钱“红线”;而未备案进行收单、未按规定落实收单银行结算账户管理等,则涉及银行卡收单业务违规问题。

业内人士分析称,对比传统金融机构,年纪尚轻的支付机构在反洗钱能力建设上更薄弱,互联网支付特性也使得客户身份识别、交易追踪等反洗钱工作变得更为复杂困难,这也是央行等监管部门日趋重视支付机构反洗钱工作的关键因素。可以预见,2021年支付行业将延续严监管态势,尤其在反洗钱问题方面的处罚力度将进一步加大。

过半数踩反洗钱“红线”被“双罚”

开年不久,央行系统陆续公布了2020年年底作出的一批行政处罚决定。记者统计发现,2020年最后一周,至少有9家支付机构收到央行罚单,合计罚没金额达8728万元。其中,最高一笔罚单为6971万元,也是支付领域新年第一例千万级别巨额罚单。

央行福州中心支行1月12日公布的行政处罚信息公示表显示,福建国通星驿网络科技有限公司(下称“国通星驿”)因未按规定履行客户身份识别义务等12项违法违规行为,合计被罚没6971万余元。同时,国通星驿5名管理人员合计被罚45万元。上述行政处罚决定作出的日期为2020年12月31日。

记者注意到,国通星驿12项处罚名目多与违反反洗钱规定相关,如未按规定履行客户身份识别义务,未按规定保存客户身份资料,未按规定报送可疑交易报告,与身份不明的客户进行交易等。

罚单公示当日,国通星驿母公司新大陆(000997.SZ)发公告称,国通星驿于2018年9月成立专项整改工作小组,全面梳理总结此次执法检查工作,深度剖析存在问题,全面启动相应整改工作,已于2019年4月全部按要求完成相关整改措施,并向央行福州中心支行汇报了整改情况。据新大陆称,本次6971万余元处罚将计入公司2020年当期损益,不会对公司及国通星驿后续主营业务及经营业绩造成重大影响。

除了国通星驿,上述9家支付机构中因踩反洗钱“红线”被罚的还包括深圳市腾付通电子支付科技有限公司(下称“腾付通”)、财付通支付科技有限公司(下称“财付通”)、广州市汇聚支付电子科技有限公司(下称“汇聚支付”),这四家机构均被实行“双罚”。

其中,腾付通违规事项包括未按规定履行客户身份识别义务,与身份不明的客户进行交易,未按规定报送大额交易报告或者可疑交易报告等违反反洗钱规定,合计被罚没614万元,腾付通相关责任人被罚18万元。

财付通同样因违反反洗钱、违规开展支付业务合作、未备案开展条码支付业务等问题被予以警告,没收违法所得318万元,处罚款558万元,合计罚没金额877万元。公司风控总监也被警告,并处罚款55万元。

汇聚支付的处罚信息显示,根据《反洗钱法》第三十二条第一款第(一)、(三)项规定,央行广州分行对该公司处以196万元罚款,并对相关责任人共处以9.7万元罚款。该公司存在为虚假交易提供支付服务的违法行为,根据《非金融机构支付服务管理办法》第四十三条规定,对该公司处以24万元罚款。汇聚支付合计遭罚220万元,相关责任人遭罚共计9.7万元。

另外,拉卡拉广西分公司因存在未准确标识并完整发送交易信息,以确保交易信息真实、完整、可追溯及在支付全流程中的一致性的违法违规行为,被央行南宁中心支行罚款3万元;天津城市一卡通有限公司违反《支付机构预付卡业务管理办法》相关规定,被责令限期改正,并处罚款6万元;联通支付河北分公司未按规定办理相关备案手续被罚2万元;平安付电子支付河北分公司未按规定落实收单业务本地化经营和管理责任、未按规定办理相关备案手续,被罚2万元;河北一卡通电子支付存在未按规定办理相关变更事项、未按规定存放或使用客户备付金等4项违规,被罚33万元。

支付领域反洗钱监管加码

支付领域反洗钱监管正逐步加码。“反洗钱”或将成为2021年支付机构合规内控层面最大的挑战。

普华永道2020年度反洗钱处罚分析及建议报告显示,2020年反洗钱行政处罚中,支付机构处罚总金额激增,成为第二大受罚主体,处罚总金额高达2.63亿元,为去年的8倍;处罚金额占比为42%,略低于银行类金融机构。

报告指出,支付机构在客户身份识别方面的问题依旧突出,具体包括未严格落实特约商户实名制,存在资料不实商户,以及未按规定保存预付卡业务商户资料等。

记者还注意到,央行营业管理部刘丽洪曾于2020年3月发表署名文章指出,与央行前几年反洗钱行政处罚相比较,金融机构与身份不明的客户进行交易成为新的处罚点,且成为“重灾区”。在其看来,除银行以外,第三方支付机构与身份不明的客户进行交易问题也较为突出,支付机构应加强客户身份初次识别措施,加大持续识别工作力度。

业内人士分析指出,对比传统金融机构,年纪尚轻的支付机构在反洗钱能力建设上更薄弱,互联网支付特性也使得客户身份识别、交易追踪等反洗钱工作变得更为复杂困难,这也是央行等监管部门日趋重视支付机构反洗钱工作的关键因素。可以预见,2021年支付行业将延续严监管态势,尤其在反洗钱问题方面的处罚力度将进一步加大。

据了解,监管在加大反洗钱处罚力度的同时,也针对反洗钱相关法律法律进行了完善。2020年12月30日,央行出台《金融机构反洗钱和反恐怖融资监督管理办法(修订草案征求意见稿)》,拟完善监管对象范围,适用范围增加非银行支付机构、从事网络小额贷款业务的小额贷款公司,以及消费金融公司、贷款公司、银行理财子公司等从事金融业务的机构。

普华永道报告建议,强监管之下,反洗钱义务机构需重视反洗钱数据治理工作,对数据完整性、合理性进行校验以发现客户身份识别不到位、交易行为可疑等情形。同时,对问题发现进行排查,总结工作经验,在客户身份识别流程及业务办理流程中增设校验规则,以确保反洗钱管控工作的有效落实。