深圳星河荣御,图片来源:星河控股集团官方网站

深圳星河荣御,图片来源:星河控股集团官方网站

1月26日,星盛商业(HK:06668)挂牌上市,定价3.86港元/股。

早间开盘,星盛商业报4.4港元,较发行价3.86港元涨14%,总市值约44亿港元。此后股价有所回落,截止收盘报4港元/股,涨3.63%,总市值降至40亿港元。

图片来源:雪球

图片来源:雪球

星盛商业是2021年物业行业第三家上市的物业股,此前1月15日荣万家上市破发8%,18日宋都服务上市破发36%。或受益于“纯商业物业管理”的属性,星盛商业并未破发。

从规模来看,星盛商业营收不足5亿,合约面积甚至不到1亿平米,但却坐拥超50%的高毛利。此外,星盛商业还面临着区域局限、母企依赖、债务风险等问题。

上市前腾转挪移,“二代”黄德林成掌舵者

过去一年间,新三板摘牌、股权重组、赴港IPO、首战折戟、迅速二度递表之后,星盛商业才迎来了今日的敲钟时刻。

2016年12月,星盛商业在新三板挂牌上市。2019年8月,因新三板融资、流动性相对较差等原因,其从新三板退牌转战港股。

半年后的2020年1月17日,星盛商业首次在港提交招股书,但以失败告终。之后于7月20日迅速再递表,最终在2021年1月11日通过聆讯。

星盛商业实控人是星河控股集团有限公司(以下简称星河控股)的黄楚龙家族,星河控股成立于1988年,起家深圳,现有地产、金融、置业、产业四大业务集团,为国内大型综合性投资集团。

作为星河控股的创始人、董事长,60岁的黄楚龙在《2020胡润全球房地产富豪榜》,以身家390亿排名第40位。

星盛商业成功登陆港交所,让成立31年的星河控股首次有了主板上市平台。

图片来源:星盛商业聆讯后资料

图片来源:星盛商业聆讯后资料

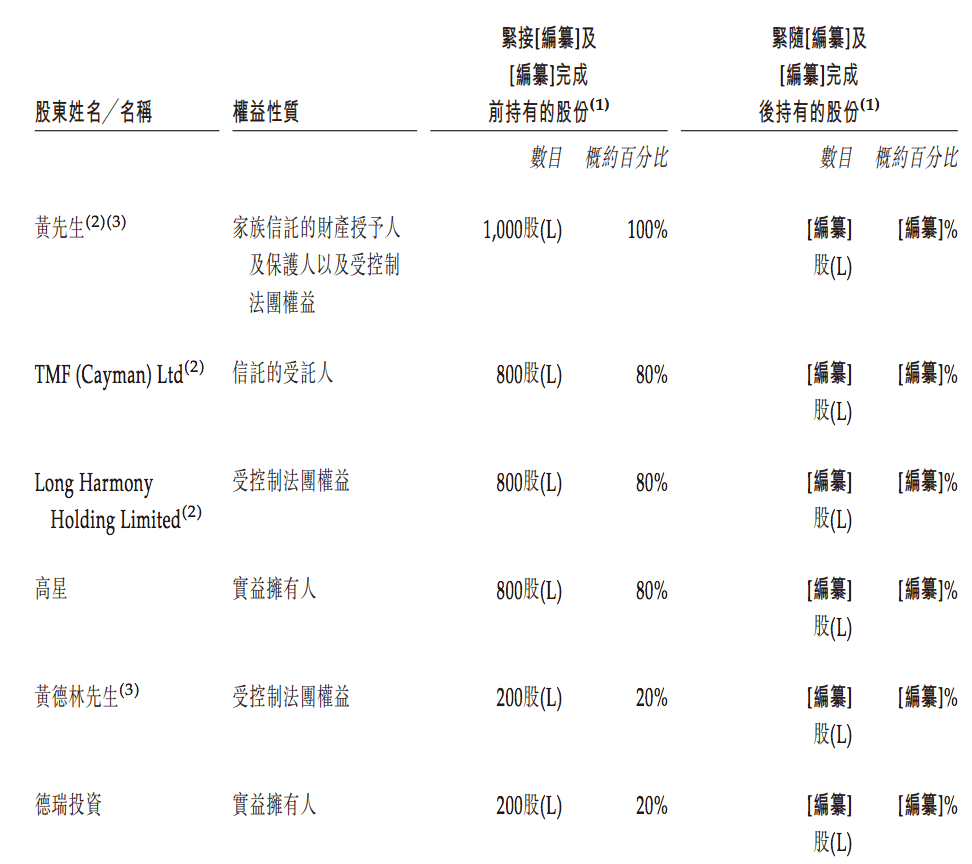

目前,黄楚龙通过家族信托通过高星持有星盛商业80%股权,另外20%股权由黄楚龙次子黄德林持有。

“地产二代”接任家族企业,以物业为操练场,星河控股也不例外。公开资料显示,黄德林现年37岁是80后海归,2008年8月步入家族企业,并一直在商用物业运营领域深耕。

2019年9月,黄德林获委任为星盛商业的执行董事及董事会主席,主要负责整体业务发展、制定及实施业务策略。

此前,黄楚龙曾在聆讯后资料中称,“并无意担任董事或高级管理层以参与集团的日常管理,仅作为投资者及控股股东。”

星盛商业上市后,黄德林获任执行董事兼董事会主席,成为星盛商业的真正掌舵者。

母公司贡献80%营收,毛利率高达51%

2017-2019年度,星盛商业的营收分别为2.78亿元、3.28亿元、3.87亿元,净利润分别为5040万元、8510万元、9560万元,一直处于稳增状态。

截止到2019年9月底,星盛商业营收约2.9亿元,同比增长25.1%;净利润8371.1万元,同比增长超36%。

但对比同年上市的商业物管企业,如卓越商企、华润万象生活,星盛商管的营收规模尚有较大差距。

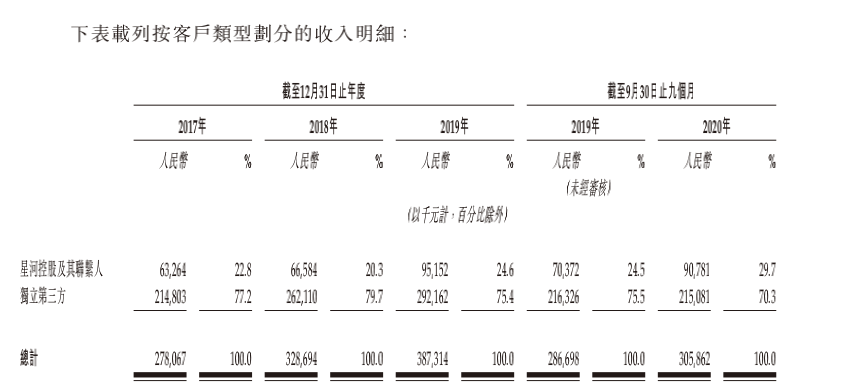

从收入结构上来看,星盛商业极其依赖母公司及其关联方。上述期间,星河控股分别为星盛商业贡献2.51亿元、2.91亿元、3.47亿元及2.65亿元,占收入总额的90.2%、88.4%、89.5%及86.6%。

在未开业的商业物业方面,星盛商业依然过度依赖母公司,20项物业中仅有6项来自独立第三方物业发展商。

图片来源:星盛商业聆讯后资料

图片来源:星盛商业聆讯后资料

规模方面,截至2020年9月30日,星盛商业总合约面积达299.9万平方米,共计管理45个项目,建筑面积299.9万㎡。其中,27个位于大湾区。

2017年至2020年9月末,星盛商业于大湾区的总合约面积分别占总合约面积的50.9%、41.8%、44.0%及44.4%,来自该地区的持续经营业务的收入分别占收入总额的90.0%、87.5%、88.9%及80.5%。

中指院统计数据显示,截至2020年9月末,按于深圳的运营中购物中心数量、运营面积计算,星盛商业分别排名第一、第二;按于大湾区的运营中购物中心数量、运营面积计算,星盛商业分别排名第四、第七。

而位于大湾区的优质物业,也为星盛商业带来超高毛利率。2017年-2019年,星盛商业整体毛利率分别为49.9%、51.7%、51.8%,远超华润万象生活、宝龙商业同期13%-26%的毛利率。

不过,受制于区域局限加之整体规模较少,星盛商业除大湾区意外,长三角、华中等区域仅有零星分布,西部、东北部则大量空白。

对此,星盛商业管理层在1月13日举行的上市线上记者会上表示,“会进一步巩固公司在大湾区的地位,并专注于经济发达的地区及扩展业务规模。”

资产负债率最高达87%,短期偿债压力较大

财务方面,截止2019年9月底,星盛商业手持现金1.17亿元,较2018年底增长34.5%,账面现金尚为充裕。但事实是,在上市前夜,星盛商业就已被“收割”。

图片来源:星盛商业聆讯后资料

图片来源:星盛商业聆讯后资料

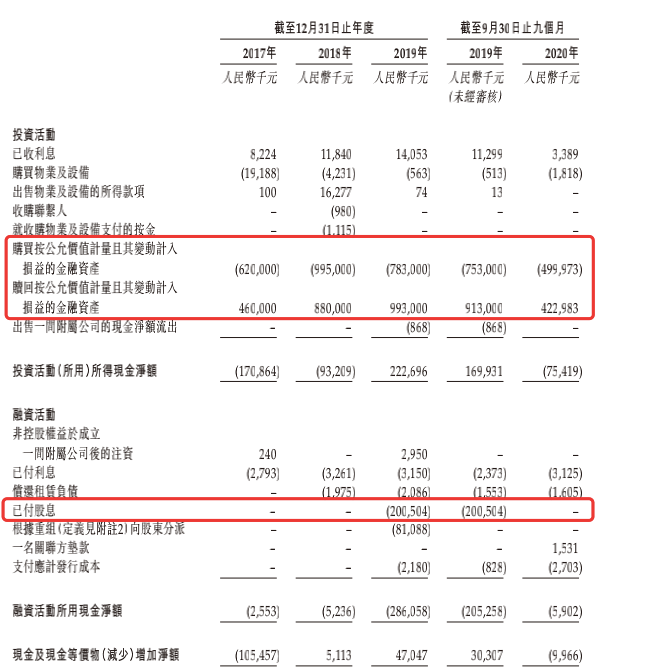

资料显示,截至2019年9月末,星盛商业派发股息2.01亿元。而当期其净利润为8371.1万元,换言之,派息金额相当于净利润的2.4倍。

在此操作下,星盛商业当期融资现金流出现2.05亿元缺口。随后,星盛商业购买按公允价值计量的金融资产7.53亿元,之后又赎回9.13亿元金融资产,由此套现1.6亿元,使得当期投资现金流净额增加1.6亿元,变相“填平”了78%的融资现金流缺口。

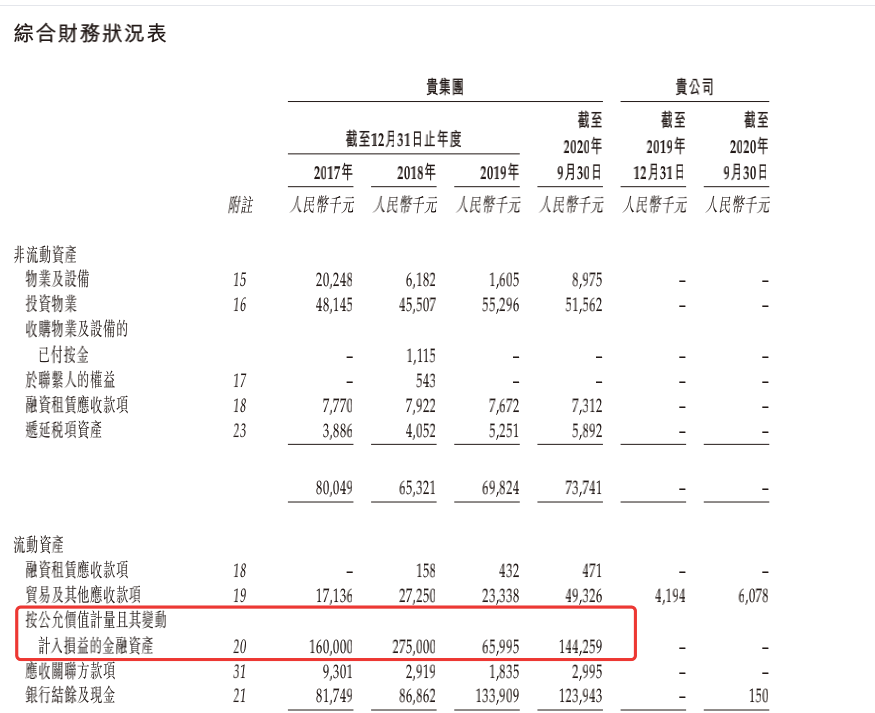

如此一来,星盛商业截止期末,按公允值计量且计入损益的金融资产总额下降至1.44亿元。所面临的风险便是随着未来投资收入的减少,对未来净利润的贡献或将下滑。

图片来源:星盛商业聆讯后资料

图片来源:星盛商业聆讯后资料

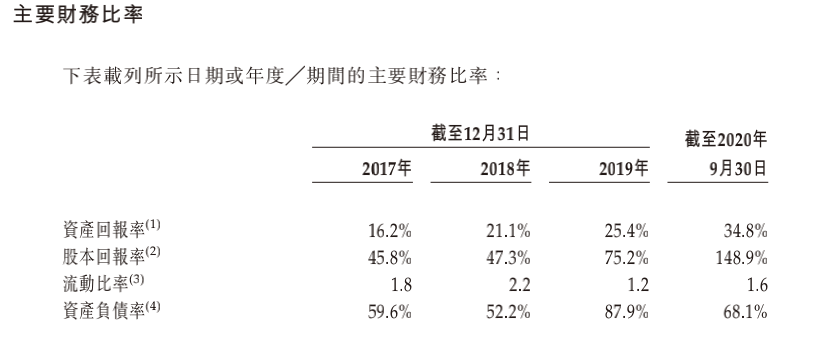

受上述操作影响,2017-2019年,星盛商业资产负债率大幅波动,由59.6%下降至52.2%,后又大幅跃升至87.9%。

截至2020年9月末,星盛商业流动负债总额为1.97亿元,现金及现金等价物约1.24亿元,尚无法覆盖其流动负债总额,流动比率也由2018年的2.2一路降至了1.6。

图片来源:星盛商业聆讯后资料

图片来源:星盛商业聆讯后资料

星盛商管迈入资本赛道已成定局,上述前夕,因规模小而不为人知,但其在招股认购阶段却行情火爆。

星盛商业香港发售获756倍认购,中签率只有1.29%,国际发售部分超额认购约9倍。发行定价3.86港元,是招股价3.2港元-3.88港元的极近上限。

本次星盛商业募集资金8.81亿港元,募集资金约55%将用作寻求其他中小型商用物业运营服务供应商的战略收购及投资,以壮大公司的业务及扩大公司的项目组合。

在目前已上市的44家物业股中,星盛商业是唯一一家纯做商业运营与管理的物企,含有商业运营管理业务的为华润万象生活、卓越商企服务、宝龙商业三家。

截止1月26日收盘,星盛商业报4港元/股,涨3.63%,总市值约为40亿港元,市盈率(TTM)为32.74倍,

无论是从总市值,还是TTM来看,星盛商业均远不及前述三家物业公司。