在2月1日晚间公告披露的2020年业绩快报中,金科股份(SZ:000656)“三道红线”首次全部“转绿”,达标监管要求。

或是受业绩因素影响,2月2日收盘,金科股份报7.47元涨6.86%,创2021年以来的单日最高涨幅,总市值约为398亿元。

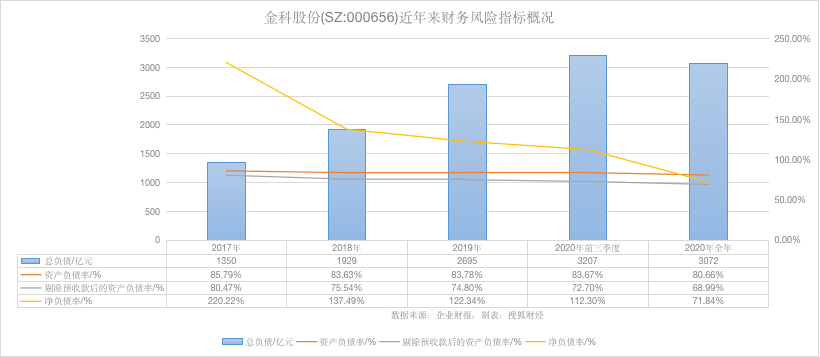

如同其近些年销售额持续增长一样,2020年金科股份多项盈利指标呈现增长。而截止期末,金科股份净负债率为71.84%,剔除预收账款后的资产负债率68.99%,已达标“三道红线”。

金科服务是如何在半年内达标监管要求的?复盘2020,或可总结为这样一句话:“缓拿地、强回款、分拆物业优化报表”。

仅用时半年便达标“三道红线”

公告显示,2020年金科股份营收878.07亿元、归母净利润70.20亿元、基本每股收益 1.30元,分别同比增长29.56%、23.69%、23.81%。

对此,金科股份称,公司各项指标增加主要系2020年交房规模及整体销售毛利润增加所致。

金科股份还披露了公司具体的资产负债结构,2020年,金科股份总资产3809.11亿元,同比增长18.44%,其中货币资金435.56亿元,同比增长21.04%。

总负债3072.60亿元,同比增长14.03%。其中,预收账款及合同负债1433.81亿元,同比增长25.1%;有息负债总额964.71亿元,同比减少3.32%;短期有息负债总额311.60亿元,同比下降4.62%。

此前,金科股份2020年三季报数据显示,其剔除预收账款的资产负债率为72.71%,净负债率为112.2%,现金短债比为1.02倍,在“三道红线”中踩了两条。

而截止2020年末,金科股份净负债率为71.84%,下降40.72个百分点;剔除预收账款后的资产负债率为68.99%,下降3.72个百分点,三道红线首次全部“转绿”。

将时间线再往前推,2020年半年报时,金科股份剔除预收款后的资产负债率为74.08%,净负债率为124.62%,现金短债比0.98倍,还曾“三道红线”全踩。

金科股份2017年至2020年资产负债情况,图片来源:搜狐财经

金科股份2017年至2020年资产负债情况,图片来源:搜狐财经

换言之,面对房企融资“三道红线”压力,金科股份去杠杆非常努力。仅用半年时间,三道红线便已全部“达标”。

三季度拿地速度放缓

事实上,金科股份并非“三道红线”监管新规的试点企业。

去年11月18日,金科股份曾披露一份其对投资者调研活动主要问题及回答摘要,在“三道红线”政策出台后,首次直接表示公司对此的相关计划。

在此之前,金科股份更多是以“将密切关注调控政策的变化”,“针对性的制定相关预案”等较普适的答案,来回复外界的疑问。

在金科股份看来,三道红线影响的不是融资规模,而是金融机构的资金支持方向。“即一旦触达红线,金融机构可能就会担心借贷意愿,更多是认可度的问题和方向问题,判断企业是否稳健的标准。”

对于未来如何继续降杠杆,金科股份给出了一些措施,包括控制有息负债杠杆水平、以现金流和净利润为核心,转变传统拿地方式、适当提升供应链融资等方面。

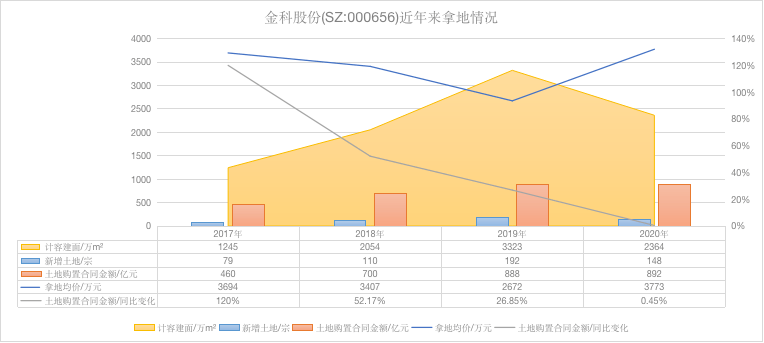

“转变拿地方式”也许是其中效果能最快体现一环,金科股份各报告期数据显示,自从“三道红线”新政公布后,其便放慢了拿地的步伐。

2020年上半年,金科股份新增计容建面1370万平方米,同比下降10.5%;对应拿地金额546亿元,同比提升29.1%。

彼时,546亿元的拿地金额,占金科股份档期销售金额868亿元的62.9%;相比2019年同期,提高10.9个百分点。

2020年前三季度,金科股份新增计容建面1995.3万平方米,同比下降18.4%;对应拿地金额740亿元,同比增长20.6%。

而740亿元的拿地金额,仅占金科股份当期销售额1474亿元的50.2%,同比上升1.4个百分点。

照此计算,金科股份第三季度新增拿地金额仅194亿元,占金科股份当期销售额的32.01%,比例较低。

而2020年全年,金科股份新增土地148宗,同比减少22.91%;对应的拿地金额892亿元,同比增幅0.45%为近四年来的最低值。2017年时,金科股份拿地金额同比增幅达120%。

金科股份近年来拿地概况,图片来源:搜狐财经

金科股份近年来拿地概况,图片来源:搜狐财经

不过,虽然金科股份的拿地速度有所放缓。但金科股份2020年拿地均价3773万元,同比增长41.2%,这也是金科股份自2017年拿地均价三连降之后的首次上涨。

分拆物业优化报表

除此之外,由金科股份持股53.97%的综合智慧物业服务商金科服务成功登陆港交所,也是金科股份降负债重要的一环。

2020年4月,金科股份发布分拆金科服务上市计划。6月底,正式向港交所递交招股书。11月5日,金科服务正式启动招股。

海通证券曾测算,按照市场平均58.42倍的PE计算,金科服务对应估值218亿元,融资约60.55亿元。

以该预测结合金科股份中期财务数据计算,分拆上市将令金科股份剔除预收款后的净负债率从半年报的124.62%降为103.7%。

11月17日,金科服务正式上市,共发行1.33亿股H股,IPO发售价定为每股H股44.7港元,筹得款项净额约为57.38亿港元。

而金科股份持有金科服务股份占发行完成后总股本的53.97%,按照金科服务发行定价44.7港元来计算,金科股份持有金科服务对应市值约为153亿港元。

此外,金科服务超额配股权涉及合共1993.67万股H股,收取所得款项净额8.77亿港元,融资远超过60亿港元。

因为金科服务的分拆,募集了1.33亿H股新股,由此金科股份净资产的增厚,进而降低杠杆率。

截止2月1日收盘,金科服务总市值已约为490亿港元(约合人民币407亿元),已超越母公司金科股份同期约398亿元的总市值。

销售回款率创近三年新高

资金是房地产开发中至为重要的一环,金科股份深谙其中的道理。

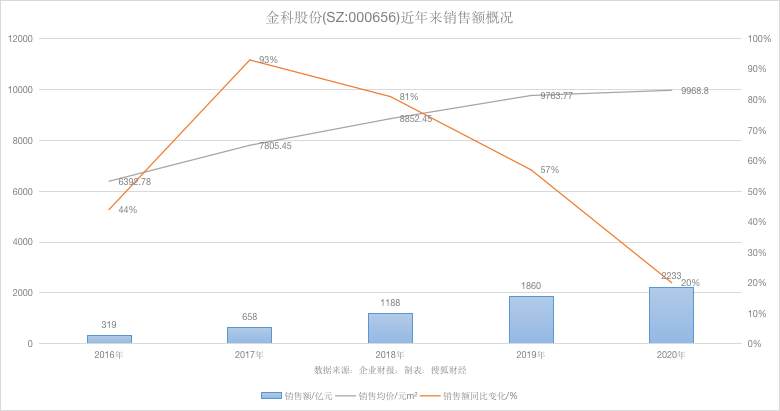

2018年,成立20周年之际,金科股份销售规模由2015年的221亿元升至1188亿元,正式跨入“千亿俱乐部”。

2020年,金科股份销售额再创新高达2233亿元,同比增长20%,超额完成年度目标。

值得注意的是,金科股份并未“降价冲量”。2020年其销售均价9968.8元/m²,为近六年来最高值。

图片来源:搜狐财经

图片来源:搜狐财经

据第三方机构克而瑞数据显示,金科股份2020年销售额在主流房企中排名第 16 位,较去年提升一位。

在促销售的同时,金科股份还在加回款。2020年销售回款2011亿元,同比增长25%,销售回款率达90%,为 2017 年至今最高。

截止去年11月末对外担保占净资产333%

虽然20202年负债结构有所有优化,但金科股份仍尚存隐患。继续进行高额的对外担保,便是其中一项。

在2月1日晚间披露2020年业绩快报的同时,金科股份还公告披露了分别为苏州公司、南京公司等十几家控股或参股公司提供连带责任担保,涉及资金74.95亿元。

公告数据显示,截止2020年11月末,金科股份对参股公司提供的担保余额为142.7亿元,对子公司、子公司相互间及子公司对公司提供的担保余额为775.5亿元,合计担保余额为918.2亿元,占其最近一期经审计净资产的335.52%,占总资产的28.55%。

一般来说,上市公司对外担保总额占其净资产的比例不宜超过50%。大额对外担保不仅将增加上市公司的财务风险,还将降低其融资能力。

金科股份成立于1998年,自2001年登陆深交所至今已经19年。披露2020年业绩快报的前两天,金科刚完成新一轮董高监成员的任命。

金科董事长和总裁两大核心岗位,同时发生更换。原金科重庆区域总经理周达获任公司新一届董事长,原金科云广区域公司董事长兼总经理杨程钧任公司总裁。

原金科董事长蒋思海退居二线,仅担任公司名誉董事长,这也是金科历史上的首位名誉董事长;原金科总裁喻林强,调任金科重庆区域公司,任董事长兼总经理。

“换帅”的金科也正冲刺着新五年的目标,将实现自身多赛道协同发展升级,并由传统地产向科技地产及数智服务产业升级。

金科还立下具体指标,计划公司及所投资的公司力争到2025年总销售规模4500亿元以上,年复合增长率15%以上。

其中,“地产+”业务到 2025 年销售规模达 500亿元以上;持有优质资产大幅提升,优质资产规模达 300-500 亿元。

对于金科而言,虽然当下已达标“三道红线”。但如何在安全的边界里,谋求规模再扩张,仍是一个长期命题。