>>第一,5月份人民币兑美元汇率走势整体呈震荡贬值态势,美元指数全月走势为先升值后贬值。导致5月份人民币汇率走贬的主要原因是5月份以来中美经贸摩擦有加剧迹象。

>>第二,判断短期人民币兑美元汇率的走势主要取决于两股力量角逐:基本面和中美经贸摩擦。从基本面来看,人民币兑美元汇率具有小幅升值基础;从中美经贸摩擦来看,根据过去两年的经验,当中美经贸关系恶化时,人民币兑美元汇率通常会出现贬值。

>>第三,市场通常具有学习效应,中美经贸摩擦长期化和复杂化已经成为市场预期,那么为何中美经贸摩擦再起时仍会对人民币汇率产生贬值压力?我们认为这主要取决于美国施压的频率和政策力度是否超出市场预期,当美国施压手段逐渐由关税向科技、人才、投资以及政治领域扩展时,中美经贸摩擦体现逐渐升级趋势,仍会对人民币汇率产生负面影响。

>>第四,短期来看,特朗普5月29日针对中国香港的发言是否会引发新一轮人民币汇率较大幅度贬值?我们认为就目前特朗普的表态而言大概率不会。

本月市场重点

短期人民币走势取决于两股力量的角逐

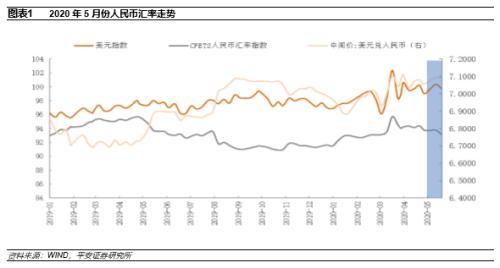

5月份人民币兑美元汇率走势整体呈震荡贬值态势。5月29日,人民币兑美元即期汇率为7.1455,相比4月底的7.0519,贬值幅度为1.33%。全月来看,人民币兑美元即期汇率最高为7.16,离岸人民币兑美元即期汇率最高为7.18。美元指数全月走势为先升值后贬值,5月初至5月17日,美元指数震荡上行,由99上行到100.4,之后震荡走贬最低到98.3。可见,美元指数并非5月人民币贬值的原因。

我们认为判断短期人民币兑美元汇率的走势主要取决于两股力量角逐:基本面和中美经贸摩擦。

从基本面来看,中国的疫情形势大幅好转,海外疫情在二季度仍处于高峰期。疫情的错位带来了中国与海外基本面的重大差异,二季度中国经济有望成为拉动全球经济增长的主导力量。从中美利差来看,当前中美10年期国债收益率利差保持在190个BP的高位,这大大提升人民币资产的吸引力,二季度中国资本账户可能会面临一定程度的资本流入,从而推升人民币升值。这意味着,从基本面来看,人民币兑美元汇率具有小幅升值基础。

从中美经贸摩擦来看,根据过去两年的经验,当中美经贸关系恶化时,人民币兑美元汇率通常会出现贬值。导致5月份人民币汇率走贬的主要原因是5月份以来中美经贸摩擦有加剧迹象。5月1日,特朗普指责中方对新冠疫情处理不当,并考虑如何就新冠病毒传播对中国采取报复措施,提高对中国的关税也是选项之一;5月15日,美国商务部全面限制华为购买采用美国软件和技术生产的半导体,包括那些处于美国以外,但被列为美国商务管制清单中的生产设备,要为华为和海思生产代工前,都需要获得美国政府的许可证;5月20日,美国参议院通过了《外国公司担责法案》,其中一些条款明确限制了中国公司赴美上市;5月29日,在白宫新闻发布会上特朗普扬言要对中国香港采取措施:1)将取消中国香港的贸易优惠待遇,包括逃犯移交、关税优惠以及敏感物品的购买;2)将就香港地区发布旅游建议,向美国民众提示旅行风险;3)将制裁相关中国香港与大陆官员。

市场通常具有学习效应,中美经贸摩擦长期化和复杂化已经成为市场预期,那么为何中美经贸摩擦再起时仍会对人民币汇率产生贬值压力?我们认为这主要取决于美国施压的频率和政策力度是否超出市场预期,当美国施压手段逐渐由关税向科技、人才、投资以及政治领域扩展时,中美经贸摩擦体现逐渐升级趋势,仍会对人民币汇率产生负面影响。

那么,短期来看,特朗普5月29日针对中国香港的发言是否会引发新一轮人民币汇率较大幅度贬值?我们认为就目前特朗普的表态而言大概率不会。首先,根据香港财政司司长陈茂波29日在接受《环球时报》专访时表示,特区政府已为美国近期可能对港采取的各种经济制裁措施作出“充足应对准备”,美国如在独立关税地位、敏感技术进口和联系汇率三方面对香港作出打击,香港都不会受到严重影响;其次,市场较为关注的特别关税区待遇是WTO和“基本法”赋予中国香港的,美国无权取消;最后,美国在中国香港有大量的金融机构、直接投资和证券投资,对香港采取经济制裁,对美国也会带来较大的经济损失,不排除上述讲话只是特朗普的威胁手段,这也是为何在特朗普讲话后A50期货和离岸人民币汇率都出现快速反弹。

主要汇率指标跟踪

汇率月度要闻跟踪

美国非农数据创二战后最差纪录,美元流动性不可或缺

事件:北京时间2020年5月3日晚间,美国4月非农数据公布:4月非农就业人口减少2050万,大幅低于前值的-70.1万,但略好于预期的-2200万;4月劳动力参与率为60.2%,低于前值62.7%;失业率大幅上行至14.7%,创二战后新高,高于前值4.4%,但略低于预期16.0%。

点评:美国经济一季度环比季年率已下行至-4.8%,展望二季度,无论从劳动力市场,还是从消费看,美国经济在二季度恐加速下行,美国经济基本确定性进入衰退期。考虑到疫情在经济强行重启后存在二次爆发风险,且疫情期间众多低收入劳动力失业将导致消费受到显著冲击,这会反过来冲击美国经济内需,所以,美国经济在下半年出现修复需要具备两个条件——疫情逐渐消退且无再次爆发&;疫情过后劳动力市场与家庭资产负债表快速修复下带来的消费重回常态。我们认为这两个条件在美国疫情并未完全控制、社会分化割裂加深且全球疫情复杂的背景下全部实现,美国经济表现虽然可能会在5-6月好于4月,但恢复的程度与速度我们认为可能不及市场的普遍预期。在这种背景下,我们认为在市场风险偏好回归的过程中,仍需对风险资产保持一定的警惕,一定的美元流动性与黄金等避险资产的配置在二季度仍不可或缺。

鲍威尔明确反对“负利率”,市场仍存相关预期

事件:当地时间5月13日,在彼得森国际经济研究所主办的一个活动上,鲍威尔发言称当前并不会考虑负利率政策,意图打消近期市场存在的负利率预期,但效果欠佳。

点评:鲍威尔表态“即使存在经济下行风险,美联储仍不支持负利率”的理由主要是当前的美国货币市场与金融机构并未对“负利率”的到来做好充足准备,在仓促之间推出“负利率”带来的成本将非常巨大,且从预期收益的角度看,当前已实施“负利率”的欧、日等经济体的经济并未受益于政策的推行而出现显著改观,所以在成本巨大且预期收益不明朗的情况下,实施“负利率”并不是明智之举。虽然上述理由比较充分,但金融市场仍有未来几年美联储推出“负利率”政策的预期,特朗普也屡次表态欢迎“负利率”政策的到来。此次美联储反对“负利率”是全员一致通过的,这种一致性在鲍威尔上台后的美联储决议上很少看到,可见中短期,美联储的确难以推出“负利率”政策。市场之所以仍对此有押注,主因在于近年来美联储在白宫施压下,其独立性逐渐减弱,且白宫对“负利率”表示欢迎,这可能增加美联储放弃自身原则迎合白宫的概率;另外,若未来美国经济下行压力进一步加大,美联储剩余的前瞻指引与资产购买对市场的提振效果可能并不及“负利率”,所以在美国经济可能伴随着二次疫情爆发而再次出现下行时,美联储实施“负利率”也是有一定可能性的。我们认为,在未来1-2年,美国金融体系对“负利率”的准备尚不充分,所以“负利率”推出的概率并不大;但放长时间看,“负利率”政策仍可能是美联储在别无他法的情况下的一个潜在“大招”。

4 月海外经济数据续创新低,美元指数走软

事件:5月15日,美国商务部公布的数据显示,由于新冠疫情拖累经济,今年4月美国零售销售额环比大降16.4%至4039亿美元,降幅创历史之最。

点评:我们认为,4月的多项经济数据刷新历史记录已基本反映了这一波疫情对美国经济的冲击。短期,随着美国各州恢复经济过程的推进,就业、产出数据可能出现反弹,但消费的回升可能较缓,且根据最近疫情发展情况可以看出,经济恢复过程有可能导致疫情的二次爆发,这将给未来美国经济的恢复带来较大的变数。结合此前美国应对疫情的效率,如果疫情二次爆发,美国在检测不到位的情况下恐难以迅速控制疫情,可能不得不再次停摆经济。美国经济数据受疫情影响超预期也使得美元指数走软,欧元/美元走高至1.0850一线。另外,由于各国在应对疫情的过程中均出台了大规模的货币、财政刺激政策,对于美欧日等发达经济体来说,中短期的财政压力尚能应付,但对于大多新兴经济体而言,政府的公共财政压力可能在近期凸显。对于未来的资产配置,我们建议规避拉美、中东、非洲、南亚等疫情较严峻且财政压力较大的新兴经济体资产,关注美、欧、日等发达经济体与中国、东盟中的越南、柬埔寨等疫情控制较好、财政较为健康、经济基本面稳固的少数新兴经济体资产。

主要经济体央行动态