6月8日,上交所预先披露科美诊断技术股份有限公司(简称“科美诊断”)首次科创板上市招股书,公司本次公开发行股票的数量不超过45100000股,占发行后股本比例不低于 10%;拟募集6.35亿元,用于公司主营业务相关项目建设。

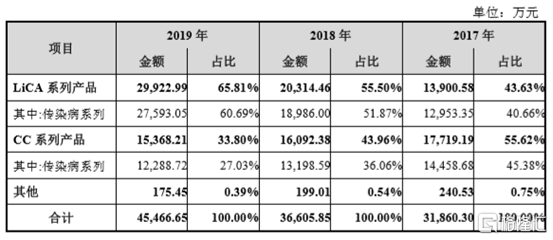

科美诊断是一家从事临床免疫化学发光诊断检测试剂和仪器的研发、生产和销售的企业,核心产品为基于光激化学发光法的 LiCA 系列诊断试剂和基于酶促化学发光法的CC系列诊断试剂及仪器,主要应用于传染病(如乙肝、丙肝、艾滋病、梅毒、甲肝、戊肝等)标志物、肿瘤标志物、甲状腺激素、生殖内分泌激素、心肌标志物及炎症等的检测。

从公司提供的整体数据来看,科美诊断正在稳步发展,但是其招股书中也透露出一些值得关注的问题,下面我们就来仔细看看。

1、10亿元股权激励?

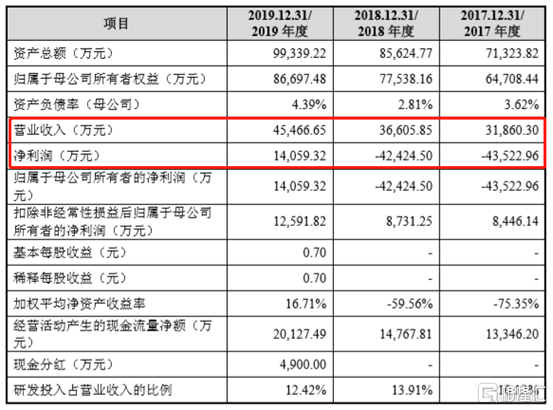

据公司招股书,2017年至2019年,科美诊断录得营业收入3.19亿元、3.66亿元、4.55亿元,逐年稳步上升,但是报告期内公司净利润却表现不佳,尤其是2017年和2018年,分别亏损4.35亿元、4.24亿元。

于是问题来了,这么大一笔钱去哪了呢?

虽然科美诊断的主营业务中,与LiCA系列诊断试剂配套的主要仪器并非自己生产组装,而是由公司与嘉兴凯实合作研发,嘉兴凯实注册该两款产品并为其独家生产,这分走了一部分利润。

但从科美诊断给出的财务数据来看,公司业务的毛利率并不低,报告期内的综合毛利率分别为 72.18%、73.28%和74.98%,和同行业平均水平基本一致,2017年和2018年公司业务分别产生2.3亿元、2.7亿元的毛利。

那问题应该就是出在费用支出上了。

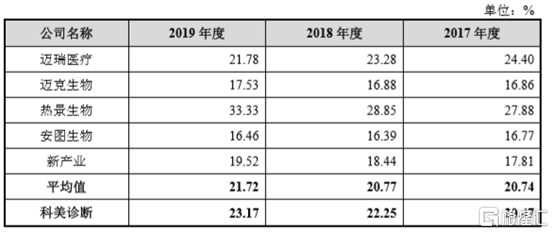

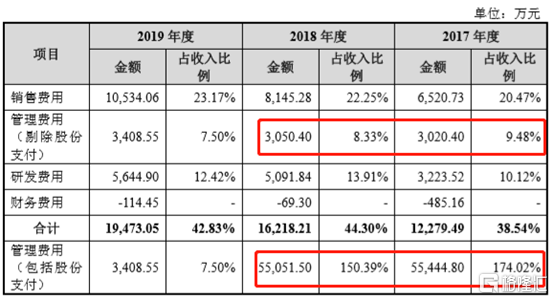

和体外诊断行业的其他公司一样,科美诊断的产品销售主要是经销模式,占公司收入的95%以上,只有极少部分向独立医学实验室等直销。因此,科美诊断的销售费用率也与可比上市公司平均值相近,分别为20.47%、22.25%、23.17%。

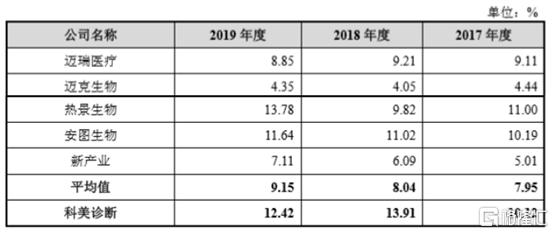

研发费用上,作为一家科技型企业,科美诊断在自身的研发投入上并不吝啬,报告期内分别投入3223.52万元、5091.84万元、5644.9万元,占收入的比重高于行业水平,但也不是大额资金流走的去处。

再来看管理费用,终于发现问题所在了。

报告期的前两年科美诊断的总管理费用为55444.8万元、55051.5万元,占总营收的174%、150%。

据公司解释,这是因为期间发生了两笔股份支付费用,分别为52424.4万元、52001.1万元,科美诊断拿这笔总额10.44亿元的利润用来实施股权激励,对象为公司管理层和部分员工。

“股权激励充分调动管理层和员工积极性,利于吸引优秀人才、提高凝聚力,有利于公司长期经营发展。”科美诊断对此表示。

但是两次分走大额资金的代价是公司财报上连续两年亏损,其中的原因实在令人好奇。

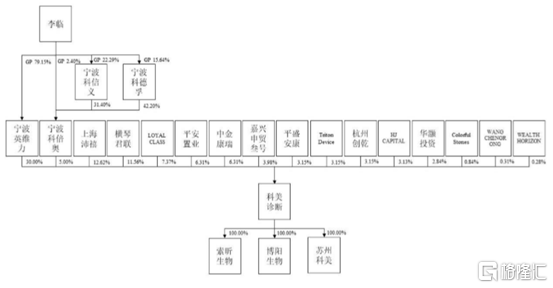

从科美诊断的股权结构来看,公司实际控制人李临持有的股份为24.565%,不过招股书显示,两次股权激励的对象通过持股平台宁波英维力、宁波科倍奥、宁波科信义、宁波科德孚间接持有公司股份,而李临持有上述4家公司总计70.2%的股份,也就是说这10.44亿元大多还是落入董事长的口袋了。

此外,剔除股份支付的因素后,公司管理费用依然较高,虽然连续在下降,但管理费用率依然远超行业其他可比上市公司,2017年至2019年分别为9.48%、8.33%、7.5%,同期行业平均不到6%。

“壕气十足”的两次股权激励后,公司又来科创板融资了。

2、募集6亿资金扩产

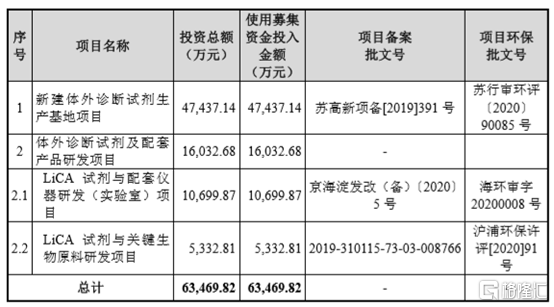

招股书显示,本次科美诊断拟募集6.35亿元,主要用于提高公司的产能。具体投入上,4.74亿元将用于建设新建体外诊断试剂生产基地项目,1.6亿元用于公司主营业务中的占比最大的LiCA系列产品研发。

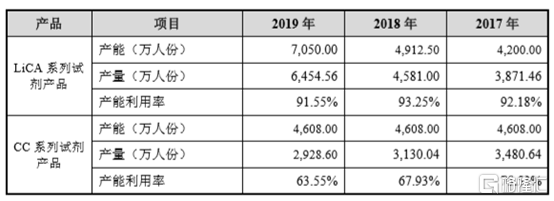

原因也很简单,2017年至2019年,公司着重发展LiCA系列产品,其产量分别为3871.46万人份、4581万人份、6454.56万人份,销量年均复合增长率超30%,该系列产品的产能利用率已经超过90%。与此同时CC系列产品仅维持既有业务,产能利用也因此逐年降低,2019年为63.55%。

根据evaluate MedTech发布的《2018 年全球医械市场概况以及2024 年全球医械市场预测》中的数据,2017年体外诊断市场销售规模约为526亿美元,约占全球医疗器械市场销售总额的13.0%,已成为全球医疗器械行业最大的细分行业。预计到2024年,体外诊断市场规模将达到796亿美元,年均复合增长率为6.1%。

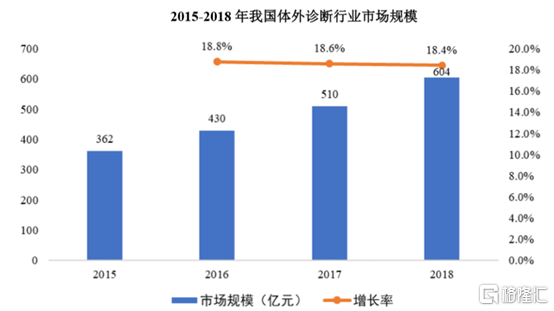

我国体外诊断行业起步较晚,但发展较快,近年来我国体外诊断行业一直保持约18%的增长速度,远超全球平均水平,2018年市场规模达到604亿元。根据 Kalorama Information 《全球 IVD 市场(第 10 版)》报告预计,中国体外诊断市场在2016-2021年的复合增速约为 15%。同时,科美诊断所处的化学发光领域在中国免疫市场的占比也越来越大,2014年为67%,到2018达到84%。

目前我国化学发光市场中,进口厂商占据超过80%的市场份额,其中以罗氏、雅培、贝克曼及西门子为代表的体外诊断巨头占据了约70%的市场份额,进口替代空间较大。

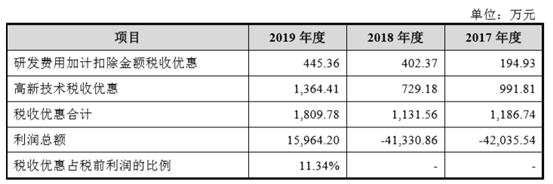

与此同时,国家对体外诊断行业的发展也比较重视,相关企业大多受到政策的照顾。以科美诊断为例,3年间累计税收优惠为4128.08万元,其中2019年为1809.78万元,占当年净利润的11.34%。

快速扩张的体外诊断行业,对应科美诊断的30%的年复合增长率,未来公司发展的空间并不小,正是扩大产能、大步赶上的时刻。

说完了科美诊断的业务和业绩,我们再来看看公司资产的情况。

3、4.8亿元买理财

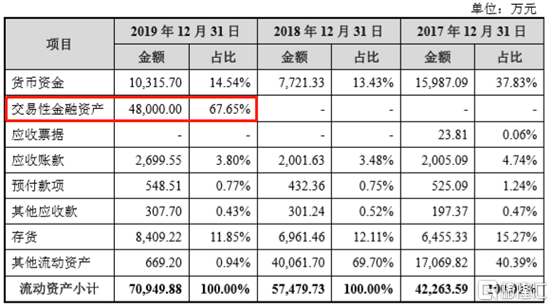

招股书显示,截至2019年12月31日,科美诊断总资产为9.93亿元,流动资产7.09亿元;总负债1.26亿元,流动负债1.15亿元。资产负债率为12.73%,远低于可比上市公司平均水平24.94%。

有趣的是,在2019年公司的流动资产科目中,当期交易性金融资产为4.8亿元,占流动资产的67.75%,全部为银行理财产品。而同期的货币资金为1.03亿元,也就是说科美诊断将超过80%的现金都拿去理财了。说好的提高产能呢?

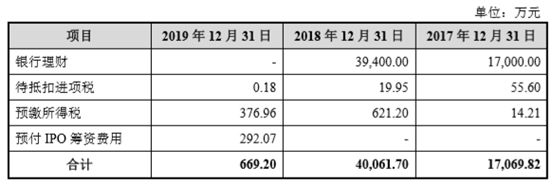

从往年的记录来看,2017年公司流动资产4.23亿元,理财产品1.7亿元,占比40.2%;2018年流动资产5.75亿元,理财产品3.94亿元,占比68.5%;再到2019年的67.75%,科美诊断似乎对银行理财情有独钟。

据笔者查询,科美诊断购买的理财产品均为最低风险的PR1级,其中中国工商银行保本型法人91天稳利人民币理财产品收益最高,也只有3.8%,而2019年公司营收增长率为24.2%,剔除股份支付后公司净利润增长率为44.1%。这算不算“捡了芝麻丢了西瓜”?

公司账面有大量的闲置资金用于购买理财,资产负债率也极低,不禁让人怀疑公司研发项目的必要性和紧迫性。此外,其流动比率和速动比率相比行业上市公司均较高,对于一个正在谋求发展的公司来说,这意味着公司有大量的资金没有被有效地使用,比如扩张公司业务,这背后是否有什么考量呢?