6月19日,上海证券交易所搞了一个大新闻——万年不变的上证指数要进行编制方案改革了。

(来源:上交所官网)

1、ST股和*ST股不再纳入

目前,上证主板*ST股一共有49家公司,包括*ST安通、*ST安信、*ST安信等。另外,上证还包括42家ST股,包括ST安泰、ST百花、ST长投等。

(部分*ST股,来源:Wind)

两者加总91家公司,占比上证主板总数量的6%左右。剔除这些垃圾股,当然有利于上证指数更好的反应上市公司整体水平。

但对于ST、*ST股又是一记重锤。比如现在跟踪上证指数的指数基金——上证综指ETF(510210.OF),206家成分股中,包含一家*ST股——*ST中珠(600568)。以后上证指数调整了,该指数基金就得将*ST中珠调出,被动减持。

(来源:Wind)

2、增加科创板和红筹股CDR

上证科创板50成份指数也即将发布,由科创板市值大、流动性好的50只证券组成,反映最具市场代表性的一批科创企业的整体表现。

据Wind,截至6月19日收盘,上证科创板50指数成分股总市值为10407.6亿元,其中总市值最高的为金山办公,市值为1298亿元;中微公司和澜起科技以1138亿和1008亿元位居2、3位。科创板50成分中,有26家公司市值超过100亿元。

(科创50指数部分样本股名单,来源:Wind)

将科创板纳入上证指数,有望为科创板的股票带来新的增量资金。对于上证指数而言,一些新兴行业公司纳入进来,一批企业未来会逐步成长为行业巨头,自然是好的。

另外,还要将红筹股CDR纳入指数,这显然是为中概股回归做准备的。

未来,腾讯、阿里巴巴、京东、百度等科技巨头,都能通过CDR上科创板,并纳入上证指数。这是要给上证指数进行换血准备的。

3、样本纳入时间变化

旧规下,新股上市第11个交易日便纳入上证指数。那时,新股可能连连板行情都还没有结束,股价处于高位区间,然后才会是漫漫价值回归。典型代表是中国石油。

2007年11月5日,中国石油正式挂牌上交所,首日股价高达36.27元。而目前,股价仅为4.3元,期间累计下跌88%,蒸发了5.89万亿元。

(来源:Wind)

新规下,新股上市1年后再纳入指数。因为一年之后有大小非解禁,基本价值回归的也差不多了,对指数拖累也小了。

但,沪市前10位的,门槛只需要3个月。当前,沪市市值第10名是恒瑞医药,为4934亿元。要冲进前10,怕也只有新经济巨头,比如阿里、腾讯等等。

(来源:Wind)

当然,这对于新股发行有一定影响,暂时不计入指数,那么指数基金的跟踪就没有那么迫切,会失去不少基金的被动买入,所以对于新股发行不利,甚至有可能打破新股不败的神话。

打破新股神话,趋势已经不可逆转。

4、7月22日生效

2019年7月22日,中国科创板横空出世,25家公司集体挂牌上市。到现在,市场已经112家企业。

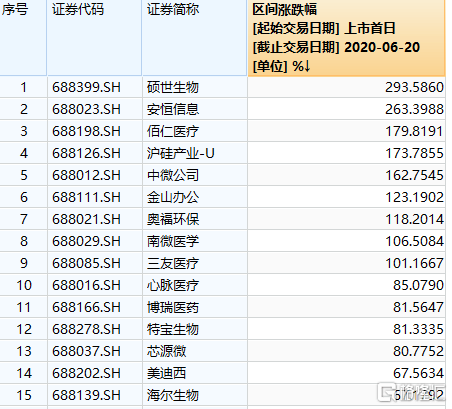

上市首日至今,硕世生物、安恒信息涨幅超过200%,8家企业涨幅超100%,21家企业涨幅超50%。

(来源:Wind)

另一头则黯淡无光。据Wind,2家企业跌幅超过50%,18家企业跌幅超过30%。另外,共计62家企业不涨反跌,占挂牌总数的50%以上。

(来源:Wind)

在科创板推出整整1年的时候,调整上证指数和发布科创板50,具有重大纪念意义,亦有现实的考虑。对于科创50,因为经过长达1年时间的市场选择,有的公司价值被发现,有的公司价值回归合理,不会出现指数一发布即暴涨暴跌的情形。

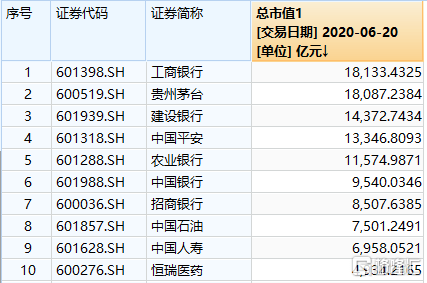

不过,遗憾的的是,本次上证指数改革,加权方式依旧没有变化——一个股票总市值大,权重就高。比如,上证指数权重的大是四大行和两桶油,其资本表现长期拖累指数。

而沪深300、中证500、中证800、上证50、上证180、上证380则要好一些,以自由流通市值为基础来加权而来,限售股和大股东持有根本不会卖的股票,就不纳入加权计算。

当然,改革不是一蹴而就,需要一步步推进。整体而言,上证指数的改革益处多多,具备延续性。即便7月23日正式生效了,估计大多数股民不会察觉跟以往有什么不同。

此次上证指数调整,加之此前科创板创立、创业板注册制等一系列的资本市场的改革,将为未来股权时代打下最坚实的制度基础。未来,中国经济的产业升级,需要更大比例的直接融资,也更需要活跃的、健康的资本市场。

制度愈发成熟,A股愈值得期待。