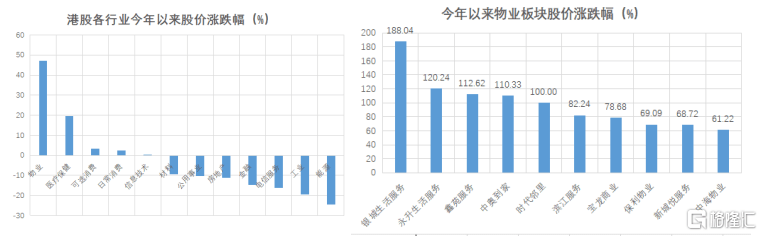

2020年,突如其来的新冠疫情“黑天鹅”给各大行业按下暂停键,二级市场的恐慌性抛售同样让各板块估值承压。作为价值洼地的港股市场也不例外,今年以来恒生指数累计跌幅达到13.15%,自3月23日以来的反弹幅度也仅有7.35%。同时,港股Wind分类下的11个一级行业中有7个行业在今年录得下跌,仅有4个行业录得上涨,其中涨幅最大的医疗保健板块今年以来累计上涨19.22%。

在各板块的整体表现中,虽然港股房地产板块累计下跌11.31%,但是作为房地产三级子行业的物业服务与管理表现突出,今年以来股价累计上涨47.01%,远超医疗保健行业。其中,银城生活服务、永升生活服务、鑫苑服务、中奥到家、时代邻里涨幅居前,股价累计上涨188.04%、120.24%、112.62%、110.33%和100%。

(资料来源:Wind)

物业股的上涨不仅仅来自于疫情期间,业主和消费者对于物业服务价值的重新审视,从过往来看,港股物业板块一直以来都备受资金追捧,这或许更应该归因于行业弱周期性以及良好的现金流的商业模式特性。Wind数据显示,中海物业在2015年上市至今股价累计上涨690.21%,其中2019年全年上涨116.26%;永升生活服务在2018年上市以来股价也实现558.49%的涨幅;绿城服务上市3年来股价累涨348.85%。此外,佳兆业美好、雅生活服务也在2019年分别实现187.25%和161.05%的涨幅。就连2019年12月刚上市的保利物业,在半年时间里,股价累计涨幅就已经达到了74.31%。而从估值上看,目前港股物业股市盈率中位数高达33倍。

在资本市场的追捧下,物业管理公司的上市潮仍在持续。今年以来,兴业物联、烨星集团、建业新生活已登陆港交所;正荣服务、星盛商业、宋都服务、弘阳服务已正式递表;金融街物业目前已通过聆讯。上述公司中,金融街物业格外引人关注。依托背后母公司强大的资源优势,金融街物业实现了跨业态跨区域发展;同时,金融街物业还在不断地通过独立第三方稳固“基本盘”,实现收入结构的动态平衡。

深耕商务物业25年,办公楼带来丰厚收入贡献

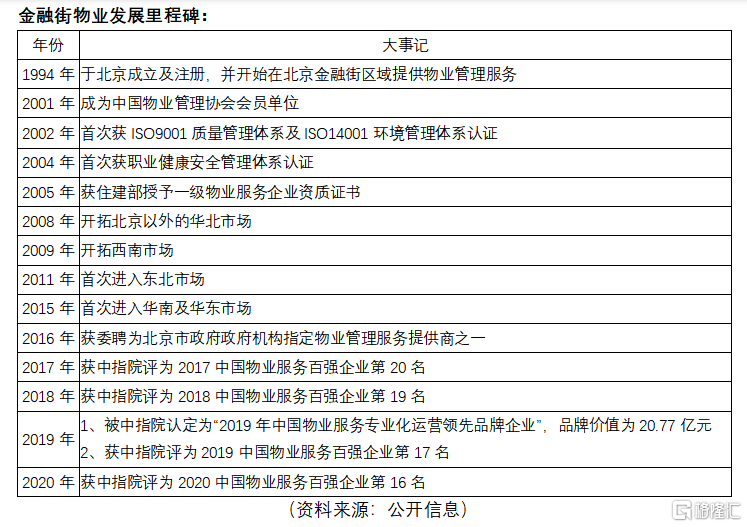

资料显示,金融街物业成立于1994年,早期于北京金融街提供物业管理服务。2005年,金融街物业获住建部授予一级物业服务企业资质证书。2008年,金融街物业开启了全国化布局,于当年进军北京以外的华北市场;2009年金融街物业开始开拓西南市场,并于2011年首次进入东北市场;2015年,公司首次进入华南及华东市场,由此也完成了金融街物业全国化的雏形。

随着金融街物业的不断发展和行业深耕,公司也得到了政府部门与市场越来越多的认可。2016年,金融街物业获聘为北京市政府政府机构指定物业管理服务提供商之一;2017年,公司获中指院评为2017中国物业服务百强企业第20名,并于此后以每年提升1-2名的速度,至2020年位列中国物业服务百强企业第16名。

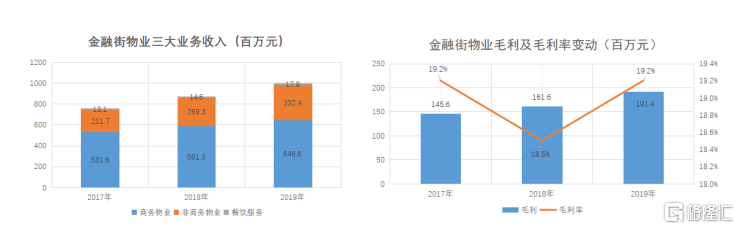

随着全国化布局的逐步完善,金融街物业整体业绩增长表现亮眼。其中,收入由2017年的7.57亿元增长至2018年的8.75亿元,并进一步增长至2019年的9.97亿元;毛利由2017年的1.46亿元增长至2019年的1.91亿元,同时整体毛利率维持稳定水平,相较2018年提升0.7个百分点。

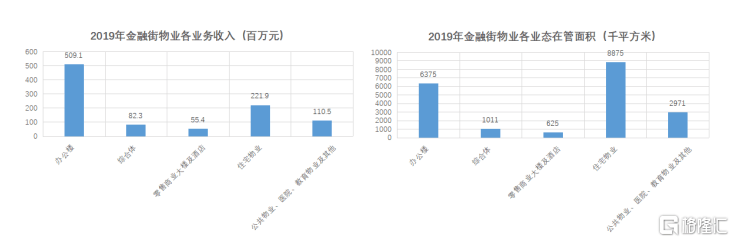

据了解,金融街物业业务类别主要包括商务物业和非商业物业,其中商业物业包括办公楼、综合体、零售商业大楼及酒店;非商业物业包括住宅物业、公共物业、医院、教育物业及其他。数据显示,目前金融街物业绝大部分收入来自商务物业,其中办公楼占据超过一半的收入比重,于2019年实现收入5.09亿元,远超其他业务收入;不过从在管面积的维度,金融街物业的住宅物业和商务物业实现了动态平衡,2019年公司住宅物业在管面积887.5万平方米,办公楼在管面积637.5万平方米。

(资料来源:招股书)

(资料来源:招股书)

高溢价构筑宽阔“护城河”,收入结构平衡,第三方项目占比逐步提升

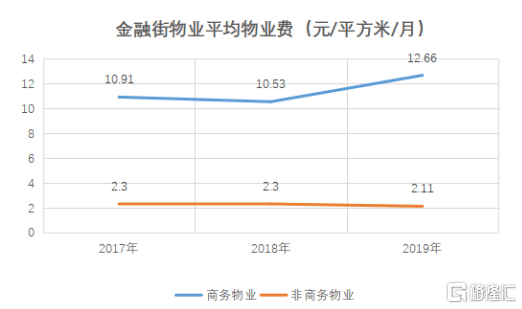

虽然金融街物业商业物业在管面积不及住宅物业,但商业物业的收入却远高于住宅物业,为后者约2.5倍,主要得益于商业物业可以获得远高于住宅物业的管理费水平。这种商务物业的独特优势也让金融股街物业在以住宅物业居多的港股物业板块,构筑起宽阔的“商业护城河”。

数据显示,金融街物业的商务物业平均物业费在2019年为12.66元/每平米/月,呈现上升趋势的同时,远高于中国服务百强企业平均3.26元/平方米/月的物业费。同期,金融街物业在管项目的年平均每平方米纯利为5.7元,体现出较强的盈利能力。

(资料来源:招股书)

如果说商务物业为金融街物业带来的高溢价是公司业务特性带来的“护城河”,那么,金融街物业背后所依靠的母公司金融街集团则为金融街物业带来了多方的资源优势。

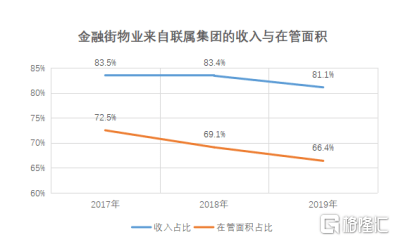

资料显示,金融街集团为中国企业500强,专门从事全国范围的房地产、金融、教育、医疗等行业。而依托母公司强大的国企背景,金融街物业在获取项目资源、布局多元化业态方面可谓“近水楼台”。据了解,金融街物业已经与母公司旗下教育公司合作,为其运营的9家学校及幼儿园提供物业管理及相关服务。2017-2019年,金融街物业来自联属集团的物业项目收入占比分别为83.5%、83.4%和81.1%;来自联属集团物管面积占比分别为72.5%、69.1%和66.4%。

(资料来源:招股书)

虽然目前金融街物业的收入和在管面积主要来自于联属集团,但与其他物业公司相比,金融街物业的依赖度并不算高。以在管面积为例,碧桂园服务有超过80%的物管面积源于兄弟开发企业,新城悦的比例则是71%,佳兆业物业更是高达84%,均高于金融街物业。而从过往三年的占比情况来看,金融街物业也在积极开拓第三方业务,平衡收入结构。在6月18日召开的媒体说明会上,金融街物业的管理层也表示,公司会大力拓展市场化业务,主要关注方向是公建类物业,随着第三方业务的开拓,预计公司第三方业务占比将逐步提升。

良好口碑和丰富经验成为金融街物业全国化拓展的底气

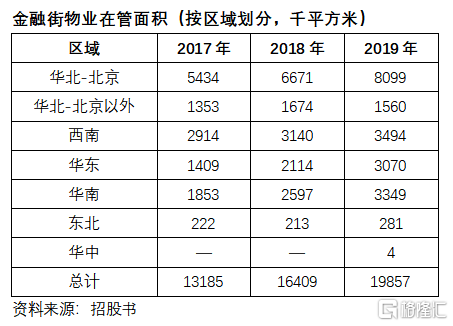

自2008年,金融街物业首次开拓北京以外的华北市场以来,公司全国化布局渐成雏形。目前,金融街物业已经将业务延伸至华北、西南、华东、华南、东北、华中六大区域的10个省和直辖市,在管项目共计144个,在管面积约1985.7万平方米。

尤其是金融街物业所服务的政府机构和金融机构,对于办公环境的安全性、开放性、环境舒适度以及物业管理公司服务的质量和专业能力的要求更高,由此导致整个行业的准入门槛并不低。对于深耕商务物业25年的金融街物业来说,国企资质、良好口碑和丰富经验都将成为公司向全国范围拓展业务的“底气”。

资料显示,金融街物业在今年先后被获评为“2020年中国特色物业服务领先企业”“2020年中国物业服务百强服务质量领先企业”以及“2020年中国办公物业管理领先企业”。而且,包括月坛金融街中心等多个项目被中指院评为中国物业服务行业示范基地。

在谋求全国化拓展的同时,物业管理行业市场集中度的提升趋势也为金融街物业带来了机遇。尤其是近年来,房地产调控让不少中小房企资金链承压,打开人民法院公告网,输入关键词“房地产开发”可以发现,截至5月份,今年一共超过100家房地产公司申请破产。如果再将时间轴再拉长,2019年至今,一年半时间里共计超过500家房地产开发企业倒闭,平均每天倒下1家。

(资料来源:人民法院公告网)

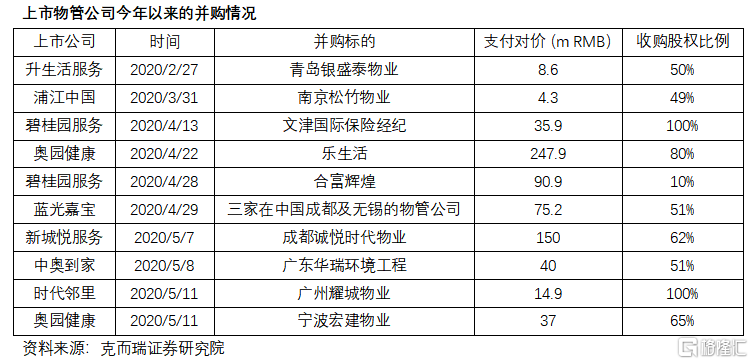

而随着房地产市场集中度提升,物业管理行业也在不断整合。物业管理行业较低的市场集中度,给了资本改善行业格局的空间,同时也给予资本享受行业发展的红利。根据克尔瑞数据,截至今年5月份,上市物业管理公司共发生10起并购,合计对价5.9亿元,其中7起为对物业管理公司的并购,另外3起与增值服务相关。

对于金融街物业来说,自然也不会放过优质标的的收购机会。金融街物业表示,作为未来的发展策略,公司将通过并购及创立合资企业,拓展物业管理及相关服务组合。通过并购,金融街物业的管理规模预计将持续扩大,从而实现市场份额的不断提升。