图片源自网络

图片源自网络

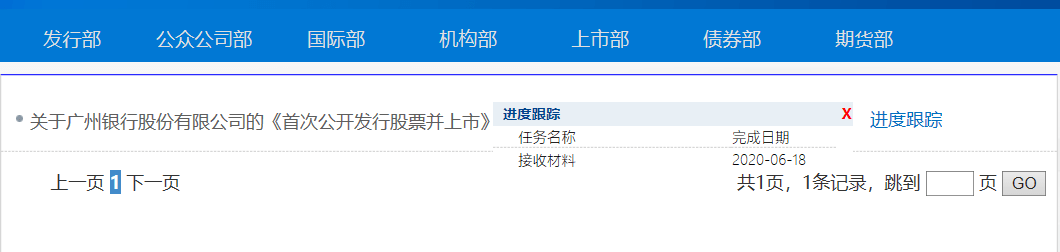

近期,证监会网站更新的信息显示,广州银行提交的《首次公开发行股票并上市》材料已于6月18日被接收,意味着目前A股排队上市的银行增加到了19家。

图片源自证监会官网

图片源自证监会官网

证监会官网发布的《首次公开发行股票企业基本信息情况表》显示,目前有17家银行尚在上市“排队”当中。此外,6月22日,证监会接收了重庆三峡银行股份有限公司的上市材料。

广州银行筹谋上市已久,股权高度集中一度成为其上市“隐忧”。为早日落实监管要求,降低股权集中度,2018年,广州银行完成增资并引入投资者,同年向广东证监局递交上市辅导备案登记申请。

从经营情况看,广州银行手续费及佣金收入现较快增长,利息净收入占比下降,同时成本端的信用资产减值损失增26.37%至40.06亿元。

资产质量方面,截至2019年末,广州银行不良贷款余额同比增长70.59%至35.18亿元,不良贷款率为1.19%,较上年末增长0.33个百分点。

持股比例一度高度集中

官网显示,广州银行成立于1996年,前身是在46家城市信用合作社的基础上组建的广州城市合作银行。1998年更名为广州市商业银行股份有限公司,2009年获准更名为广州银行。

广州银行对于上市事宜早有谋划。

在2011年年报中,广州银行在“工作重点”中提到,将尽快完成引资工作,形成多元的股权结构,进一步完善公司治理水平、扩大业务规模、提升盈利能力,争取早日实现上市目标。

股权过于集中一直是广州银行上市的“隐忧”之一。截至2017年年末,广州银行第一大股东广州金融控股集团有限公司(广州金控)持有该行50.01%股份,为第一大股东;此外广州市广永国有资产经营有限公司(广州广永)和广州市金骏投资控股有限公司(金骏投资)分别持有广州银行27.96%和9.99%股份,三家公司背后都是广州市人民政府,合计持股87.96%股份。

在2016年年报中,广州银行表示,将通过“减持股份 + 增资扩股”双管齐下,引入优质投资者,早日落实监管要求,降低股权集中度,完善法人治理结构,增强综合发展实力,为今后上市夯实基础。

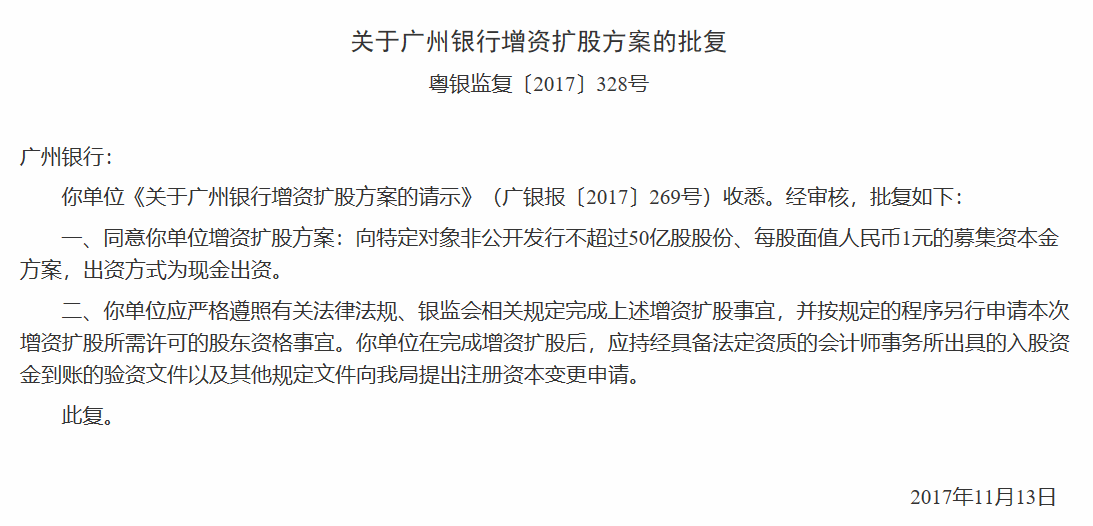

2017年11月,广州银行增资扩股方案获监管批复,同意该行向特定对象非公开发行不超过50亿股股份、每股面值人民币1元的募集资本金方案。

图片源自中国银保监会官网

图片源自中国银保监会官网

2018年6月,广州银行引入了中国南方电网有限责任公司、中国南方航空集团有限公司等7家投资者。通过投资者的引入,广州银行实现增资扩股34.74亿股,募集资金108.81亿元。同时,广州金控转让广州银行14.93亿股股权,交易金额46.76亿元。

增资完成后,2018年10月,广州银行向广东证监局递交上市辅导备案登记申请,正式向上市迈出一步。

广州银行在2019年年报中提到,该行将把上市“1号工程”放在全行战略的更加突出位置,按照上市标准全方位、多渠道提升全行经营管理水平,力争早日登陆资本市场。

截至2019年年末,广州银行第一大股东仍为广州金控,持股比例为22.58%。广州广永、南方电网、南方航空分别持股19.71%、16.64%和12.68%,为第二至第四大股东。

资本充足率现下降

广州银行筹谋近十年的上市之路向前推进一步的同时,年报显示,该行2019年不良贷款率现同比上升,不良贷款金额增长70.59%。

图片源自广州银行年报

图片源自广州银行年报

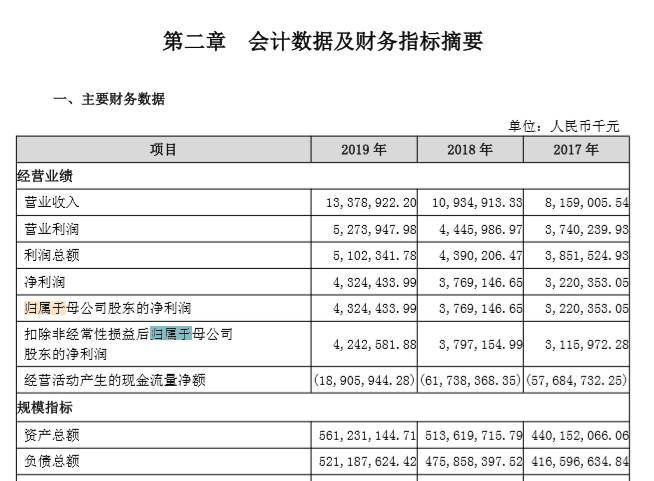

2019年,广州银行营业收入为133.79亿元,同比增长22.35%;实现43.24亿元归属于母公司股东的净利润,同比增长14.73%。

从收入结构看,2019年广州银行利息净收入为104.43亿元,占比78.06%,较2018奶奶的92.52%比例大幅压降。与此同时,手续费及佣金收入、投资收益均现较大幅度增长。

2019年,广州银行实现7.67亿元手续费及佣金净收入,较上年的3.66亿元增长109.7%。其中,银行卡手续费占比71.02%,收入金额为8.3亿元,较上年增长57.63%,系推动广州银行手续费及佣金收入增长的主要因素,年报解释称系因信用卡业务快速发展。

2019年,广州银行信用卡业务新增客户93.41万,新增发卡101.87万张,累计发卡 401.23 万张,同比增长34.03%,实现发卡收入54.45亿元,同比增长52.19%。

广州银行另一快速增长的收入来源系投资收益,2019年收入为21.13亿元,增加18.2亿元。同比增620.07%。年报解释称主要因为2019年实施新金融工具准则所致,与此同时公允价值变动收益较上年减少3.04亿元,降幅461.87%。

从成本端看,2019年广州银行信用资产减值损失为40.06亿元,若与旧准则下资产减值损失比较,增幅为26.37%。年报解释称主要原因为加大拨备计提,提升风险抵御能力。

截至2019年年末,广州银行的资产总额为5612.31亿元,同比增9.27%;负债总额为5211.88亿元,同比增9.53%。资本充足率为12.42%,较上年的13.38%下降0.96个百分点;一级资本充足率为10.14%,较上年的11.24%下降1.1个百分点。

资产质量方面,截至2019年末,广州银行不良贷款余额为35.18亿元,同比增长70.59%,不良贷款率为1.19%,较上年末增长0.33个百分点。

年报称,广州银行,2019年共核销不良贷款 17.09 亿元,“有效缓释了风险并改善相关指标压力”。在清收方面,广州银行全年通过自主清收收回不良贷款 6.8 亿元,同时及时保全资产,2019年年末,广州银行存量对公不良贷款中,76%已进入诉讼程序,“为清收处置工作奠定良好基础”。