投资就像赛车,“好赛道、好赛车、好车手”,已经成为了众多投资者挑选股票的三要素,同理,这也适合如今火爆的港股打新热潮。

那么,究竟是什么样的赛道才能称得上“好赛道”?如何来评判这个“好”?标准是什么?

我们以即将招股的“细胞治疗第一股”永泰生物为例,来探讨在今年未盈利生物制药上市首日平均涨幅高达33.62%的这个“-B”赛道上,能否再创佳绩。

好赛道:细胞疗法,肿瘤治疗的下一代疗法

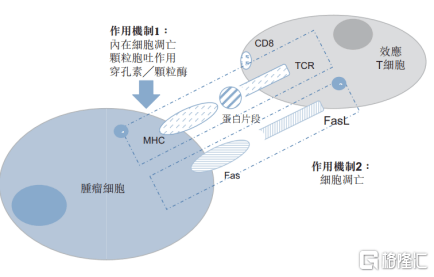

当癌细胞在人的体内循环的时候,T细胞可以找到其表面的异常信息,然后锁定并摧毁它们。但是癌细胞非常善于伪装,可以在一定时期内伪装成正常细胞,从而躲避T细胞的监视。

细胞疗法则可以帮助T细胞正确识别并摧毁癌细胞。为此,首先需要从患者的血液中提取T细胞,并进行特定的基因修饰,增强其攻击和杀死癌细胞的能力。然后将修饰后的T细胞大量培养,并注射回患者体内。一旦进入患者体内,这些经过重新设计的T细胞会继续繁殖并监视体内的癌细胞,并将其摧毁。这种疗法可以极大的增强患者免疫系统的抗癌能力。

根据弗若斯特沙利文报告,中国的细胞免疫治疗市场规模预计于2021年至2023年由人民币13亿元升至人民币102亿元,复合年增长率为181.5%,并预计于2030年达人民币584亿元,2023年至2030年的复合年增长率为28.3%。

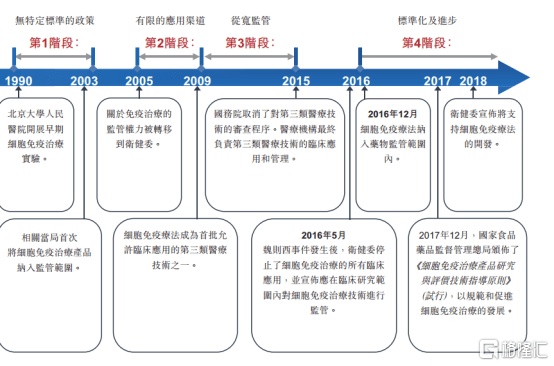

从政策态度上来看,目前国内细胞免疫治疗已获得国家大力支持。2016 年,“魏则西事件”轰动全国,其中涉及的莆田系干细胞治疗饱受争议。全国的细胞免疫研究工作都处于停滞或缓慢状态。

2016 年 12 月中旬,国家食品药品监督管理总局药品审评中心对外发布了《细胞制品研究与评价技术指导原则》(征求意见稿),为国内细胞治疗行业制定了详细的一般性与通用性指导原则。2017年,国家食品药物监督管理局通过《临床急需药品有条件批准上市》规定,允许市场紧缺药物在确证性临床试验前有条件批准上市,此后,国家也一直在完善免疫细胞治疗方面的政策,为行业未来重新起航保驾护航。

永泰生物则成为“魏则西”事件后,中国首家拿到CFDA临床试验IND的细胞免疫治疗企业,也是中国首家完成了完整临床前研究并完成申报的细胞免疫治疗企业。

细胞免疫治疗企业从2016年开始进入药物监管范围,而药物监管对临床的要求更高、企业的壁垒更强,一旦获批上市,领先企业的市场独占优势更为凸显。

图表一:中国细胞免疫治疗法规演变史

数据来源:招股说明书,格隆汇整理

好赛车:18A章程后“细胞治疗第一股”

好赛道之下必然孕育出不少大牛股。曾在ASH(美国血液学协会)上被称为“黑马”的金斯瑞生物科技(1548.HK),近期也将其子公司传奇生物(LEGN.US)分拆美国上市,上市首日便取得60.87%的涨幅。

而我们要讨论的永泰生物,则是将成为港交所允许未盈利生物科技类公司上市后,首家以细胞免疫治疗产品为核心研发的生物公司,将成为好赛道之下难得的稀缺标的。

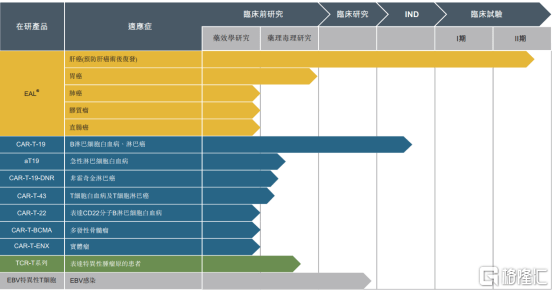

从公司的研发产品管线来看,永泰生物共计拥有10项在研产品,包括EAL®产品,CAR-T细胞系列药物和TCR-T细胞系列药物。其中,进展最快的是用于治疗肝癌(预防肝癌术后复发)的EAL®进入临床II期试验。在研产品所覆盖的适应症,不仅有传统细胞治疗作用的血液瘤领域,还有其他同业难以攻克的以肝癌、胃癌等为代表的实体瘤领域。

图表二:在研产品管线

数据来源:招股说明书,格隆汇整理

EAL®:中国首款且唯一获准进入实体瘤治疗的临床II期试验

肝癌,指来源于肝脏的恶性细胞于肝脏生长及扩散,我国肝癌人数约占全球的55%。肝癌已经成为中国最常见以及死亡率最高的癌症之一。根据Frost&Sullivan数据显示,中国肝癌病例数目由 2014 年的 360,100宗上升至 2018 年的 400,200 宗,复合年增长率达 2.7%,预期于 2030 年时达 526,000 宗。

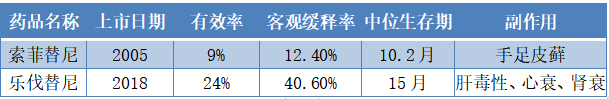

然而,目前市面仅存2种药物,肝癌药物极其稀缺,治疗效果差。最常推荐的药物(如索拉非尼和 乐伐替尼),临床适应症为晚期肝癌,从临床数据上来看,普遍存在治疗效果差,副作用大等明显弊端。

图表三:目前肝癌有效药物情况

数据来源:公开资料,格隆汇整理

根据Frost&Sullivan的数据显示,早期肝癌的 5 年生存率约为 60.0%,明显高于晚期肝癌(3%)。然而,60-70%的早期肝癌患者可能在 5 年内复发。复发可在肝切除后 2 个月内发生,而大多数复发发生在 1–2 年之间。因此,提高肝癌的早期诊断率并在肝切除术后接受治疗以防止复发相当重要。

永泰生物的核心产品EAL®主要适应症就是针对肝癌术后复发来进行治疗。

从药物机理上来看,EAL®产品为活化的自体淋巴细胞(AAL),旨在通过体外活化,扩增患者 CD8+杀伤性T细胞克服该等免疫抑制机制。相较于其他治疗方式,EAL®主要优势有:(1)T细胞活性及数量高;(2)副作用低;(3)多靶点杀灭肿瘤细胞;(4)作用范围广泛;(5)恢复正常免疫功能。

图表四:EAL®肿瘤杀伤机制

数据来源:招股说明书,格隆汇整理

从竞争情况上来看,永泰生物研发进程快,存在至少3年以上时间壁垒。截止2020年4月,中国尚未有上市的细胞免疫治疗产品,共计有15个细胞免疫治疗产品正在进行临床试验,其中13个产品用于治疗血液癌症,有且仅有两种用于治疗实体瘤的产品,即永泰生物的EAL®以及科济制药。与EAL®不同的是,因为其针对的患者群体(不符合肝切除条件的晚期HCC患者)有别于EAL®(已进行肝切除的早期HCC患者)。

换言之,从研发进程上来看,永泰生物领先于其他同业,并且在具备有条件上市资格的情况下,已经领先行业至少3年的研发周期。受政策专项支持下,EAL®的临床II/III期试验同步进行,预计2020年下半年完成全部患者入组,2021年上半年公司将会申请产品有条件批准上市。

图表五:中国已提交NDA或正处于临床试验的细胞免疫治疗产品

数据来源:Frost&Sullivan,格隆汇整理

成熟靶点+新治疗方法确保后续管线研发

公司的研发平台具备血液瘤和实体瘤全管线能力。除了EAL®外,公司的CAR-T-19预计2020年内开始临床试验,aT19作为公司另一核心产品在辅助CAR-T治疗上也有创新性的进步采用适当的免疫细胞和免疫途径, 可以在体内有效诱导肿瘤抗原特异性记忆T细胞的长期存活, 从而较大程地降低小鼠肿瘤复发率。

具体而言,永泰的NY-ESO-1TCR-T、CAR-T-19-DNA及aT19在研产品已经完成药效学研究,目标於2020年底前进入临床试验。

好车手:知名上市公司股东持续加码,跑马圈地商业化加速

技术研发、实现获批上市是18A生物制药企业的第一步,更为关键的第二步是从研发阶段到商业化阶段,这个过程是公司收入、利润爆发式增长的阶段,这个过程往往伴随着公司市值的大幅提升。

商业化的重点是股东能力、生产能力、线下渠道拓展等,形成一个整体的商业循环和产业链条,才能够在竞争对手获批之前,更快、更高效的占据市场。

由于中国医药服务的区域性、渠道的特殊性、核心资源集聚的特点,因此在医药行业的商业化阶段,产业投资者对公司业绩的贡献和协调程度,要远高于普通的财务投资者。

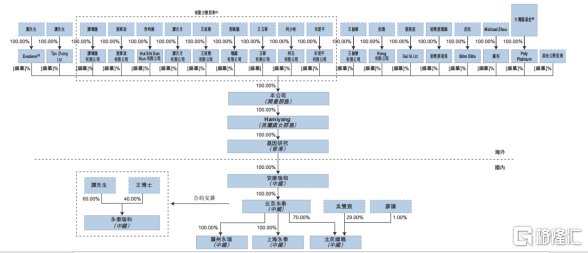

强大的股东背景助力公司的商业化推进。根据公司招股书显示,公司此次上已经拥有多家知名上市公司的支持,包括天士力(600535.SH)以及新开源(300109.SZ)。此外,公司也获得了大湾区产业基金的大力支持,未来公司有望借助知名股东的营销网络以及医疗资源开展产品商业化。

其中,天士力(600535.SH)主要以大健康产业为主线,以制药业为中心,涵盖科研、种植、生产、营销等领域,拥有完整的医药销售模式,这将为未来永泰生物商业化销售提供有效助力。

新开源(300109.SZ)主要业务包括精准医疗业务,以基因测序为主要技术平台的肿瘤早期筛查、妇女疾病的分子诊断、个体化医疗服务等。肿瘤早期筛查业务配合永泰生物的肿瘤细胞免疫治疗,将会形成协同,打造完整产业闭环。

大湾区产业基金作为永泰生物的重要股东,笔者了解到,大湾区产业基金中的LP包括华润集团。华润集团在大健康领域的主要业务布局有:华润医药(3320.HK)、华润健康、华润医疗(1515.HK)。一系列同业知名股东背书,看中的也是永泰生物硬核技术以及未来强大的商业化能力。

图表六:公司上市后企业架构

数据来源:招股说明书,格隆汇整理

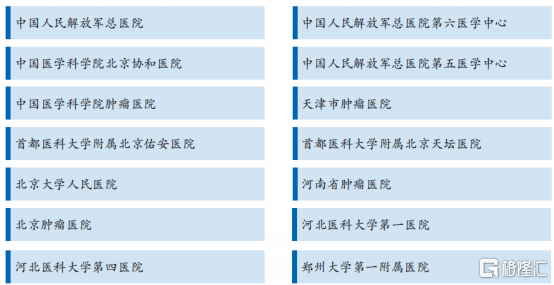

从商业化客户拓展方面,公司正在全国顶级肿瘤医院跑马圈地,筑起行业壁垒,具有先发优势。

具体来看,核心产品EAL®的临床试验规格最高,规模最大。根据公司资料数据显示,截止2020年2月,公司已获得14家研究中心的伦理批件,均为国内顶级三甲医院。其中,公司已与协和医院、301医院、北大人民医院等11家全国顶级三甲医院开展EAL®的临床试验(全国可以做肝癌手术的医院不超过50家),未来将可以直接转化为临床销售医院。

值得关注的是,通常而言,针对同种产品一般医院只会与一家公司合作,这对于国内唯一进入临床II期的治疗实体瘤的永泰生物而言,意味着在与各大三甲医院建立合作之日起,就开始建立行业护城河,高筑壁垒。

根据招股书披露的上市公司融资用途,公司计划在北京、上海、广州等一线城市建立生产和研发中心,服务于中国核心三大城市群的患者,预计在2021年能够实现公司生产和服务能力的大幅提升。

图表七:公司获得国内三甲医院伦理批件名单

数据来源:公司资料,格隆汇整理

如果与海外已上市的公司相比,公司未来商业化后的销售情况或许更加直观明了。

目前,与EAL®的技术相类似的有日本与韩国,我们以对标韩国的上市公司Green Cross Cell为例进行探讨。2007年,韩国食品药品管理局批准使用Green Cross Cell的Immuncell- LCTM产品,进行预防肝癌复发的临床III期试验随后获批上市。

从临床数据上来看,永泰生物的EAL®从无复发生存率和安全性的临床数据优于Immuncell- LCTM。其中,EAL®12个无复发生存率为84.16%,高于Immuncell- LCTM的79.9%。EAL®严重不良事件率为2.08%,远低于Immuncell- LCTM的7.8%。

从估值角度来看,韩国Immuncell- LCTM上市后每次注射5000美元,每个试剂包括16次注射,换言之,每位患者的试剂价格为8000美元。自Immuncell- LCTM获批上市后,公司股价也在随着公司业绩提升不断走高。仅2018年,公司净利润139.36亿韩元,同比增长1841.36%,截止2020年6月22日收盘,Green Cross Cell市值5207.8亿韩元(约30.35亿人民币)。

值得关注的是,韩国与中国的肝癌患者人数并非同等级别,我国患肝癌人数几乎是韩国的20倍左右。倘若永泰生物的EAL®获批上市,将在肝癌领域最起码5年以上难以出现同类的竞争对手,外加公司在研产品正在扩大适应症到肺癌、结直肠癌等领域,上市后的市场空间将远高于韩国。

图表八:韩国上市公司 Green Cross Cell股价走势

数据来源:英为财情,格隆汇整理

小结

何为好的赛道?就是拥有广阔的发展空间,并且保证领头企业拥有足够的优势。超500亿的中国细胞治疗市场空间,肝癌患病率高、存活率低背后的治疗药品现状亟待改善,国家政策大力扶持,特批将可以有条件上市,这些都将成为永泰生物好的成长环境。

赛车就是公司,好的公司拥有3年-5年的领先优势,地位不能轻易撼动。在这一点,永泰是优质的标的选择,相比起同类企业,研发进展快,且作用于范围更广的实体瘤领域。

车手就是管理层,稳固的管理层以及拥有长远的战略眼光,才能带领公司走的长远。从公司股东的配置来看,未来公司的商业化能力也将十分强劲,值得期待。