1

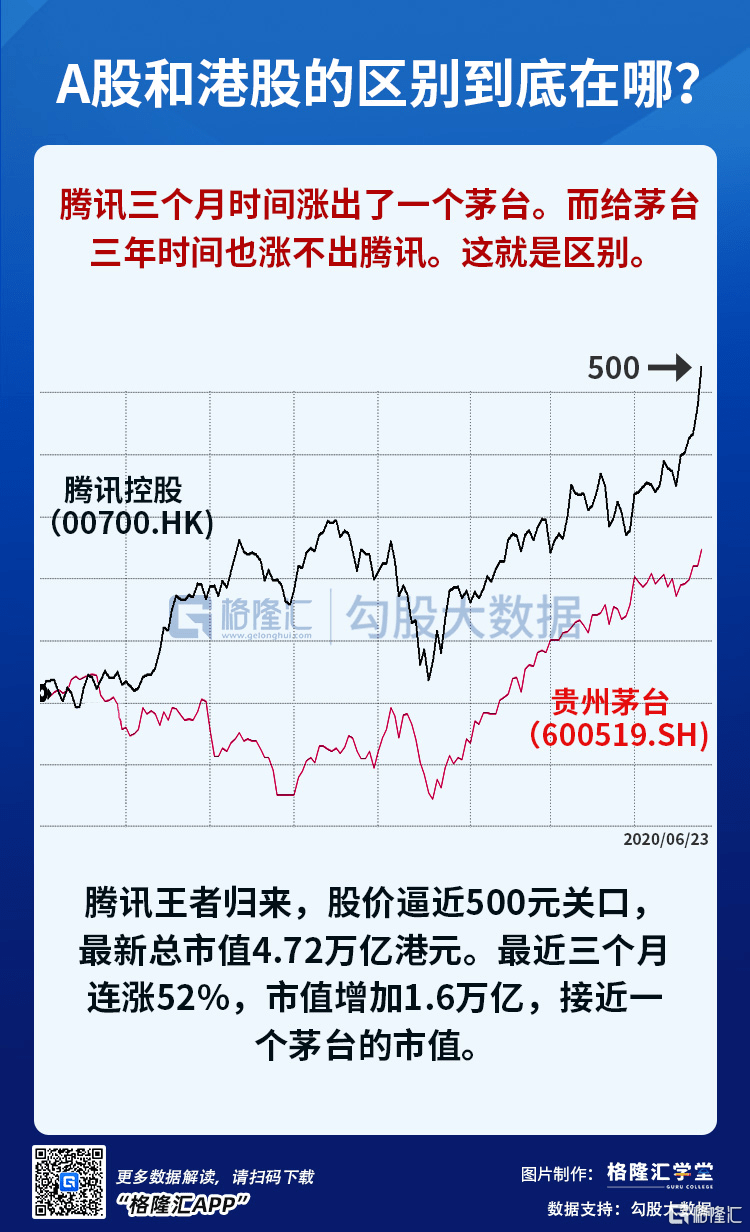

有人问:A股和港股的区别,到底在哪里?

我告诉他:腾讯三个月时间涨出了一个茅台。而给茅台三年时间也涨不出腾讯。

这就是区别。

2

继昨天腾讯股价创出历史新高后,今天继续大象起舞,大涨4.89%,离500元大关咫尺之遥,一天新增2216亿市值,总市值则达到4.75万亿(港币),一举超越去年11月26日回港挂牌的阿里,重夺香港“股王”宝座。

在环球政经风雨飘摇的大环境下,这种逆风飞翔,着实不易。

而4.75万亿市值是什么概念呢?看看下图就知道了:

自改革开放以来,截止今年5月,中国印钞机(M2)年均复合增速为19.74%。中国境内,能够持续跑赢印钞机这个速度的资产,寥寥无几。

我们统计了所有上市超过十年的中国上市公司,股价年均涨幅跑赢印钞机的,有且只有36家:

这36家里的第一名,叫腾讯。

这家公司自2004年6月16日上市,截止今日收盘,16年时间,股价年均复合上涨50.8%。

这意味着,腾讯上市首日,如果你拿14.03万块钱买入,然后忘了这事(或者被关进监狱16年),你今天的股票资产,将是一个亿的小目标。

这样无门槛的下注机会,建国以来,或许只有这一个。

孤案。

3

很多人在问,腾讯新高,那是不是把所有互联网巨头做个组合,都买一遍?

说明大伙还是没太明白我提的"集中下注the last survivor"的逻辑。

现在的世界,不是桌面上的问题。是地板的问题。地板在动!

如果世纪大洪水,能存活的一定是诺亚方舟里的少数。这注定了不存在普惠的赚钱机会。只有那些地基(基本盘)够稳,同时新增生态又迅速契合与适应了环境巨变的公司,才会有惊无险,甚至愉悦地活下去。

也只有对这类公司,市场才会不吝啬给予估值。

在当前环境下,有且只有一种钱应该去赚,以及可以赚:赚估值的钱。如果一家公司可预见时间内只能赚利润增长的钱(比如某电商),那就一股也不要买——那是邪路。

始皇奋六世之余烈,才一统天下。刘邦一介布衣提三尺剑,7年而取天下。利润增长的钱,岁月承平时赚之,是和风细雨。乱世之时,估值的钱,才是求生之道,亦会动物凶猛。

很多人没有搞懂这个大逻辑,所以也就搞不懂美团为何如此凶悍,拼多多为何如此凶悍。

这类人是市场的大多数。他们也一样会不理解腾讯可能的凶悍。

道不行,乘桴浮于海。

这个海,不是汪洋大海,是估值这块狭窄的高地。

4

过去十年,当我们买腾讯的时候,我们赚的是什么钱?

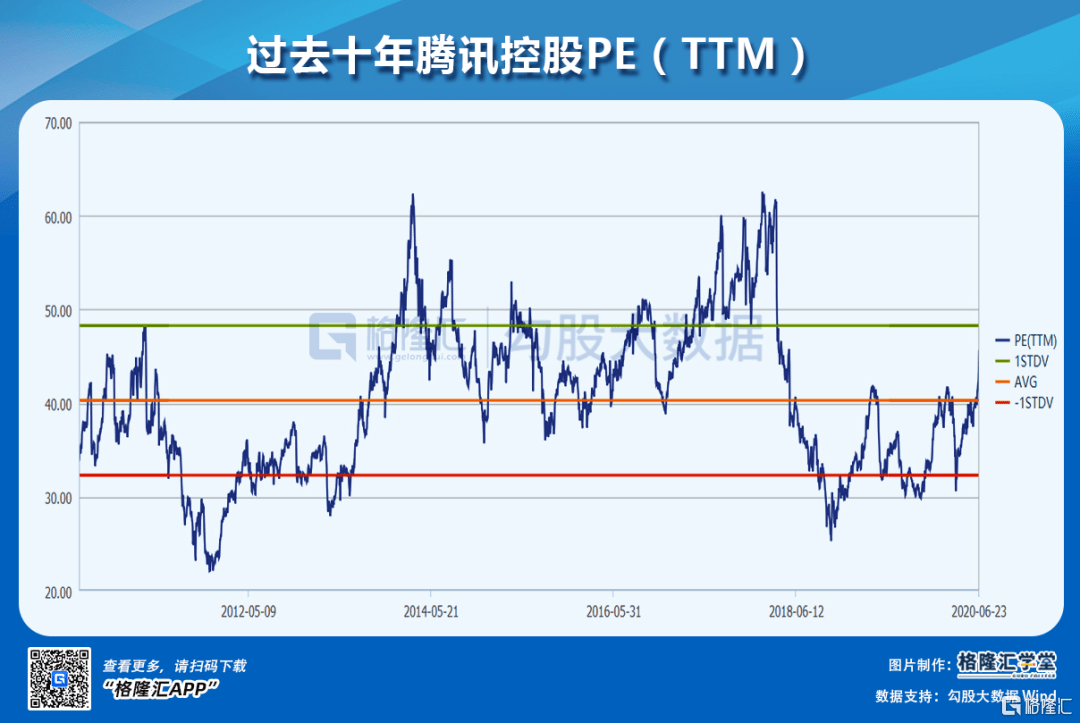

腾讯于2004年6月16日上市,上市时估值是19.9倍,市值约62亿港元。今天,腾讯的PE(TTM)=45.3倍,市值约47520亿港元。也就是说,腾讯在这十六年间,估值只上升了127.6%,而市值则增长了765.5倍。

再来看过去十年,腾讯的PE从33.8多倍到如今的45.3倍,估值略有提升,但市值却增长了22.9倍。过去十年腾讯的估值中位数为40.3倍,大部分时间其PE基本在30~50倍之间波动。

比较“巧合”的是,腾讯过去十年营收的平均增速=41.2%,净利润的平均增速=34.9%。可以说,过去十年,腾讯的估值都在围绕业绩增速做均值回归。

所以本质上,过去十年,我们从腾讯身上赚到的钱,是利润增长的钱,而不是估值提升的钱。

这种钱,也很愉悦,虽未见得刺激。

这也符合承平世道的基本投资路径——岁月静好,波澜不惊。落花人立,微雨燕飞。

乱世,方金戈铁马,生死搏杀,赌美人,取天下。

5

在二级市场上从公司身上所能赚到的钱,无非两种:估值的钱和利润增长的钱。估值所代表的是投资者对公司的看法(看好or不看好),是主观情绪的反映。

估值的钱,有两种来源:

1、要么是市场精神错乱所导致的估值偏差,实际就是利用市场的分歧。这在一个相对有效的正常市道中,需要打着天文放大镜才可能找到;

2、要么是市场集体为安全付出的溢价——这种看似艰难,实则容易,因为你利用的是市场的趋同共性。

如果你看过美国西部片,就会知道在一个完全暴露在风险中的小镇居民,愿意付出多么高昂的代价,联合出资聘请一个枪手来给予自己一个安全的未来预期。

这就是我说的,下注腾讯的逻辑:不单是业绩,而是到了市场会慷慨给予估值的时候了。

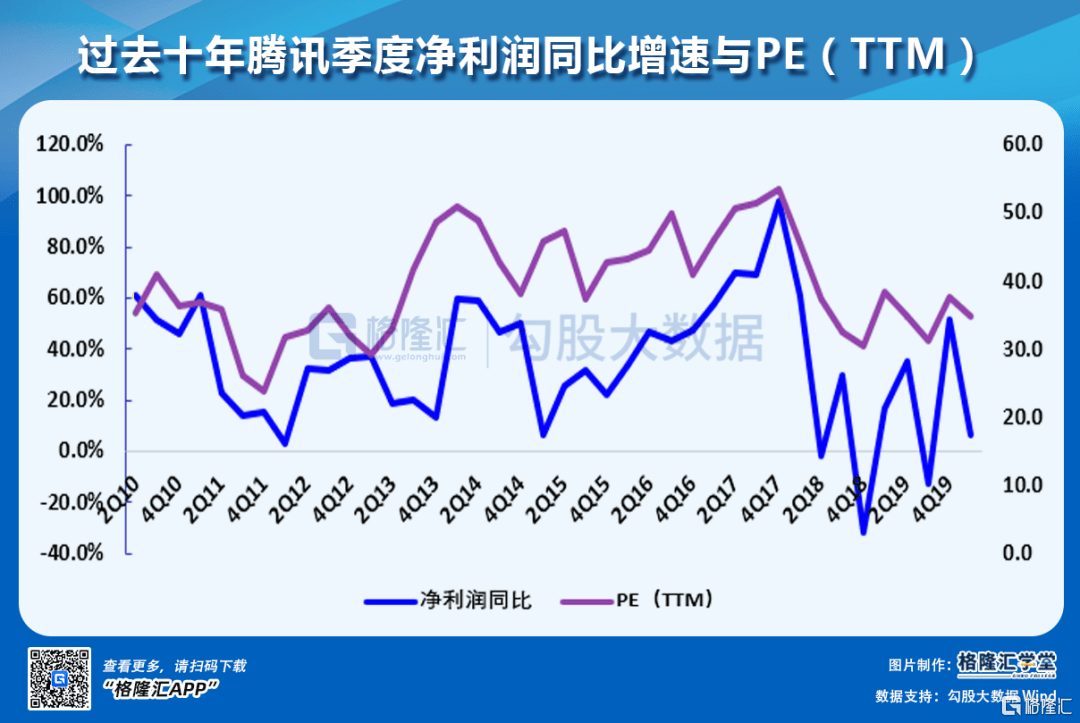

下面这张图中,腾讯的EPS增速和PE几乎是同升同降,同升就产生了戴维斯双击,同降就产生戴维斯双杀。

你会看到,从3月19日的年内低点至今,腾讯股价上涨了约50%。

从何而来?净利润同比并没有解释这个现象。

你应该发现了,这个阶段,腾讯估值从30.6倍,到了现在的45.3倍。

结论:在这段时间内,投资者主要赚的是估值的钱。

未来,大概率仍是。

尾声

回到美国西部片。

在一个完全暴露在风险中的小镇居民,究竟愿意付出多么高昂的代价,联合出资聘请一个枪手来给予自己一个安全的未来预期?

有许多的案例。

美股市场的FAAMNG在这波反弹中屡创新高,剔除这六家公司的贡献后,标普500其实并没有明显反弹;中概股中的拼多多、Bilibili等亦不断新高,相比之下,超过一半的中概股在今年仍是下跌的;A股医药和食品饮料等板块,年内涨幅超40%,诸多其他板块则是纹丝不动;港股更是如此,大量的“垃圾”股被遗忘在角落,而像美团这样的公司,市场丝毫不吝啬给了堪称过分慷慨的高估值。

那么,市场会在腾讯身上给予多高的估值呢?

这取决于两点:

1、市场如何评估世纪洪水的烈度;

2、市场认为腾讯有多符合那个西部枪手的特征?

两年前,所有人都在说 "腾讯没有梦想",现在倒没多少人再提这个观点了。反而是阿里,股价在2020年几乎原地踏步,行业老二老三的京东和拼多多,股价涨的风生水起,这下该轮到阿里没有梦想了。

其实,阿里还是那个阿里。只是,腾讯已经不是那个腾讯了。

在昨天的那篇《腾讯的新高,只是个开始》中,我就已经详细论证过,腾讯在过去两年半时间里的蜕变,近乎脱胎换骨:它不再只是承平时期的那个幸运儿,更像一个脸上布满刀剑风霜,因而更适合在粗鄙野蛮、但却天下更广阔的西部纵马驰骋的枪手。

我很早就在朋友圈阐述了我对美团、拼多多的投资逻辑与预期。认者寥寥。

多数人都是那句粗糙得像磨砂布一样的问诘:不停亏损,怎么给得出估值?

大风起兮云飞扬,安得猛士兮守四方。

现在腾讯45倍PE。

市场真的要做好腾讯估值去到60倍的准备。