近日,星展银行发布对绿景中国地产(0095.HK)首次评级告。

报告称,绿景中国凭借20余年的旧改经验,参与过深圳10余个以上的大型旧改项目,公司拥有强大的业务敞口,其中包括人民币2400亿元的大湾区潜在可销售资源以及深圳市30万平的投资物业。深度参与旧改项目使得绿景中国地产在过去五年里的毛利率超50%,明显高于同行。

鉴于该公司即将进行的城市旧改项目(大部分位于深圳的黄金地段),星展银行认为该公司的利润率能够继续维持高位,但目前资本市场表现尚未体现绿景中国的优势,公司目前的股价尚未体现其价值。

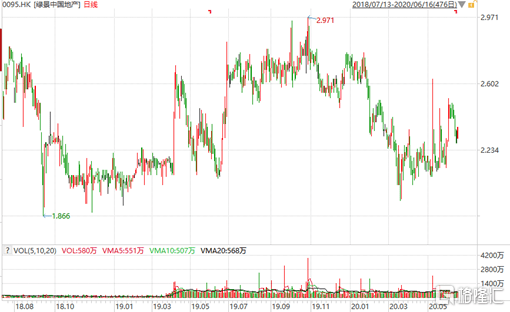

星展银行给予绿景中国买入评级,目标价为2.97港元,并建议投资者留意近期对公司股价的有利的三大催化剂。

一、星展银行“看好”绿景,三大因素或催化公司估值提升

由于绿景中国一直以来坚持“住宅+商业”的双轮驱动业务模式,在粤港澳大湾区,特别在深圳持有大量优质的项目和物业。

根据报告显示,星展银行多次表明,公司的估值及投资价值短期面临进一步提升,建议关注三个因素,这些因素将推动公司短期的价值释放:

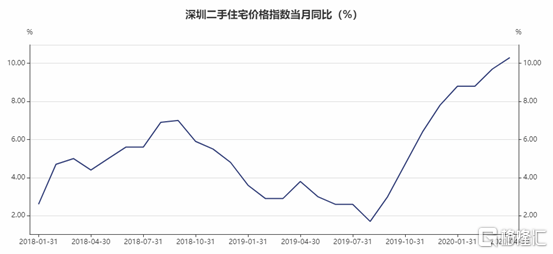

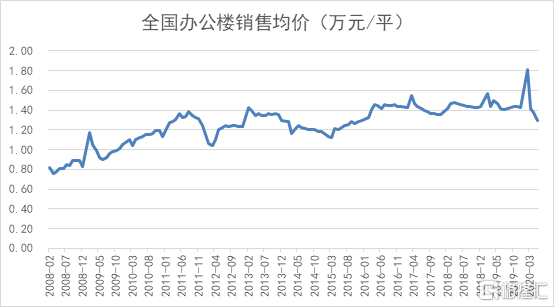

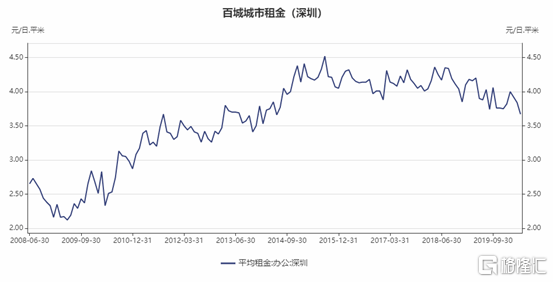

1.深圳二手房价格持续回暖;2.深圳办公物业指数;3.白石洲项目进度加速;

1.深圳二手房价格持续回暖

一手房房价方面看,根据统计局数据显示,5月份全国70个城市新建商品住宅价格指数环比涨幅为0.5%,同比涨幅为4.9%。其中环比涨幅出现了扩大,而同比涨幅出现了收窄。这表明随着复工持续,新房市场快速回暖。

二手房房价方面,根据近期深圳二手房指数显示,指数呈现回暖上升,或对公司股价由刺激作用。

2.深圳办公物业指数

而写字楼方面,从全国办公楼销售均价上看,整体保持稳定上升。结合目前大湾区发展趋势,预计2020年区域内的投资物业价值指数仍能保持稳定增长。

而深圳办公楼的租金同样一直保持平稳。虽然租金受到疫情影响出现轻微下降,但是预计未来随着复工会重新上升。

3. 白石洲项目进度加速

白石洲城市更新项目被深圳业界称为“城市更新航母”,项目地处深圳核心城区,紧邻深南大道,并毗邻科技园及华侨城片区,优越的地理条件及庞大的规模使其成为了最受市场关注的优质城市更新项目,同时也是被寄予了极高综合社会效益期望的旧改片区。据了解,城市更新项目计划分三期滚动开发,这一项目未来仍将持续注入公司,这部分价值仍未被市场充分反映。

二.市场关注度快速提升,梳理各机构的评级与预测

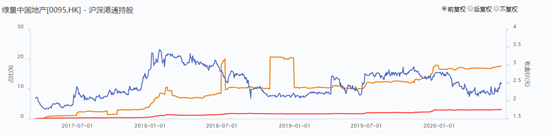

一家公司在资本市场的关注度决定了公司价值发现。而市场对公司关注度最为直观的衡量标准有两个方面:1.资金关注度及成交活跃程度;2.机构对公司评级的覆盖及预测数量及频率。

从资金关注度上看,公司在2017年进入港股通以来,南下资金对公司股份持股比例持续上升,但是在2020年以来得以加速。截至2020年6月8日,南下资金对公司股份持股占总股本比例上升3.09%,占流通股份比例达到17.7%。

而成交活跃程度方面,至2019年绿景中国对外披露白石洲城市更新项目后,公司成交活跃程度显著提升,这也表明市场开始越发关注公司的项目进展以及本身的投资价值。

而市场机构对公司的报告覆盖及评级方面,截至目前,一共有9家机构覆盖并对公司进行评级,其中进入2020年以来,覆盖绿景中国且看好公司发展的机构数量快速提升。

2020年以来,已有四家家机构发布对绿景中国的评级报告,机构分别为:安信国际、中投证券、AMTD及星展银行。其中评级对公司都较为正面,其中星展银行、中投证券及中泰国际都给与公司买入评级。

而目标价方面,各个机构给出的目标价都远高于目前公司的股价。

根据三家机构对公司业绩预测进行分析,机构一致性评估公司2020年预期利润为12.4亿元,2021年预期利润为14.1亿元,对应目前股价的PE估值分别为8.4倍和7.3倍。

而从三家机构报告中可总结,机构对公司业绩预测及估值较为保守,主要原因在于,机构及市场预计公司大型旧改项目销售释放期或集中在2022年后,而这部分利润及价值仍未充分反应在公司估值之中。

小结:

绿景中国这一标的在港股内房板块一直具有独特优势,是城市更新领域的“先锋”。绿景中国成立于1995年,成立至今一直扎根于粤港澳大湾区,所开发项目有90%以上位于粤港澳大湾区核心城市,且近80%为城市更新项目。

简单总结,公司的长期优势有:

1.品牌与团队经验,与传统开发业务不同,城市更新对品牌和团队经验门槛较高,具备更高的壁垒;

2.城市更新领域具备周期长,项目前期不确定性高,核心地区项目竞争激烈等风险。绿景中国大股东在大湾区具备稳定获取项目的优势,同时通过独创大股东前期孵化、后期注资的模式规避项目风险对公司的影响。

与此同时,这一项目获取模式决定了公司招拍挂投资压力较小。因此,债务再融资的周期和空间远超同行。面临债务偿还及置换压力较低,经营目标更立足于长远;

3.公司坚持“住宅+商业”双轮模式,在粤港澳大湾区持有大量优质的物业。公司项目和持有的物业集中在深圳、珠海等极具优势的区域,而低成本能为公司带来十分客观的利润空间。其中,公司2019年整体毛利率达到64.2%,远超目前行业20-30%的水平,此外商业板块公司的毛利率能够达到89%,这在行业是稀缺的。

此外,这地区城市更新市场受政策推动,在未来10-20年呈现爆发的态势,能够进一步巩固高盈利带来的壁垒。

4.与华为、中国联通、景悦科技等达成战略合作,发力智慧城市。可落地的科技创新,有望形成新标杆产品,推动行业产品替代。新的模式也可能突破传统开发业务的商业模式。

正是由于上述护城河,一直以来绿景中国在市场获得的估值一直拥有溢价。截至2020年6月11日,公司PE(TTM)为6.1 x,目前行业估值中枢为4-5x。

总体而言,绿景中国在城市更新领域具备较高的护城河,这决定公司长远的投资价值。而近期,白石洲的项目正持续推进,刺激越来越多投资者及机构关注到公司。对比目前市值,随着公司未来业绩释放,公司价值也将快速释放。对于公司的潜在价值,市场没有充分反映。