近期,三六零安全科技股份有限公司(以下简称“三六零”)拟斥资12.8亿元收购金城银行30%股权,进而成为金城银行第一大股东。

让业内轰动的不局限于三六零收购金城银行股权事件本身,而是民营银行股东再迎互联网巨头。

自2014年首批5家民营银行获批筹建后,截至目前,已有19家民营银行开业运营。当前,民营银行股东中不乏互联网巨头,例如腾讯、阿里、苏宁、小米等均有入股的民营银行。实际上,互联网巨头接连的加入不仅是看上了民营银行稀有的金融牌照,更是盯上了民营银行异军突起的潜力。

成立之初,民营银行由于“一行一店”等限制并不被看好,但成立至今逾五载,民营银行的发展速度却让不少人瞠目结舌。

本期“数据新闻”聚焦民营银行,对16家已披露2019年年报的民营银行进行梳理,发现在资产规模方面,不乏有民营银行赶超A股上市银行,更有大批民营银行的挣钱能力赶超传统中小银行。

民营银行核心指标比拼 “互联网系”霸榜

除了迎来新股东三六零的金城银行,在我们统计的16家民营银行中,还有6家银行主要股东具有互联网背景:微众银行(腾讯)、网商银行(蚂蚁金服)、苏宁银行(苏宁易购)、新网银行(小米)、亿联银行(美团)、中关村银行(用友网络科技),接近全部样本的一半。

互联网巨头为何钟情民营银行?

除了已经被无数次分析过的“银行牌照优势”“业务闭环”“场景开拓”等等,最说明问题的其实是数据。

在我们统计的16家民营银行主要经营指标中,资产、营收、净利润的规模和增速,具备互联网股东背景的银行在其中的5项指标处于“霸榜”状态,仅华通银行在资产增速上位居第一,打破了“垄断”。

从资产规模和净利润来看,互联网背景的银行更是垄断了前三。

整体而言,在资产规模方面,与传统银行相比,没有网点的民营银行在资产规模方面无法与传统银行相抗衡,但这16家民营银行中不乏有借助于背后核心股东的超高流量资源禀赋,资产规模获得迅速扩张。

总体来看,在已公布2019年年报的这16家民营银行中,微众银行、网商银行处在“头部”,在同业之中的竞争优势十分明显,资产规模已达到千亿级别,在整个民营银行资产规模中排名第一、第二,苏宁银行则以639.01亿元位居第三。

分批次看,截至2019年年末,第一批成立的民营银行中,微众银行资产规模高达2912.36亿元,同比增长32.36%;网商银行在2019年取得了重大突破,其资产规模也达到了千亿级别,为1395.52亿元,同比增长45.57%。

众邦银行和富民银行资产规模分别为418.77亿元和418.55亿元,同比增长42.9%、13.06%。新网银行作为全国第三家同时也是中西部首家互联网银行,在2019年年末资产规模达到441.53亿元,同比增长22.11%。华通银行是第二批成立的民营银行中资产规模最少的一家,仅106.8亿元,但是资产规模同比增速最高的一家,达到152.12%。

截至2019年年末,在第三批成立的民营银行中,苏宁银行资产规模达639.01亿元,在整个民营银行资产规模排名中位居第三,同时资产规模扩张迅速,同比增长达到97.14%。

亿联银行、蓝海银行的资产规模超过了300亿元大关,分别为313.21亿元、303.57亿元,同比增长133.11%和61.21%。

此外,振兴银行、客商银行、中关村银行三家民营银行资产规模低于200亿元,分别为262.25亿元、166.64亿元和174.67亿元,同比增长49.78%、31.45%和32.78%。

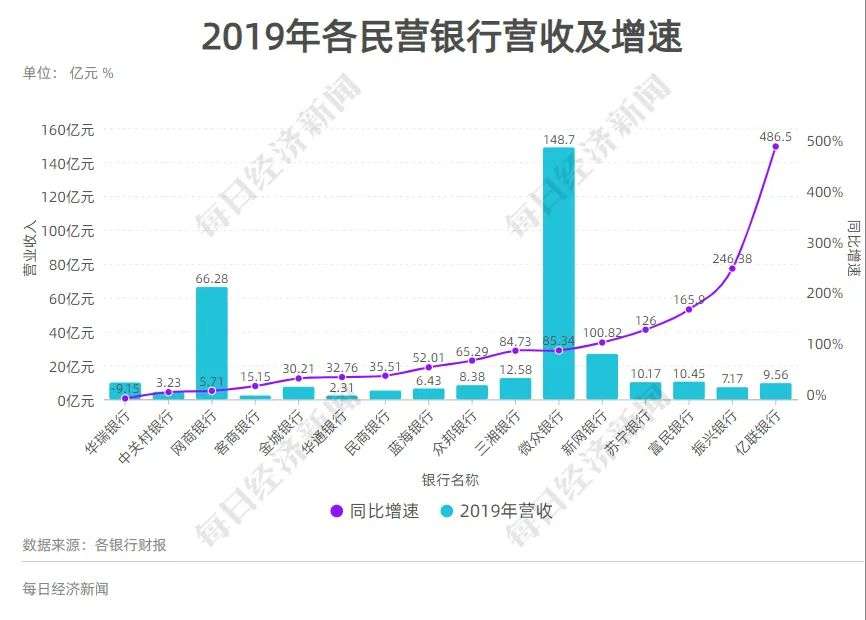

营业收入:一家迈入“百亿级” 亿联银行同比增速高达486.5%

在营业收入方面,从已公布2019年财报的16家民营银行数据来看,较上年同期相比,整体上均实现了增长。

2019年营业收入超过10亿元的民营银行有6家,分别为微众银行148.7亿元、网商银行66.28亿元、新网银行26.81亿元、三湘银行12.58亿元、富民银行10.45亿元、苏宁银行10.17亿元,微众银行也是唯一一家营收迈入“百亿级”的民营银行。

此外,16家民营银行的营业收入均达到“亿级”,营收最高的微众银行是营收最低的客商银行的65倍。

记者注意到,有1家民营银行的营业收入出现下滑,即首批五家民营银行之一的华瑞银行,该行2019年营业收入为9.93亿元,对比2018年的10.93亿元,下降了9.15%。

净利润:微众银行与网商银行差距拉大网商银行增速反超

在净利润方面,从已公布财报的16家民营银行数据来看,在2019年度均实现了盈利。其中,排在前三甲的民营银行净利润均达到了“十亿级”规模,微众银行以39.5亿元排名第一,网商银行、新网银行净利润分别为12.56亿元、11.33亿元,排名第二、第三。

记者注意到,“同届生”微众银行与网商银行之间的差距拉大。2019年,净利润排名第一的微众银行与排名第二的网商银行之间的差距为26.94亿元;2018年,这两家银行净利润差距为18.06亿元。不过,网商银行在净利润增速方面排在微众银行前面。

从净利润同比增速来看,净利润增长最快的民营银行是苏宁银行,该行2019年的净利润增速高达2032.60%;虽然苏宁银行2019年净利润同比增速快,但是其净利润排在16家民营银行的下游位置,2019年仅为0.76亿元。

此外,记者注意到,净利润增速超过100%的有6家,分别为苏宁银行2032.60%、振兴银行476.92%、富民银行313.21%、新网银行207.88%、三湘银行108.5%、众邦银行108%。

值得一提的是,华通银行2019年净利润仅为0.02亿元,排在16家民营银行末位,2018年其净利润为负。

有2家民营银行的净利润呈现负增长,一家是华瑞银行,该行2019年营业收入与净利润“双降”,净利润由2018年的3.27亿元降至2019年的2.68亿元,同比下滑18.04%;该行2019年营业收入为9.93亿元,对比2018年的10.93亿元,下降9.15%。另一家是中关村银行,净利润由2018年的0.9亿元降至2019年的0.5亿元,同比下降44.44%。

薪酬:9家民营银行整体人均薪酬68.9万元 赶超上市银行

民营银行在员工数量上远不及传统银行动辄成千上万的员工数量,然而与国有大行的减员形成鲜明对比,大部分民营银行员工人数稳步增加。从可获得对比数据的9家民营银行情况看,除华瑞银行2019年减少15人外,其余8家民营银行员工人数稳中有升。

在人员薪酬支出方面,民营银行相比大多数传统银行可谓是“小巫见大巫”。虽然9家民营银行的2019年薪酬支出加起来甚至还赶不上一家城商行的全年薪酬支出,但落到精简的员工的头上,民营银行在人力成本支出上颇为“大方”,更有两家银行平均薪酬接近百万。

记者统计梳理了9家民营银行(部分银行数据不全)2019年薪酬和员工数据。

为了一探究竟,记者以“全年薪酬支出=(期末应付职工薪酬-期初应付职工薪酬)+支付给职工以及为职工支付的现金”“人均薪酬支出=全年薪酬支出/年末员工人数”作为统计口径,根据各家民营银行年报中披露的财务报表数据,计算出了这些民营银行2019年的薪酬支出情况。从企业会计角度来看,这一计算方式可以大致反映出企业当期的人力成本情况。

数据显示,这9家民营银行去年薪酬支出合计约24.64亿元。而9家民营银行的2019年薪酬支出加起来甚至还赶不上一家城商行的全年薪酬支出。

从人均薪酬支出来看,上述9家民营银行的人均薪酬支出各有差异。其中有5家民营银行去年人均薪酬支出在50万元以上。

进一步看,在这5家“高薪”民营银行中,人均薪酬支出在50万~70万元之间的有2家,人均薪酬支出在70万元以上的有3家。其中最高的网商银行人均薪酬支出甚至超过90万元,高达97.8万。而新网银行紧随其后,人均薪酬支出高达96.1万元。

值得一提的是,2019年人均薪酬支出来看,6家民营银行呈现正增长,其中振兴银行人均薪酬支出增速高达90.47%,一举从2018年38.5万元的人均薪酬支出飞跃至去年的73.3万元。据了解,2019年振兴银行引进较多高素质科技人才,人均薪酬有较大提升。

与振兴银行相反,2019年亿联银行的人均薪酬支出却出现缩减,从2018年67.9万元的人均薪酬支出减少至48.6万元。

计算发现,2019年9家民营银行平均人均薪酬支出为68.9万元,相比2018年增加15.4万元,同比增长28.74%。而68.9万元的人均薪酬支出相比A股上市银行,也可以用“高薪”形容。

存款规模:爆发式增长 5家银行存款增速超100%

由于“一行一店”的限制,民营银行成立之初并不被业内看好,其中最重要的一个原因就是民营银行在没有传统银行密集网点分布的条件下吸储受到限制。

不少民营银行在2018年、2019年选择了激进的做法来突破吸储短板—智能存款。在激进的打法下,不少民营银行的存款实现了高速增长。

记者将16家银行按照三个成立批次分别统计了其2019年年报数据,梳理出各大银行存款规模和增速。

通过梳理发现,在2019年16家民营银行其中不乏银行存款规模爆发式增长,增速突破100%不在少数,更有甚者增速接近400%。

作为监管批准的第一批筹备的民营银行,微众银行、网商银行、华瑞银行、金城银行和民商银行开业时间相对较长。

具体来看,截至2019年年末,微众银行吸收存款为2371.63亿元,远高于第二名网商银行788.58亿元,也是16家民营银行中唯一一家存款突破2000亿元的银行。

而除开微众银行和网商银行两家银行外,其余三家银行存款均未突破300亿元。截至2019年年末,华瑞银行、金城银行和民商银行存款分别为242.94亿元、235.79亿元、87.95亿元。

5家民营银行存款增速方面,金城银行突破90%,在5家银行中排名第一,存款规模高速增长。2019年金城银行、网商银行、微众银行、民商银行存款增速分别为92.12%、83.48%、53.22%、27.30%。而存款规模排名第三的华瑞银行2019年存款增速垫底,仅为12.51%。

2016年年末,监管批准了6家民营银行的筹备,分别是富民银行、新网银行、三湘银行、新安银行、华通银行、众邦银行。去掉官网未披露年报的新安银行,记者对第二批次中的5家民营银行2019年存款数据进行梳理。

具体来看,截至2019年年末,三湘银行、众邦银行两家银行存款突破300亿,分别为369.37亿元和301.25亿元。富民银行和新网银行两家银行存款均在200亿元以上,其中新网银行首次突破200亿元,富民银行和新网银行两家银行存款规模分别为289.63亿元、267.24亿元。

上述四家银行存款规模均在200亿元以上,反观华通银行的存款规模则小很多,截至2019年年末,华通银行存款为70.77亿元。

上述5家银行2019年存款增速来看,华通银行2019年存款增速排名第一,在16家民营银行也以392.83%的存款增速排名第一。

2019年三湘银行、新网银行、众邦银行和富民银行存款增速分别为146.53%、95.95%、57.31%和41.68%。

除去上述10家第一批次和第二批的民营银行外,记者将剩余6家民营银行统一梳理,分别是蓝海银行、中关村银行、客商银行、振兴银行、苏宁银行和亿联银行。

截至2019年年末,苏宁银行的存款规模一举突破400亿元,甚至赶超不少第一批次开业的民营银行。数据显示,2019年年末,苏宁银行存款为436.87亿元,亿联银行、蓝海银行、振兴银行均突破200亿元,分别为250.58亿元、225.43亿元、210.61亿元。随后是客商银行和中关村银行,截至2019年年末,两家存款分别为106.63亿元和106.03亿元。

存款同比增速最快的则为亿联银行,2019年亿联银行存款增速以189.49%在6家银行排名第一,苏宁银行和蓝海银行2019年存款增速分别为123.14%和107.10%。

2019年,振兴银行、中关村银行、客商银行存款增速分别为72.43%、71.93%、44%。

贷款规模:微众银行余额遥遥领先 亿联银行增速近300%

在贷款方面,记者将16家民营银行银行分为三个批次分别统计了2019年年报,梳理出各民营银行贷款规模和增速。

与存款类似,微众银行的贷款数据以绝对的优势在16家民营银行中遥遥领先,网商银行虽不及微众银行,但在16家民营银行中稳居第二。截至2019年年末,微众银行、网商银行贷款分别为1586.43亿元和700.3亿元。

从增速来看,民商银行、网商银行和金城银行则略高一筹,分别为47.03%、46.85%、45.73%。

第二批次的民营银行中,大部分民营银行贷款规模较为接近。具体来看,2019年新网银行贷款规模首次突破300亿元关口,在5家民营银行中位列第一;富民银行和三湘银行位列第二和第三,均突破200亿元。截至2019年年末,新网银行、富民银行和三湘银行贷款分别为 323.88亿元、279.55亿元、217.12亿元。

从2019年贷款同比增速上看,新网银行贷款以29.45%的增速在5家民营银行中排名第五,富民银行和三湘银行贷款增速分别为98.93%和67.08%。华通银行贷款增速为201.06%排名第一,众邦银行116.69%排名第二。

作为第三批次的民营银行,苏宁银行贷款规模表现也十分突出。截至2019年年末,苏宁银行、亿联银行、蓝海银行和振兴银行的贷款规模分别为297.41亿元、197.33亿元、152.95亿元和151.38亿元。

有趣的是,2019年存款高速增长的亿联银行贷款增速依旧高速,2019年亿联银行贷款增速在16家银行中排名第一,贷款增速为282.42%,苏宁银行和振兴银行均超过100%,分别为174.57%和129.16%。

资产质量:16家民营银行不良率均在1.5%以内 2家连续两年为0

整体来看,这16家民营银行的不良率均控制在1.5%以内,其中有6家民营银行的不良率超过1%,分别为网商银行1.3%、微众银行1.24%、亿联银行1.21%、振兴银行1.15%、金城银行1.12%、华瑞银行1.03%。

在16家民营银行之中,有两家民营银行的不良率连续两年为0,即中关村银行和客商银行,两家银行的成立时间都比较短,均为2017年。而不良率最高的银行是网商银行,达到1.3%。

此外,众邦银行、蓝海银行、富民银行、华通银行、民商银行的不良率均控制在0.5%以内。

拨备覆盖率:倾向于保守稳健发展温州民商银行高达8653.5%

在拨备覆盖率方面,共有12家民营银行披露了该数据,从整体数据来看,这几家民营银行倾向于保守稳健发展。

其中,拨备覆盖率最高的是温州民商银行,高达8653.5%。此外,有6家超过了300%,分别为重庆富民银行538.69%、新网银行525.24%、蓝海银行517.33%、众邦银行511.5%、微众银行444.31%和三湘银行367.29%。

拨备覆盖率排在最末位的三家银行为金城银行、振兴银行、亿联银行,分别为152.37%、157.16%、210.9%。

资本充足率方面,16家民营银行的资本充足率均超过10.5%。其中,3家银行的资本充足率均超过30%,分别为客商银行33.7%、中关村银行31.75%、华通银行30.69%,这三家银行均为第三批民营银行,成立时间同为2017年。

排在后三位的分别为众邦银行、亿联银行、三湘银行,资本充足率分别为10.53%、11.07%、11.28%。

在持牌经营导向下,互联网巨头谋求金融牌照已成主流,银行牌照当属其中的香饽饽,而在互联网巨头佬纷纷杀入民营银行时,我们也不禁想知道:民营银行究竟有多“香”?

19家已开业的民营银行大部分均交出了2019年的“成绩单”,我们梳理了16家民营银行2019年的年报,并且有针对性的对核心指标进行了分析。有意思的是,原本并不被看好的民营银行,却交出了一份份令人满意的答卷。作为民营银行主要服务对象的“长尾客户”,存在共性又有不同之处,这也决定着民营银行无法走与商业银行同样的步子,错位竞争才能夺得自己的阵地。

我们想知道民营银行真实的营业状况,因此统计了资产规模、营业收入、净利润等指标。此外,将“长尾客户”作为主要服务对象,是否会对民营银行的不良造成压力?从结果来看,民营银行的不良率保持在一个较低的水平。而民营银行的存款规模更是呈现爆发式增长,良好的发展态势,或许是互联网巨头频繁入股民营银行最重要的原因。

有趣的是,在统计各家民营银行员工酬薪时,我们发现民营银行酬薪已经赶超上市银行,其中有5家人均薪酬超50万元。在银行年报中未详尽披露员工薪酬具体信息,所以记者在统计各家银行员工薪酬时,选用的指标为(期末应付职工薪酬-期初应付职工薪酬)+支付给员工以及为员工支付的现金,包括员工人数在内的所有数据口径均为并表前数据。

在民营银行各项指标均表现优良时,是否会让传统商业银行感到压力?是否会有更多的互联网巨头杀入这个市场?我们拭目以待。