编者按:企业从未像今天这样被关注,也从未像今天这样成为社会的中流砥柱。而当下,商业模式从未如此错综复杂,也从未如此孕育生机。

新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

【价值分析】

出栏量快速增长,营收持续攀升。2014~2019年,牧原股份的营收六年复合增速为46.5%,这主要源于其生猪销量的增加。2019年,其销售生猪1025.33万头,是六年前的7.8倍。

业绩随猪价起伏不定。上市以来,牧原股份的扣非归母净利润年增速在-82.2%至1186.6%之间徘徊。今年一季度,其实现扣非归母净利润41.89亿元,而去年同期亏损5.6亿元。

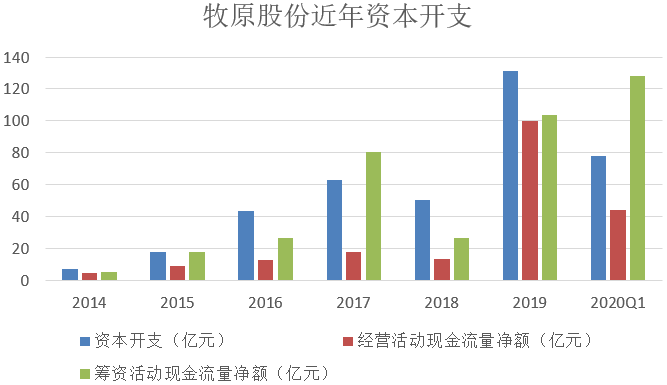

自繁自养模式助力逆周期扩张,融资活动保驾护航。在2017~2018年的猪价下行区间,牧原股份的生猪销量复合增速达到了88%。近六年,其资本开支累计达313.4亿元。在经营活动现金流净额较小的2014~2018年,融资活动为大量的资本开支提供了资金保障。

猪价景气年份毛利率排名靠前。在猪价上行区间,牧原股份销售了更多毛利率较高的仔猪。由于不用支付“公司+农户“模式下的委托养殖费用,并且在饲料、人工成本上占据优势,其生猪完全成本相对较低。

固定资产折旧成本较高,多元化抗周期能力不足。在猪价大跌的2018年,牧原股份仍然需要计提12.18亿元的固定资产折旧。其当年销售毛利率、净利率分别仅为9.83%、3.94%,且无法利用盈利水平较好的养鸡等业务对冲风险。

采用轮回二元育种体系,受非洲猪瘟冲击较小。受非瘟影响,部分三元育种体系的公司,被迫将三元商品猪转化为种猪。而牧原股份的二元猪具备肉、种兼用的特点,这使其既能保持生产节奏,又可以出售种猪获益。

主要营运指标、偿债指标表现较好,研发投入数据一般。行业属性决定牧原股份的应收账款极少,存货主要为目前无跌价风险的生猪。因为去年业绩大增,其各项偿债指标改善明显。不过,其研发投入的绝对值及相对值均逊于同行。

去年员工总数增加68%至5.03万人。上市以来,牧原股份的累计现金分红总额为31.14亿元。截至2019年末,其及控股股东依托养殖产业开展的“5+”扶贫模式,已带动13.98万户建档立卡贫困户逐步实现脱贫。

综合各项指标,牧原股份的整体评分为4颗星。

6月23日,据商务部监测,上周全国食用农产品市场猪肉批发价格为43.41元/公斤,比前一周上涨5.1%。这已是该数据的连续第四周上涨。

在猪价的带动作用下,牧原股份的股价“水涨船高”。截至6月24日,其股价报收75.2元,最近一周累计涨幅达7.4%;TTM市盈率更是上升至26.1倍,分别是A股另外三大猪企——温氏股份、正邦科技、新希望的3.1倍、1.8倍、1.3倍。

与此同时,牧原股份董事长、实控人秦英林的身家也得以暴增。截至6月27日,秦英林及其家族的身家为335亿美元,仅次于马化腾、黄峥和马云,在福布斯实时富豪榜中位列中国第4名、世界第29名。

整整三年前,牧原股份的TTM市盈率仅为11.6倍,与其他同行不相上下。而2017年秦英林及其家族的身家也只有20亿美元,在福布斯当年的全球富豪榜中排名第1030位。同样都以生猪为主营业务,牧原的估值为何发生了“脱胎换骨”的变化?

出栏量应该是最直观的指标。2014年,牧原股份销售生猪185.9万头,仅为彼时行业老大温氏股份的15.3%。而在今年1~5月,其生猪销量为525.8万头,比温氏股份高出了30.9%。

牧原股份的高成长性来自于哪里?又能否持续呢?

近六年生猪销量复合增速41%

与涵盖养鸡、饲料等业务的多元化养殖企业不同,牧原股份专注于养猪业务。2014年上市至今,销售生猪对其营收的贡献均超过97%。

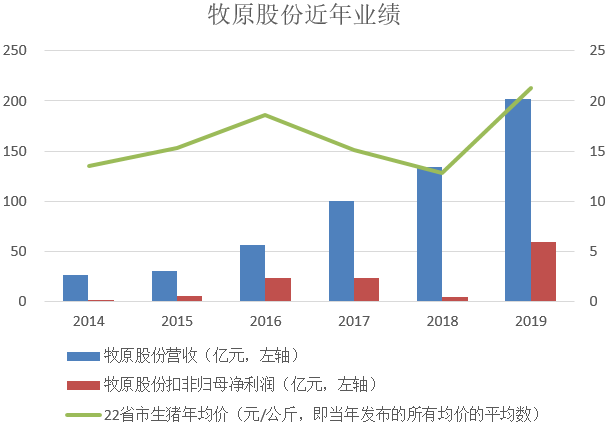

牧原股份近年业绩主要呈现两方面特征。第一是营收持续攀升,上市以来的最低年营收增速也能达到15.3%。2014~2019年,其营收由26.05亿元增长至202.21亿元,六年营收复合增速为46.5%。

第二是利润的周期性。近六年,牧原股份的扣非归母净利润随着猪肉价格的变化而起伏不定。在2014年、2017年及2018年的猪肉价格下行区间,其扣非归母净利润增速分别为-82.2%、2.9%及-80.5%。

但在猪价上行的2015年、2016年及2019年,牧原股份的扣非归母净利润增速分别为1062.4%、304.2%及1186.6%。

而牧原股份能够在一众养猪企业中脱颖而出,主要依靠的就是其快于同行的产能扩张速度,以及在猪价景气年份相对较强的盈利能力。

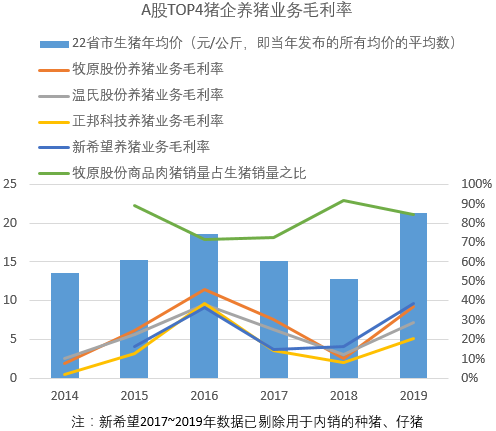

(牧原股份近年业绩 来源:公司公告、Choice)

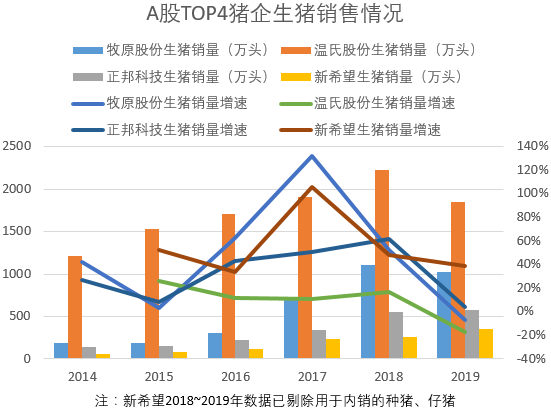

首先看产能扩张情况。2019年,A股TOP4猪企——温氏股份、牧原股份、正邦科技、新希望的生猪销量分别为1851.66万头、1025.33万头、578.4万头、354.99万头,分别是2014年销量的1.5倍、5.5倍、4倍、6.2倍(新希望忽略统计口径变化)。

近五年,温氏股份的生猪销量增速明显落后于其他同行。而经营模式的差异,是导致这一现象的重要原因。

牧原股份、温氏股份的经营模式分别为自繁自养、“公司+农户”。两种模式的主要区别,就是由公司自行承担或委托给农户承担生猪的育肥环节。正邦科技、新希望则具备这两类模式。

西部证券称,两种模式各有利弊。“公司+农户”的轻资产模式,对资金要求低,容易快速扩张,风险防范能力一般。自繁自养的重资产模式,对资金要求高,较难扩张,风险防范能力较强。

(A股TOP4猪企生猪销售情况 来源:公司公告)

农户的存在,还给“公司+农户”模式增添了更多的变量。2016年末至2018年6月末,温氏股份养猪合作农户的数量由2.22万户下降至2.07万户。温氏股份在2019年初称,这主要源于环保和当地土地政策的因素影响,还有一部分规模较小的农户主动退出或单户合并。

不过,2017~2018年的猪价下行区间,恰恰是其他头部猪企加码产能的关键阶段。牧原股份、正邦科技两年间的生猪销量复合增速分别为88%、56.4%。温氏股份的该指标为14.1%,从而错失了逆周期快速扩张的机会。

(牧原股份近年资本开支 来源:iFinD)

牧原股份通过利润再投资与融资,也为其自繁自养模式提供了资金保障。2014年~2019年,其资本开支(即购建固定资产、无形资产和其他长期资产支付的现金)由7.35亿元暴增至131.21亿元,今年一季度更是达到78.05亿元。

在此期间,牧原股份一直保持着较高的融资力度。2014年至今年一季度,其资本开支与筹资现金流净额的比值徘徊在0.6~2之间。主要依靠大手笔的融资,辅之以利润再投资,其重资产的扩张模式得到了输血。

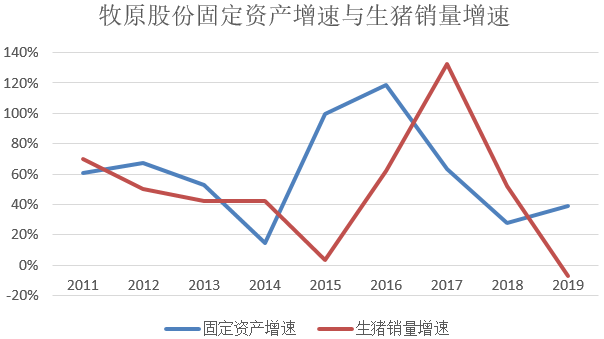

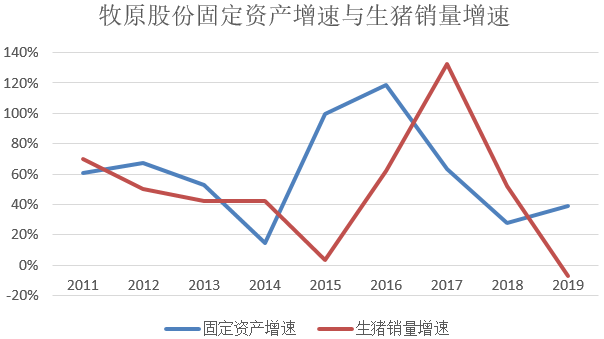

(牧原固定资产增速、生猪销量增速 来源:iFinD、公司公告)

随着牧原股份持续加大资本开支,其固定资产从2010年末的3.17亿元大幅增加至2019年末的188.64亿元。而其生猪销量增速恰恰与固定资产增速具有高度的相关性。除了非洲猪瘟肆虐的2019年外,其固定资产增加后提升的产能,基本会在一年后体现在生猪销量上。

猪价景气年份毛利率排名靠前

牧原股份近年较好的业绩,也源于其在猪价景气年份保持较强的盈利能力。

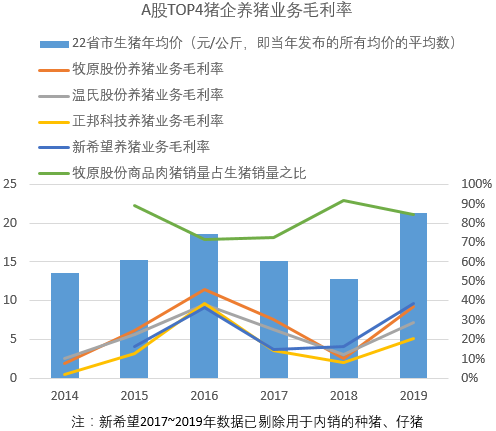

根据Choice数据库中22个省市生猪平均价估算,2015~2017年的22省市生猪年均价皆超过15元/公斤,在此期间牧原股份养猪业务的毛利率在A股TOP4猪企中领跑。

2019年22省市生猪年均价约为21.29元/公斤,当年牧原股份养猪业务毛利率为37.05%,略低于新希望(38.53%)排名第二。

牧原股份较高的毛利率,部分来自于其在猪价景气年份较高的仔猪销量占比。仔猪为出售给其他企业或养殖户进行育肥的小猪,其毛利率远高于商品肉猪。在猪价景气年份,仔猪有旺盛的市场需求。

2015~2017年及2019年,牧原股份的仔猪销量占比在10.6%~26.8%之间,商品肉猪销量占比相应下降。而温氏只销售商品肉猪,正邦外销仔猪占比较小,仅新希望销售较高比例的仔猪。这部分解释了牧原为何毛利率高于同行。

(A股TOP4猪企养猪业务毛利率 来源:Choice、公司公告)

相对较低的生猪完全成本,则被多家券商视为牧原股份盈利能力较强的另一原因。

牧原股份在今年3月称,其2019年生猪完全成本约为13.5~14元/公斤。据Choice、iFinD数据库,在温氏股份2019年年报发布后,有东方证券等6家券商估算了其当年的生猪完全成本,数值在14.6~15.5元/公斤之间。

开源证券称,牧原股份的成本优势源自饲料、人工、自繁自养模式。其中,自繁自养模式,可以为其节省“公司+农户”模式下必须支付的委托养殖费用。与此同时,其也要承担重资产模式下更高的折旧、高养殖密度下更多的疫苗兽药投入。

但在2018年猪价低迷时,牧原股份的盈利能力明显下滑。其当年的养猪业务毛利率为9.83%,低于新希望(16.23%)、温氏股份(12.32%)。

由于2018年鸡价回暖,温氏股份当年合并养鸡等业务后的销售毛利率上升至16.85%,销售净利率为7.44%。而牧原股份当年的销售净利率仅为3.94%,这凸显了单一养殖业务公司在猪价下行区间中较弱的风险对冲能力。

不过,受猪周期叠加非洲猪瘟影响,本轮的猪价上行尚未结束,目前牧原股份面临的利好仍多于利空。

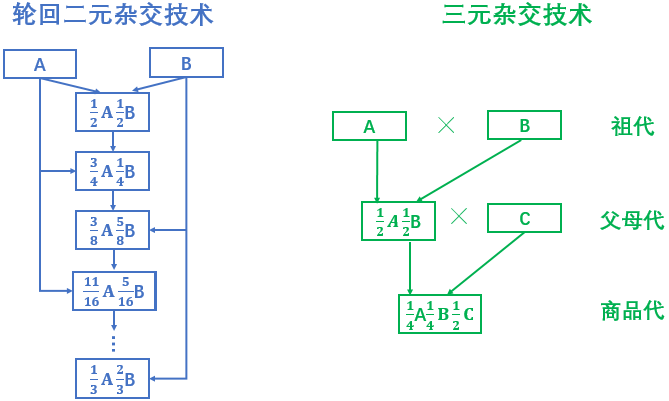

与“公司+农户”模式相比,牧原股份的自繁自养模式拥有较好的防疫条件。此外,其独有的轮回二元杂交技术也在这一时期显露出优势。

轮回二元杂交,即用两个种群轮流作为父本杂交,杂交用的母本种群均用杂种母畜,每代产生的杂种除继续杂交外,其余杂种全部作商品。目前国内普遍采用的技术为三元杂交,即用两个种群杂交,所生杂种母畜再与第三个种群杂交,所生二代杂种用作商品。

(轮回二元杂交技术、三元杂交技术 来源:《家畜育种学》)

平安证券认为,两种杂交技术均有优缺点。但非洲猪瘟造成三元杂交体系下祖代、父母代严重的产能去化,大多数采用三元杂交繁育体系的公司被迫在2019年下半年采取“三元肥转母”的方式补充产能。然而,三元杂交的商品代并不适宜作为种猪。

牧原股份则在今年2月表示,轮回二元育种体系具备肉、种兼用的特点,可以直接留种作为种猪使用,在现在母猪极度缺乏的形式下,为其快速发展奠定种猪基础。其通过轮回二元母猪的留种既可以满足自身快速发展的种猪需求,又可以为市场提供优质种猪。

(A股TOP4猪企生产性生物资产环比增速 来源:iFinD)

生产性生物资产包含种猪、种禽、奶牛等,该会计科目近年的变化印证了牧原股份在种猪领域的优势。受非洲猪瘟影响,A股TOP4猪企的生产性生物资产在2018年9月末出现环比下降或环比增幅放缓,在2019年3月末更是出现全部环比减少的情况。

由于种猪存栏增加,2019年6月末及2019年9月末,牧原股份的生产性生物资产环比增速分别上升至31.9%及60.5%,较温氏股份率先实现了复苏。同一时期,正邦科技、新希望的生产性生物资产也在大幅增加。

到了2019年末,牧原股份的生产性生物资产环比增速为35.2%,仍处于较高的位置,已远落后于正邦科技、新希望。但在后者大幅增加的生产性生物资产中,外购的种猪占有相对较高的比例。

一组可供对比的数据为,截至2019年末,牧原股份、正邦科技养猪业务、新希望的外购生产性生物资产金额占当年生产性生物资产总增加金额的比重分别0.01%、53.8%、36.9%。而在2018年末,该指标分别为0.07%、4.4%、24.6%。

2019年计提固定资产折旧16亿元

由于采用自繁自养的模式,牧原股份对硬件设施的性能提升颇为看重。截至2019年末,其设计出的猪舍及相关养殖设备等共获得百余项各类型专利。此外,其还在生猪育种、饲料加工等方面进行了长期的研发投入。

2019年,牧原股份的研发投入金额为1.12亿元,研发投入金额营收占比为0.6%;截至2019年末,研发人数为786人,占员工总数的比重为1.6%。尽管其当年的研发投入金额、研发人数分别同比增长22.3%、17.5%,但四项研发数据与同行相比仍有一定的差距。

(A股TOP4猪企研发投入情况 来源:iFinD)

营运能力方面,由于国内企业生猪销售基本采用“钱货两清”模式,应收账款期末一般不存在余额。2018年末及2019年末,牧原股份的应收账款分别为0元及1571.97万元,坏账对资产质量的影响极小。

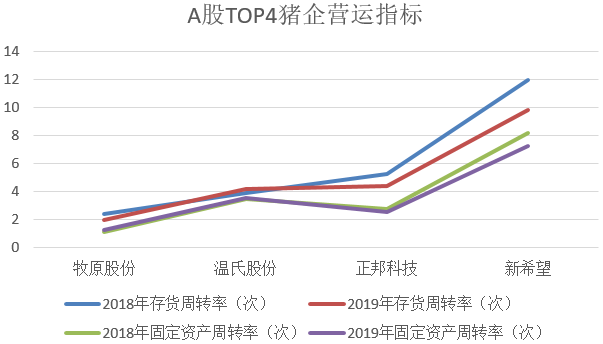

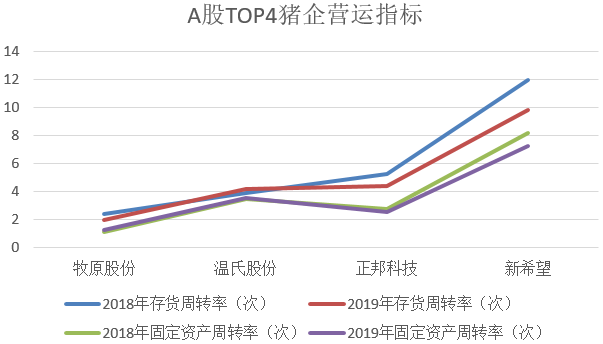

2018年末及2019年末,牧原股份的存货周转率分别为2.4次及2次,在可比公司中处于较低水平。不过,同期牧原均未计提存货跌价准备,其消耗性生物资产占存货的比重分别为75.7%及71.4%。

考虑到牧原股份的消耗性生物资产主要为生猪,以目前的猪价判断,其存货并无太大风险。

在重资产模式下,牧原股份资产中更需要关注的是非流动资产。2018年及2019年,其固定资产周转率分别为1.1次及1.2次,在同行中处于极低水平。截至2019年末,其固定资产及在建工程余额为274.63亿元,超越温氏股份在A股TOP4猪企中排名第一。

2018年及2019年,牧原股份分别计提固定资产折旧12.18亿元及16.11亿元,分别占其当年净利润的230.7%及25.4%。由于固定资产折旧通常采用年限平均法,每年计提的折旧相对刚性。当猪价进入下行区间时,牧原的净利润将受到较大程度地侵蚀。

(A股TOP4猪企营运指标 来源:iFinD)

持续增加的固定资产及在建工程,源于牧原股份上市六年来313.4亿元的资本开支。因此,其近六年的投资现金流净额均为负值。虽然牧原的近六年的经营现金流净额均为正值,但与投资现金流净额抵销后,其2014~2017年的现金及现金等价物净增加额并不多。

在2018年猪价下行时,牧原股份的现金及现金等价物曾净减少17.76亿元。但在2019年至今年一季度的猪价上行区间内,其现金及现金等价物净增加了173.93亿元。

此外,如前文所述,牧原股份的资本开支在2019年之前更多依靠的是融资活动。近六年,其筹资现金流净额累计为260.66亿元,除了部分来自于权益类融资外,其负债水平相应也有所升高。截至2019年末,其有息负债余额约为92.72亿元。

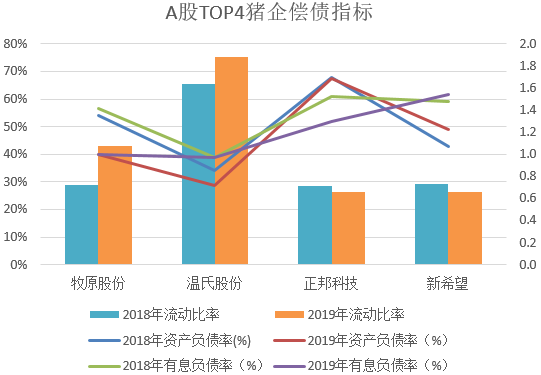

但因为去年的业绩增势迅猛,牧原股份的资产负债率、有息负债率(同花顺口径)、流动比率均由2018年末的同行中较差水平改善为2019年末的较好水平。截至今年3月末,其资产负债率为42.3%,货币资金为204.1亿元,有息负债余额约为179.43亿元。

(A股TOP4猪企偿债指标 来源:iFinD)

社会责任方面,牧原股份近六年缴纳的税金及附加、所得税费用合计为5297.57万元。其累计纳税金额较低,主要是由于国家法律规定从事牲畜、家禽的饲养所得免征企业所得税,

2014~2019年,牧原股份累计现金分红总额(含税)为31.14亿元,年度现金分红总额占归母净利润的比重在18.4%~34.5%之间。截至2019年末,其员工总数为5.03万人,比2018年增加了2.03万人;其2019年度的员工平均薪酬约为7.91万元。

截至2019年末,牧原股份及控股股东牧原集团依托养殖产业开展的“5+”扶贫模式,已推广至12省49县(区),带动13.98万户建档立卡贫困户逐步实现脱贫。牧原集团已出资近3亿元,资助贫困大学生1.72万名,奖励优秀农村教师6403人。

社会责任报告显示,2016~2019年,牧原股份的公益捐赠总额为1.67亿元。今年1月底,其捐赠1亿元,用于支持新冠肺炎疫情的防控。