据约翰斯·霍普金斯大学发布的最新数据显示,截至目前,全球新冠疫情确诊已经超过1000万例,死亡病例已经累计超过50万例。这是一组十分悲痛的数字,巨额的死亡数字背后是一条条鲜活生命的构成。

在这样的环境下,疫苗作为彻底结束疫情的唯一路径,其研发工作可谓迫在眉睫。

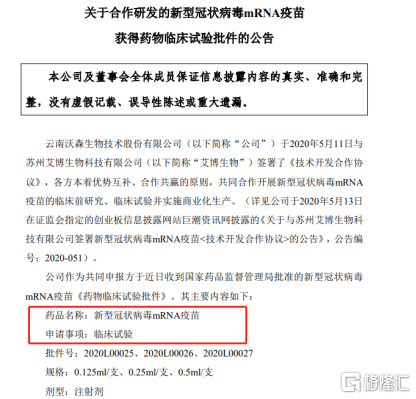

6月28日,沃森生物与艾博生物合作研发的新型冠状病毒mRNA疫苗的临床试验申报终于获得了国家药监局批准。

(图片来源:沃森生物)

这是mRNA新型冠状病毒疫苗首次在中国获批进入临床试验阶段,目前也仅有美国、德国等少数几个国家进入到该阶段。

显然,这一则消息对于像沃森而言,可谓是一重大利好。

在海外疫情蔓延的背景下,随着主题投资的“一地鸡毛”,寻找具有投资价值的成长股作为资金的避风港,在当前这个时间节点尤为必要。而像沃森生物这样在新冠疫苗取得重大进展的疫苗股,可谓相当抢手。

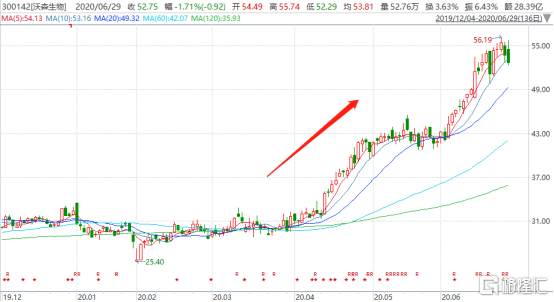

从盘面上来看,2020年2月3日以来,沃森股价累涨超86%。不过,今日其股价却有所走弱,收跌1.71%至52.75元,总市值为811亿元。

(行情来源:wind)

那么,沃森生物的价值怎么看?

1、疫苗龙头知几何?

因为专业性强,护城河高,国内的疫苗企业为数不多,数来数去,也只有华兰生物、康泰生物、沃森生物以及智飞生物这四家在行业中颇有份量。

而关于沃森生物,我们大家也都知道,其是凭借手中的13价肺炎结合疫苗和HPV疫苗这两支市场份额极广的疫苗,在行业中出圈的。

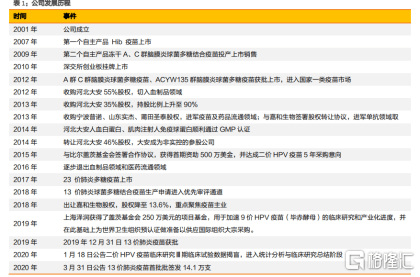

据了解,沃森生物以传统疫苗起家,为了加快外延式发展,沃森生物在2012年走上了多元化发展的道路,并进行了单抗、血液制品以及新型疫苗的并购。截至目前,该公司在新型疫苗和抗体药物两大细分领域处于行业领先地位。

(图片来源:天风证券)

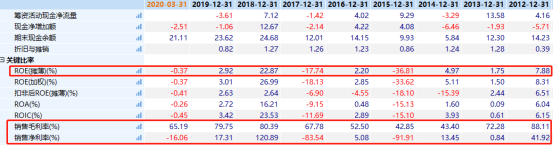

由于多元化路径的探索,使得沃森生物在过去几年来业绩表现十分不稳定。

自2012年以来,这8年来沃森生物业绩如过山车一样“兜兜转转”:净利润方面,2013年、2015年、2017年及2019年均出现大幅下滑的情况,而营收方面亦是表现波动。

(图片来源:wind)

其中,受疫情的影响,2020年一季度沃森生物营收和净利均大幅下降——实现营收1.12亿元,同比下降36.34%;归母净利润亏损0.18亿元,同比增长下降146.78%,业绩亏损主要是受新冠肺炎疫情影响,包括疫苗接种暂停、物流不畅等原因。

盈利能力,沃森生物的销售毛利率虽然常年维持在60%-90%区间,但净利率波动明显,2015年、2017年还出现负增长。另外,ROE方面,除2018年出现22.87%的净资产收益率之外,常年保持在10%以下,意味着股东的回报率还不是很高。

(图片来源:wind)

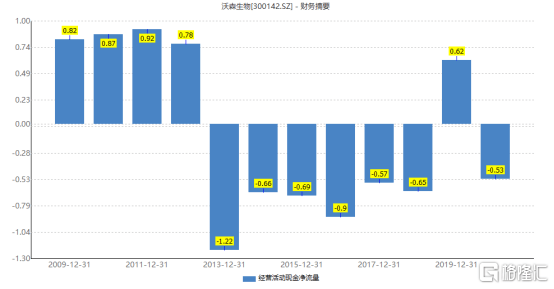

现金流方面,沃森生物近年来经营活动现金流常为负数,并且规模都极小,意味着虽然作为疫苗界龙头,但实际经营业务并对不上它的市值规模。

(数据来源:wind)

从财务数据来看,该公司经营活动现金流较差主要是应收账款大幅增加所致。据相关数据显示,2013年至今,该公司的应收账款常年维持在4亿元以上,差不多占了营业收入的一半比例。同时,其存货周转率也常年维持在0.1%至0.16%这个区间,也侧面反映了该公司流动性不强的问题。

欣慰的是,该公司的资产负债率不是很高——2017年至2020年一季度,其资产负债率分别为39.46%、27.38%、19.26%、18.64%,逐年递减。

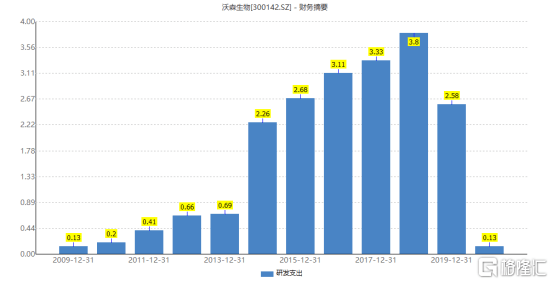

在研发投入上尚且“下血本”,2014年至2018年,其研发支出呈逐步增加的态势,占营收比例常年维持在30%-50%之间。

(数据来源:wind)

如果按照巴菲特三个重要的选股指标——毛利率、净利率以及ROE来看,沃森生物还真不是一只“优质股”。

只是由于它手握13价肺炎结合疫苗和HPV疫苗这两支疫苗的市场,并且在新冠疫苗的研发上也取得重大进展(中国首个获批进入临床试验阶段的mRNA新冠疫苗),市场才对其追捧有加吧。

2、市场容量有多大?

目前而言,沃森生物在售疫苗产品涵盖了Hib疫苗、AC结合疫苗、AC多糖疫苗、百白破疫苗、23价肺炎疫苗、EV71疫苗等产品,其中23价苗、Hib、百白破则高产单品,市场反应比较良好。

研发管线上,重磅的13价肺炎结合疫苗目前已获批;二价HPV疫苗已完成III期临床试验数据揭盲工作;九价HPV疫苗目前正在开展I期临床试验;重组EV71疫苗已获得《临床试验通知书》已进入临床研究阶段,而随着上述热门产品进入临床试验阶段,一旦成功,其带来的业绩增量是不可比拟的。

(图片来源:天风证券)

那么,13价肺炎结合疫苗、二价HPV疫苗以及重组EV71疫苗会带来多大的市场增量?

13价肺炎结合疫苗方面,迄今为止,该疫苗仅有美国辉瑞公司独家生产上市销售。13价肺炎结合疫苗是全球销售金额排名第一的重磅疫苗品种,辉瑞公司2018年该产品全球销售额58.02亿美元。全球市场亦需求巨大,供应存在较大缺口,仅GAVI市场目前年需求就达1.5亿剂,预计2025年将达2.25亿剂。

而对比辉瑞沛儿,辉瑞在国内获批的接种程序是2/4/6月龄各接种一针,12-15月再加强一针,对于超过6月龄的儿童无法进行接种。相比之下国内品种沃森,总接种人群涉及6周龄-5周岁,接种适龄人群更广,市场空间更大。

据天风证券测算,国内市场13价肺炎结合疫苗潜在销售潜力有望达到130亿元,沃森生物凭借先发有望优势,有望实现65亿元的销售峰值。因此可以预见的是,一旦其产品获批开售,这一业务未来将有望成为公司重要的业务板块和营收来源。

女性宫颈癌克星HPV疫苗方面,据了解,HPV疫苗主要针对9-25周岁女性接种,根据WHO的统计,2018年,约有311,000名妇女死于宫颈癌;这些死亡中超过85%发生在低收入和中等收入国家。

具体来看,这一疫苗仍存在巨大的接种缺口。国内在售的HPV疫苗主要是葛兰素史克(GSK)2价(希瑞适)、默沙东4价(佳达修)和9价HPV疫苗(由智飞生物代理销售),均为进口疫苗。但主要供应商默沙东2019年产能供给有限,2019年默沙东HPV疫苗批签发量预计为850万支(四价和九价合计),目前国内市场呈供不应求的状态。

故若沃森HPV疫苗能在国内顺利获批并通过WHO预认证,有望迎来更大的全球市场,由于大宗采购价格一般偏低,但稳定和可观的数量也有望使得海外销售值得期待,同时由于不用推广销售因此盈利能力也值得期待。

将上述角度对应到新冠疫苗的研发上,沃森的新型冠状病毒mRNA疫苗,又是一个无法预计的巨大增量。

而这一研发工作的进展,对于沃森而言,可谓在这偌大的疫苗市场上拿下了先发优势,而跑在前头自然好处多多。

结语

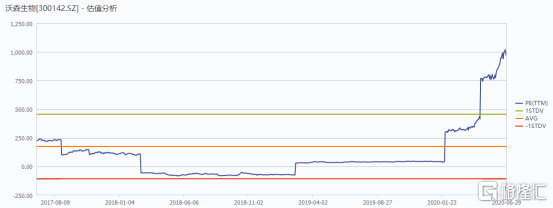

从历史估值的角度来看,沃森生物的估值已经处于近三年的历史高位,真的不算便宜,甚至可以泡沫明显。

(数据来源:wind)

而在高估值,以及业绩不稳定的因素影响之下,也难怪投资者不敢轻易再下手,甚至是利好变成趁机出货的利空。

因此,虽然长期看沃森生物所处赛道容量大、市场潜力大,其继续做龙头肯定没毛病,但短期看估值溢价总归有个度吧,这时候上车,究竟合不合适,读者各有分寸了。