继境外上市申请资料受证监会受理后,东莞农商行迅速向港交所递交了IPO资料。

6月28日,港交所公开了东莞农村商业银行递交的上市申请资料。该行IPO资料显示,招商证券、招银国际、农银国际和工银国际为其联席保荐人。

据证监会官网,东莞农商行此前提交的境外首次公开发行股份审批材料已于6月24日被证监会受理。在此一周前,该行向证监会提交境外IPO审批材料,彼时市场普遍认为,全国最大的地市级农商行或将奔赴H股谋求IPO,目前符合预期。

(图片来源:证监会官网)

IPO获当地政府支持

早在2011年11月,东莞市政府出台的《东莞市金融业发展“十二五”规划》中曾提到,将力争实现东莞银行、东莞农商行和东莞证券3家地方金融机构在完成股份制改造的基础上择机上市,而目前上述三家机构IPO均未落地。

公开资料显示,始建于1952年的东莞农商行是一家具有独立法人资格的总行级地方性股份制商业银行,其前身是东莞市农村信用合作联社,2004年统一法人体制改革,2009年12月完成股份制改制。目前,该行注册资本为人民币57.40亿元。

公开资料显示,截至2019年12月底,东莞农商银行集团资产总额达4612.09亿元,目前其下设507个营业机构,下辖39个一级分支机构,182个二级支行和285个分理处,共506个营业网点。

据中国银行业协会2020年发布的《中国银行业100强榜单》,截至2018年12月31日,按总资产、核心一级资本净额等指标统计,东莞农商行是全国最大的地级市农村商业银行。

今年6月22日,评级公司中诚信国际出具《2020年东莞农村商业银行股份有限公司跟踪评级报告》显示,经审定,维持东莞农商行主体信用等级为AAA,评级展望为稳定。

该评级报告还提到,截至2019年末,东莞农商银行作为东莞市资产规模最大的地方法人金融机构,东莞农商行存贷款市场份额分别为20.27%和19.38%,均位居东莞市银行金融机构首位,在当地金融体系中具有重要的地位。

据了解,东莞农商银行在改制时得到了东莞市政府在不良资产处置和股权结构调整等方面的积极协调与支持。中诚信国际认为,东莞市政府具有较强的意愿和能力在有需要时对东莞农商银行给予支持。

不良率稳步下降

作为国内最大的地级市农村商业银行,东莞农商行2019年业绩稳步发展。据该行2019年年报,截至去年末,东莞农商行实现营业总收入118.08亿元,较上年同期增长21.99%;归母净利润49.36亿元,同比增加8.65%。

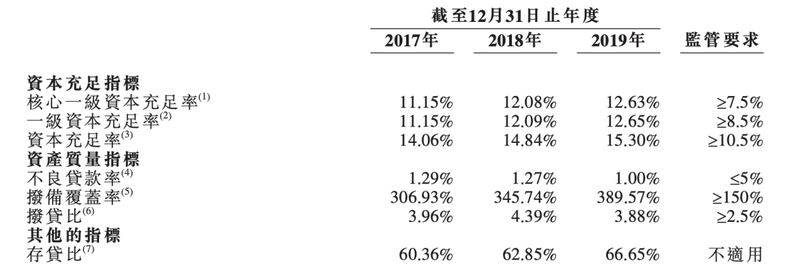

资产质量方面。近三年来该行不良贷款率实现了稳步下降。截至2019年末,东莞农商行不良贷款率为1.00%,较上年年初下降0.27个百分点。

(资料来源:东莞农商行港股IPO申请资料)

值得一提的是,东莞农商行股权结构较为分散。东莞农商行IPO资料显示,该行有83家法人股东及57,512名自然人股东,分别合共持有该行约23.72%及76.28%的股份,其中只有粤丰投资持有该行5%以上已发行股份。除粤丰投资外,概无股东持有该行5%以上股份。

据该行2019年年报,东莞农商行前五位股东均为当地企业,第一大股东为广东粤丰投资公司,其持股比例为5.21%;第二大股东为东莞市康华投资集团,持股占比2.61%;东莞市南方粮油有限公司为该行第三达股东,持股比例为1.74%;东莞市惠美装饰工程有限公司和东莞市海达实业有限公司分别为该行第四、五大股东,持股比例分别为1.44%和1.22%。

此外,东莞农商行在招股书中也提及,该行业务和营运主要集中于东莞。截至2017年、2018年及2019年年底,该行分别有95.7%、94.7%及82.1%的贷款及97.4%、98.8%及99.1%的存款源自东莞。

因而,东莞农商行持续增长很大程度上依赖东莞及广东省经济。在客户分布及地理覆盖上,其面临信贷集中于东莞及广东省所带来的风险。此外,该行于东莞市外分支机构数量相对较少,可能限制其对东莞市外客户及国有企业客户的竞争力。

据不完全统计,除东莞农商行外,目前在港股等待上市的还有威海市商业银行、渤海银行以及新疆汇和银行。而在A股排队中的19家银行里,半数以上为农村商业银行,包括上海农商银行、顺德农商银行等。