2020年6月29日,国内主流微创外科手术器械及配件(MISIA)平台之一康基医疗(9997.HK)于港交所成功挂牌上市。首日股价收报27.60港元,较发行价(13.88港元)上升约98.85%。公司此次发行2.25亿新股,募资超31亿港元,招股期间获超购逾305倍。

招股书透露,此次募资主要用于:提升产能及加强制造能力,为研发活动提供资金,投资销售及营销活动,为潜在战略投资及收购提供资金,营运资金及一般公司用途。

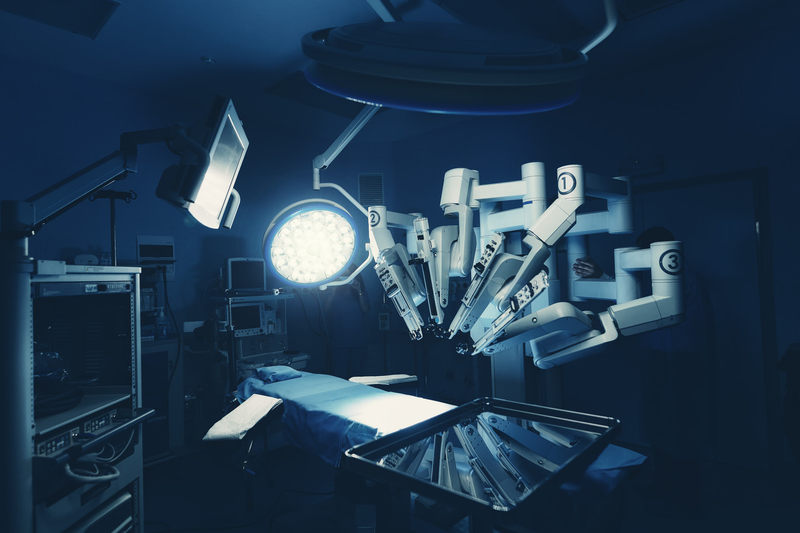

虽然身处高毛利的微创外科手术器械行业,但“刀口谋生”也带来巨大的风险,任何细微的质量问题都可能放大为巨大的安全事故,进而带来一系列责任索赔。不仅如此,在外资占主导地位的市场环境下,康基医疗去年市场份额仅占2.7%,仍然面临巨大的竞争压力,能否打破外资垄断格局将决定康基医疗未来成长空间的大小。

毛利率超80%,疫情阻断业绩上行

据招股书披露的业绩,2017年至2019年,康基医疗的业绩在走上坡路。

2017年,康基医疗实现营收2.48亿元;2018年,康基医疗营收达到3.54亿元;2019年,康基医疗营收为5.03亿元。相应的,年内利润及全面收益总额分别为1.38亿元、2.24亿元、3.27亿元。

分产品来看,以2019年为例,销售一次性产品是其主要营收业务。其中,一次性套管穿刺器占比49.9%,实现收入2.51亿元;高分子结扎夹占比28.1%,实现收入1.42亿元;一次性电凝钳占比6.5%,实现收入3250.1万元;其他一次性产品占比1.6%,实现收入821.3万元。重复性产品是其次要营收业务,实现收入6971.7万元,占比13.8%。

招股书解释:一次性产品销售收入于2017年至2019年按47.8%的年复合增长率增长,是收入整体增长的主要驱动力。一次性产品中,一次性套管穿刺器和高分子结扎夹的销量大幅增加,主要是由于公司主要经销商平均销量增长、中国MISIA市场增长及该等产品的需求增长导致。

医疗器械是个高毛利行业。三年间,康基医疗综合毛利率分别为80.7% 81.8% 84.1%。其中,一次性产品毛利率为87.2%,重复性产品毛利率为64.5%,综合毛利率达84.1%。

同时,据招股书还披露了康基医疗2020年第一季度的业绩状况。

因疫情影响,该公司未经审核收入约为6110万元,同比减少约31.4%;未经审核毛利约为5070万元,同比减少约31.0%;毛利率约为83.0%,同比略增0.5%。

据悉,康基医疗已于2020年2月18日正式复工、复产,且2020年4月的销售额已回升到历史水平。

灼识咨询预计:由于市场需求强劲,2020年,中国微创外科手总量将高于2019年,这或许将对康基医疗今年业绩有益。

“刀口谋生”风险高,制度变革加剧竞争

在业绩一片向好的趋势下,康基医疗面临的一些风险不容忽视。

对于有众多在研产品的康基医疗来说,最大的风险莫过于研发过程出现延迟或失败,而且康基医疗的产品主要用于性命攸关的外科手术之中,一旦发生质量问题,其面临的赔偿责任也是极大的。

资料显示,截至最后实际可行日期,康基医疗有九种管线产品,全部为第二类或第三类医疗器械。研发过程中的临床试验阶段可能花费高昂且跨度一般为一至两年,甚至更长。在这种情况下,康基医疗方面也认为,临床试验很容易出现延迟或失败,公司可能面临将人力、物力集中在最终不会成功的管线产品或其他潜在技上,导致该公司的业务、财务状况及经营业绩因此受到重大不利影响。

作为国内主流微创外科手术器械及配件(MISIA)平台,康基医疗可谓刀口上谋生,一旦出现质量问题,将面临客户对康基医疗产品的需求减少、声誉受损、临床试验参与者退出、相关诉讼的辩护成本、分散管理层的时间及康基医疗的资源、给予试验参与者或患者巨额金钱补偿、产品召回及退市、营销或推广受限、收入亏损等多种困境。

更重要的是,2007年,中国开始采用集中采购制度,以通过省级团体采购来监管医疗器械的价格。在大多数情况下,康基医疗参与公开招标程序,以获得向特定区域内的公立医院和其他非营利性医疗机构出售康基医疗产品的权利。

但由于MISIA行业竞争激烈且高度分散,康基医疗大部分产品线面临国内竞争对手的价格竞争,及国外竞争对手的产品质量及品牌知名度的竞争。康基医疗可能无法在公开招标程序中成功中标,且竞争对手更低的投标价格及该等竞争对手提供的批量折扣及╱或更低的出厂价格可能会削弱康基医疗于公开招标程序中的地位,进而对康基医疗的销售业绩产生不利影响。

市场潜力巨大,外资强敌垄断

当然,市场给康基医疗带来高风险的同时业也带来了巨大的机遇。

业内人士指出,与发达国家相比,微创外科手术在中国的渗透率仍显著不足,这就意味着,未来,随着微创外科手术在中国的渗透,与之配套的微创器械行业及市场也会迎来更大的增长机会。

资料显示:2019年,中国每百万人口接受微创外科手术的数量为8514台,微创外科手术的渗透率仅有38.1%;而美国则分別为1.69万台和80.1%。研究机构预测:到2024年,中国每百万人口接受微创外科手术的数量及微创外科手术的渗透率将分别增至1.82万台及49.0%。相应地,中国的MISIA市场规模2024年有望达到408亿元,自2019年起年复合增长率为17.2%。

同样,在康基医疗获得305倍超额认购的背后,投资者最看重的是什么?一位投资人想蓝鲸财经记者解释:“虽然目前中国的MISIA市场仍是由强生、美敦力等国外企业垄断,但未来,随着中国微创外科手术技术的渗透率不断提升,中国微创外科医疗器械与配件市场未来一定会实现国产替代。而康基是目前最畅销的国产微创外科手术器械及配套耗材品牌。”

但目前看,康基医疗市场地位还很弱,根据灼识咨询的数据,按销售收入统计,2019年,虽然康基医疗的销售额在国内厂商中排名第一,在所有厂商(包括国际和国内厂商)中排名第四,但其市场份额仅为2.7%。

面对在器械方面更有优势的外国企业,中国企业遇到了难题,CIC灼识咨询执行董事王文华给出了建议:“中国企业要明确主要发展方向,提高研发投入,进行技术攻关,多收集医生反馈,专门针对中国医生的手术操作习惯进行定制化的设计。”

同时,王文华也预测了微创外科手术器械和配件领域的未来发展趋势:“一次性产品的覆盖率会逐渐提高,同时国产替代的进程会进一步推进,器械与配件的价格进一步降低。”

面对激烈的竞争,康基医疗也给出了未来布局策略:将继续通过加大销售及营销力度以及商业化新产品来增加产品销售,进一步增强研发能力并扩大产品管线,扩大产能以支撑未来增长,通过增加产品注册及拓宽海外销售渠道来扩大全球足迹,及选择性地进行战略投资及收购。

(fuxiaoya@lanjinger.com)