6月29日,绿城中国(3900.HK)旗下绿城管理控股(9979.HK)开启招股,招股截止日期为7月3日,并预计公司将于7月10日上市。

众所周知,绿城管理是中国最大的代建公司,近年来,绿城中国代建业务成长性加速释放。截至2020年3月31日,公司拥有266个代建项目(商业代建项目150个;政府代建项目116个),总建筑面积为6,980万平方米,规模为第二大市场对手两倍以上。

绿城的代建业务俨然成为“白银时代”的“金牛”业务,因此行业和资本市场都对绿城管理高度关注。而作为代建行业的绝对龙头,绿城管理未来发展又值得投资者给予怎样的期待?下面来我们就来具体分析公司业务的发展情况。

一、绿城管理商业模式及业务特点简析

1.商业代建为主营业务,政府代建潜力十足

从公司的业务结构上看,公司一共分为三类业务:

1)商业代建

该业务主要是绿城管理为物业开发的整个过程中提供包括前期管理、规划设计、工程管理、成本控制、营销服务、交付管理及售后等各类专业服务。

服务对象主要是普通的商业地产项目,以住宅业态为主;收费模式主要是根据管理面积及项目销售额为基础收取代建服务费。

2)政府代建

该业务主要是提供公共住房的开发代建服务,其次是发展公共基础设施(包括学校、博物馆及体育设施)。收费模式一般为投资额的固定百分比。

3)其他业务

其他服务主要包括开发咨询服务、设计咨询服务以及其他金融撮合服务。投资者可以理解为这一业务是公司目前孵化的创新业务,主要通过整合产业链,提高代建服务附加值的“增值业务”。未来该业务或许能够孵化出不亚于主业的新收入来源。

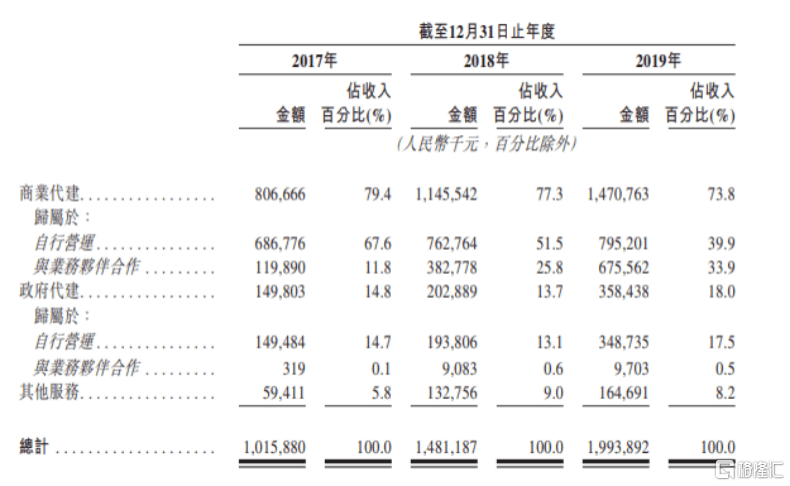

从收入占比上看,截至2019年,绿城管理的商业代建业务收入占比为73.8%,依然是公司的主营。但是可以看到,政府代建的收入占比正快速提升至18%。

从收入增速上看,商业代建业务近三年收入复合增速为34.7%;政府代建业务复合增速为54.9%,其它业务收入复合增速为63.3%。可以看到,公司政府代建及其它业务都释放出不俗的增长潜力。

2.自有 VS 业务合作伙伴,“加盟模式”兴起加速轻量化

可以看到绿城管理目前代建服务的输出模式主要为两种:自有团队以及业务合作伙伴模式。其中的业务合作伙伴,顾名思义,就是通过业务合作最终进行业务分成。

从股权结构上看,绿城管理占有合作伙伴最大比重的股权。通过招股书信息,可以发现这些合作伙伴具备中小型和区域化的显著特点,同时合营公司管理层多数“出身”绿城集团。

而在具体的合作模式上,合作伙伴出“人”,绿城出“品牌”、“体系标准”和“技术”。由此可见,这种业务合作伙伴模式类似“直营—加盟”的业态转变,不单单为绿城管理业务带来加速通道,还使得公司商业模式更轻量化。

接下来,我们进一步分析整个代建行业的发展状况,以及绿城管理置身于行业中的增长逻辑及投资价值。

二、代建行业与绿城管理的投资逻辑

1.代建行业的增长空间与趋势

对于目前代建行业增长的驱动因素,可以简单总结为“量价齐升”。

1)量:赛道占比虽小,但是成长空间巨大

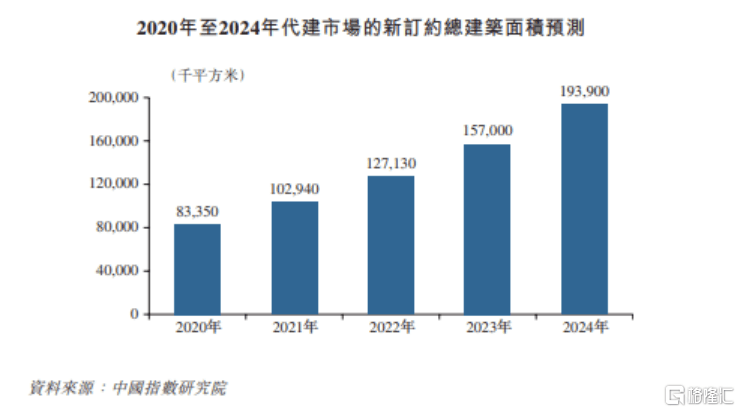

对于代建行业,“量”指的是新订的建筑面积。根据中指院报告预计,2020-2024年国内代建市场的新订建筑面积复合增速为23.5%,预计2024年行业的新订建筑面积达到约1.94亿平方米。

上述数据的背后有两个假设:首先,2024年商品房市场销售面积维持在13亿平左右,而2019年为17亿平(中指院预计未来5年地产需求总面积达到73亿平,符合长期地产行业的“天花板”);其次,2024年代建市场对商品房总量的渗透率为14.7%(乐观预测14.7%,中性预测9%)。

也就是说未来代建领域的渗透率在10-15%区间,但是这样的市场对于企业而言无疑是巨大的。假设代建行业龙头市场规模达到总面积的30%,那么龙头企业2024年新订约面积总量达到5820万平。

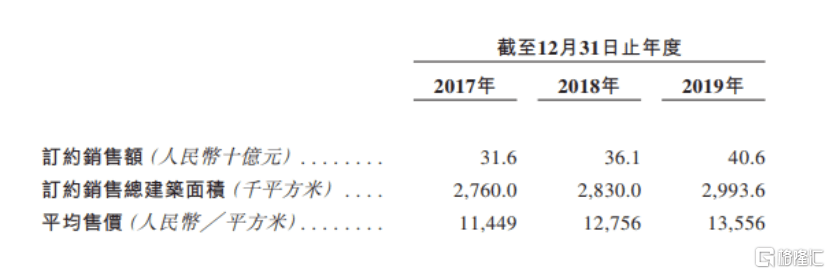

而在2019年,行业龙头绿城管理新订约面积为1600万平,在5年间,绿城管理或将有3-4倍的增量空间。

2)价:受益流动性宽松环境,以及消费升级趋势

价格方面,代建行业受益于两个趋势:首先是全球性的流动性释放环境,对通胀及资产价格有推动作用;此外,国内的消费升级趋势,消费升级不是推动房价增长的因素,而是消费者更愿意为高品质产品及服务承担品牌溢价,推动的是优质产品和服务的价格增长。

中指院预计未来,国内房地产销售均价复合增速将维持6%附近。

综合“量”、“价”两个因素,同时预计代建行业在2024年合约销售规模能达到2.5-3万亿元。但是订约面积去化周期在3-4年,同时若按照4-5%的管理费分成,2027-2029年,整体代建市场能释放出1200-1500亿的收入规模,作为行业龙头的绿地管理或将因此受益。

2.绿城管理的投资价值:增长“故事” 与“壁垒”

由于订约项目潜在的收入规模不代表企业的收入规模,中间涉及项目周期以及去化能力对收入释放带来的影响。而抛开项目去化而言,绿城管理2019年新增的1600万平的订约项目,经测算潜在的收入规模就达到55亿,而当期营收规模只接近20亿。

未来倘若,绿城管理在订约市场的市占率达到30%,那么储备项目潜在的收入规模能达到300亿元以上,即便去化速度不变,足够支撑其营收在未来5年间具备3-4倍的增长空间,这意味着30%的复合增速。如果这样,绿城管理无疑会成为地产股板块中稀缺的“小而美”的公司,十分容易形成“戴维斯双击”。

而达到这点需要绿城管理实现两个增长“故事”:在“量”的方面,把握代建未来的增量市场;在“价”的方面,提高服务溢价,增加产业链收入点。

目前看来,绿城管理在行业中具备多个竞争优势:首先是市占第一带来的规模优势;其次是十年几百个代建项目积累的经验提炼成的绿星标准。

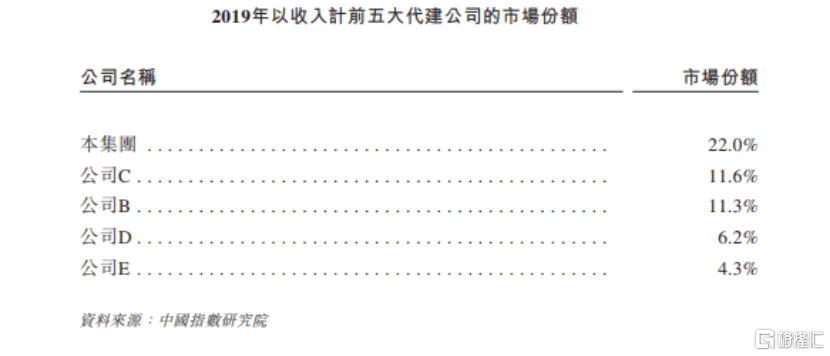

截至2019年,绿城管理以收入计算,在行业中市场份额为22%,具备规模优势。但是只根据规模效应判断企业的优势会落入“规模陷阱”。重要的是,在规模背后是否形成“壁垒”?

值得注意的是,公司打造的绿星标准是绿城管理团队最为核心的壁垒。绿城管理的团队已有10年的代建经验,而浓缩几百个代建项目的经验整合成代建4.0体系,进一步提炼成绿星标准推广至全行业。将来绿星标准得到越多企业认可,那么公司的行业地位和话语权便难以动摇,市场份额提升是必然的结果。因此公司的市场份额能否进一步提升,绿星标准对代建领域的重塑是关键。

下面我们将围绕地产行业的“长尾”市场、绿城管理的平效提升和估值重塑,对绿城管理作进一步分析:

1)瞄准地产的“长尾”市场

众所周知,当前地产行业格局下,超过80%的总量份额将集中在TOP100企业中,因此代建市场的增量无疑集中在7万多家中小地产商以及三四线的“下沉”市场中。

绿城管理精准把握这部分增量市场的可见战略有两个: a.继续下沉三四线城市,整合中小型地产企业;b.多元化代建物业类型,包括政府项目的覆盖。

代建的业务模式本身便规避了投资及债务杠杆带来的不确定风险,而利用业务合作伙伴模式,更是放大了经营杠杆,进一步加快了绿城管理对三四线城市的下沉速度。

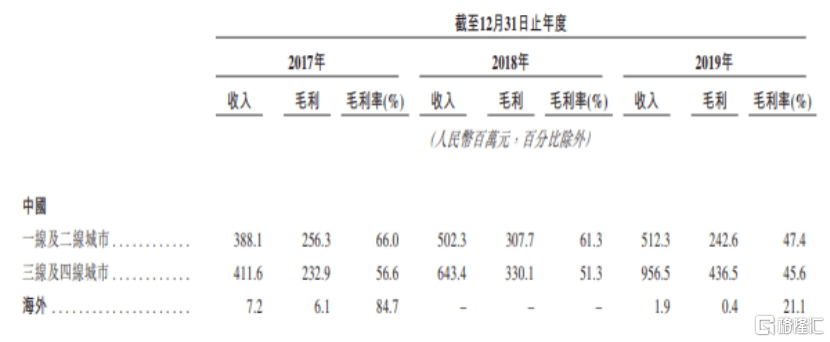

从2018年开始,公司在三四线城市的收入便超过一二线城市,到了2019年,更是接近一二线城市收入的两倍。

2)价值链整合,增值业务推动项目坪效提升

在提供代建业务时,代建企业便是通过:a.轻资产,降低经营成本及债务杠杆;b.产品溢价,及新房市场价格的被动增长,这两个方面使得公司具备高于地产开发行业的盈利能力。

截至2019年底,绿城管理净利率为18.6%,远高于地产开发行业目前平均10%的净利率水平。

而未来,随着绿城管理持续推动整合战略:丰富价值链的服务,将绿城管理打造成综合的代建平台,公司的盈利能力也将进一步推高。

这就是未来的“溢价”逻辑,而随着绿城管理能为委托方提供的增值服务越多,那么每个项目每平米建筑面积带来的收入也就越多。

从过去的苹果,到现在的特斯拉。在线下为主的业态中,所有的品牌壁垒和产品创新离不开高效的供应链。随着绿城管理对价值链整合,公司的运营效率将进一步提升,也能带来净利率的提升。

3)高成长与高确定性带来的估值增长逻辑

由于全球金融市场加速”放水“,投资者对高成长或高确定性企业给与更高的估值溢价。而绿城管理中长期或受益于此。

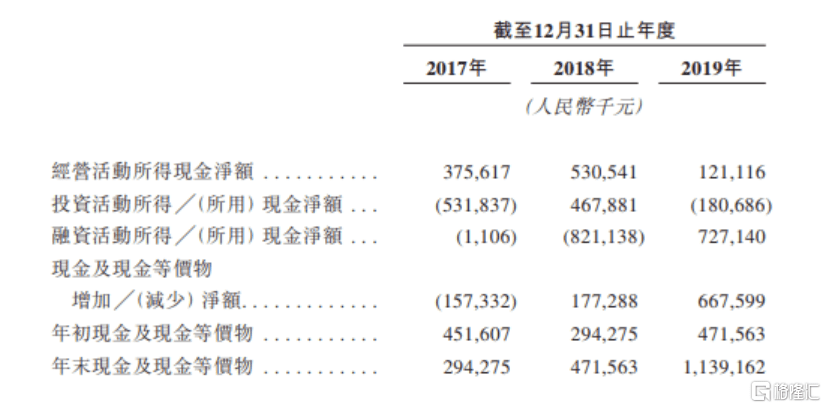

首先,上文已经提及了,代建业务这种轻资产模式具备远低于地产开发行业的经营风险,同时业务伙伴模式更是将快速扩张的风险降到最低。而值得注意的是,这一模式能为公司带来持续且稳定的经营性现金流。

其次,公司的业绩增长具备确定性和可预测性。截至2020年3月31日,公司拥有266个代建项目,总建筑面积为6980万平方米,可支撑未来收入增长。

三、安全边际充足:估值短期合理,长期有提升空间,龙头溢价并未体现

根据招股书显示,公司首发估值为42-57.3亿港元,结合2019年3.7亿元的净利润,静态PE为10.2-13.9倍。

综合地产行业上下游来看,代建行业的成长性高于地产开发,但弱于物业管理;而从估值水平来看,代建企业的估值水平处于地产开发与物业管理之间。

(数据来源:wind,公开信息整理)

对于绿城管理而言,可以看到此轮IPO募集资金的两个主要用途:1)用于透过内生式增长及对代建价值链下游的经挑选业务进行战略收购拓展其业务,通过丰富其于价值链上的服务,发展为一个综合的代建平台;2)用作开发其生态圈,其将作为一个整合全面服务的平台经营。

从中可以看到公司正加速整合上下游价值链业务,公司的其他业务方面占比较低,过去几年并未形成快速增长。随着IPO资金倒位,其他业务的业绩增长可能会超过市场预期,业务结构的持续优化,也对公司估值提升构成有效支撑。

因此,短期来看,绿城管理的估值较为合理。但中长期来看,绿城管理:1)应具备更强的龙头溢价;2)较高的成长性释放前景;3)合作伙伴制度对盈利能力形成制约,但是价值链业务的拓展也将提高公司盈利能力,整体利润率能保持高于行业的水平。这些长期因素或推动绿城管理达到更高的估值水平,因此公司估值具备安全性。