在抄底航空股大蚀,割肉再割到地板上之后,巴菲特终于再出手,誓要拿翻自己失去的"股神"英名。

这次巴菲特买的还是传统行业,而且是直接买业务资产。美国时间5日,伯克希尔哈撒韦宣布将收购到道明尼能源(D.US)旗下天然气业务资产,交易对价近100亿美元,其中40亿美元用于收购天然气业务资产、57亿美元为承担的有关负债。

巴菲特这次收购,有两点值得留意:

首先,这是巴菲特在3月份新冠肺炎爆发以来的首宗大型并购交易;

其次,伯克希尔哈撒韦截至今年5月份有现金1370亿美元,这次并购就花去了近100亿美元。

对于巴菲特这番操作,投资者大概会有几点疑问:巴菲特为什么在这个时候看好天然气行业?该行业前金景如何?以及,今年抄底航空股已经失手的巴菲特会否再失手,成为反向明灯?

别人恐惧时,股神这次贪婪又对不对呢?

再抄底天然气行业

首先,先从道明尼能源公司本身看巴菲特为什么要做这宗收购。

根据收购计划,巴菲特的伯克希尔哈撒韦能源将获得道明尼能源运输公司、奎斯塔管道公司(Questar)及卡罗来纳天然气运输公司的全部股权,易洛魁天然气运输公司50%股权,及湾点液化天然气公司(Cove Point LNG)25%的股权。

这里要特别说一下的是湾点液化天然气公司,该公司在马里兰州拥有天然气出口、进口及仓储设备,服务美国20个州超过七百万人口。收购完成后,伯克希尔哈撒韦能源将负责运营湾点公司的设备。湾点旗下的出口码头为美国仅有的六个液化天然气出口码头之一。

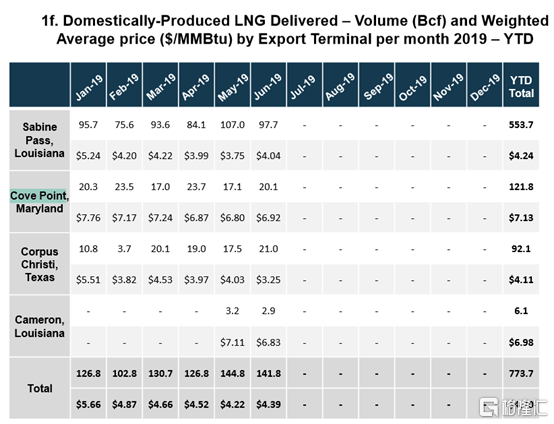

按出口量计算,去年上半年湾点出口码头共交付1218亿立方英尺,排第二;单价为7.13美元/百万英热单位,在四个出口码头中排第一。

(图源:美国能源局《LNG Monthly》)

交易完成后,伯克希尔哈撒韦能源将承担美国洲际天然气输送量18%,目前公司只占8%。

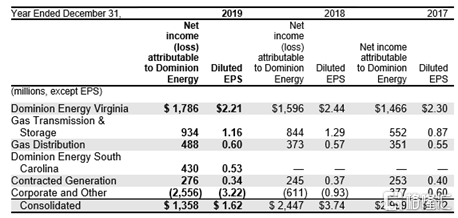

去年全年,道明尼能源公司旗下天然气传输及仓储、天然气分配业务分别录得净利润9.34亿美元及4.88亿美元。

(图源:公司年报)

单从道明尼能源公司的天然气业务资产在行业地位、规模及盈利能力来看,巴菲特的百亿美金大收购并不亏。

但是今年的情况比较特殊,因为新冠肺炎,全球范围内对石油、天然气的需求急剧下降。行业需求在今年内料仍难以恢复。

据国际能源组织(IEA)预计,今年全球对天然气的需求量将会下降5%,为2009年以来的最大跌幅。其中,发电用天然气需求将下降7%(占需求总降幅60%);工业用气需求下降5%(占需求总降幅的25%)。

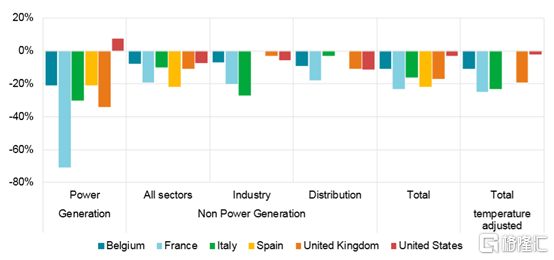

今年年初至4月15日,欧美主流国家各行业天然气消费量已呈大幅下滑趋势。发电用天然气消费量除没美国外,欧洲各主流国家均下滑超过20%。所有行业总消费量均录跌,除美国跌幅较小外,法国、西班牙跌幅均超20%。

(图源:IEA官网)

受第一季疫情影响,道明尼能源公司归母净利润虽然同比增长60.29%,但仍录得亏损2.7亿元。

巴菲特这次大收购,又是一次勇敢抄底。

就收购标的来说,道明尼能源公司的天然气业务资产并没有什么问题。但考虑天然气行业今年走势并不会好,难免会让人担忧巴菲特抄底航空股结果抄到一半发现行业积重难返,只能黯然割肉离场的故事重演。

天然气行业需求会否长期不振?

只从市场表现来看,天然气行业目前确实是冷若冰霜。年内板块26只个股有21只录跌,10只个股跌幅大于20%。

(图源:同花顺iFinD)

巴菲特在今年5月份清仓了手上的航空股,原因他认为是疫情将对出行需求造成长期负面影响。

而天然气行业是否会出现类似一蹶不振呢?

笔者认为并不会。

首先,按行业划分,天然气的消费主要来自工业及居民需求。这部分需求并不会因为疫情而受到长期影响。按IEA报告所述,疫情对天然消费的影响逻辑是工业及商业用电需求受影响下降,继而影响天然气的消耗。但长期而言,无论是工业活动还是商业活动,虽然在疫情过后会经历一段较长时间的恢复,但不大可能不能恢复到疫情前水平。

(图源:IEA官网)

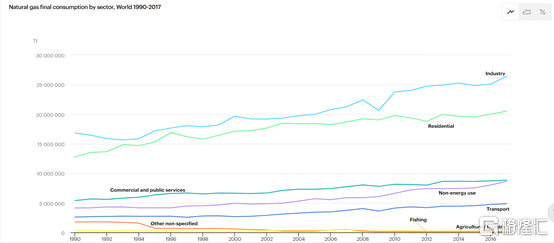

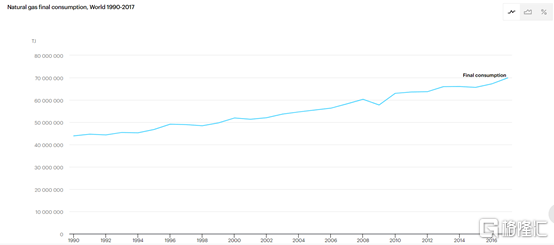

参考过往历史数据,全球天然气消费会有偶有下降,但总体增长的大势很难阻止。这亦与全球工业/商业/居民活动持续增强有关。

(图源:IEA官网)

其次是天然气清洁能源对传统能源的取代。目前天然气消耗只占全球主要能源需求逾20%,仍有很大的替代空间,在各行业的环保要求下,天然气的需求更不会消失。

第三,市场分散,受影响程度相对小。上世纪30年代大萧条期间,1931年及1932年美国天然气需求连续两年暴跌13%及7%。当时美国为世界最主要的生产及消费国,美国一国天然气消费下降对全行业表现造成深刻影响。但至今,天然气已在全球得到普及,任何一国消费需求大跌都不再会对行业整体产生大萧条期间美国般重大影响。

虽然预计今年全球各地区的天然气消费都会下滑,但主要都是来自发电需求端下滑所致。随着各地先后恢复生产活动,天然气需求终将反弹。

故虽然当前行业处于消费减少、出口疲软及库存增加的"低欲望"状态,但在一年/两年/三年之后,天然气行业终究回恢复或超过疫情前消费水平。

那个时候,大家可能就意识到巴菲特今年抄底道明尼能源公司天然气资产的功力。

实际上,因为行业产量下降及出口量出现回升,当前已有行内人士认为短期内天然气单价将会探底回升。

巴菲特的投资智慧

巴菲特金句想必大家都听过:Be fearful when others are greedy, and be greedy when others are fearful(别人贪婪我恐惧,别人恐惧我贪婪),说的是如何发现机会。但在发现机会之后,没有讲的则是要懂得适时放手。

但在今年第一季的股票乱市,巴菲特却不敢贪婪。

第一季,巴菲特没有新建仓个股,清仓2只个股,减持18只个股,亚马逊、通用汽车、高盛等均遭减持。同期,增持个股仅有3只。截至一季末持仓总市值1755. 27亿美元,较上一个季度末减少27.5%。

这与他08年大动作抄底风格截然不同。

2008年10月16日,金融危机余波仍在。巴菲特在《纽约时报》发表《Buy American I Am》文章,大论自己的投资心得。

他认为对美国健康企业长期繁荣表现出担心恐惧并无道理。短期内,该等企业盈利会减少,但5、10、20年之后,大多数公司都将继续创下新的盈利记录。

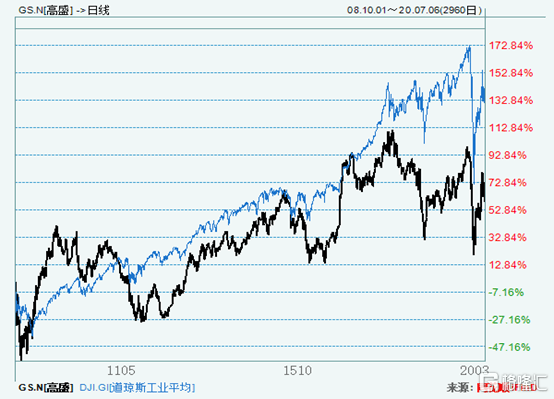

同月,巴菲特注资高盛,换取公司优先股及认股权证。虽然巴菲特投资高盛多少有点资金援助的性质,但在之后这比投资还是带来了可观的收益(虽然还是没跑赢同期的道琼斯工业平均指数)。

(数据来源:同花顺iFinD)

即便如此,巴菲特还是在去年第四季及今年第一季两番减仓高盛持仓。今年第一季更是大幅砍仓84%,剩余持股比例已不足1%。

今年2月份,巴菲特赶在美股暴跌前,作价每股45美元抄底达美航空,但之后公司股价急转之下,最后只好以每股26美元的价格"割肉"。 5月初,股神又在公司年度大会上宣布已清仓所有航空股,亏损60%立场并承认投资错误,引来世人哗然。

复盘股神08年及今年截然不同的操作,可发现,其实巴菲特所推崇的"价值投资"从不是一只股票拿到天荒地老,及时止损也很重要。

在今年的股东大会上,巴菲特曾表示还没找到好的投资标的,因此宁愿手里拿着巨额的现金。然而,在昨日的声明中,他表示非常自豪在原有的能源业务中增加如此庞大的天然气资产组合。

这说明了他这次已经找到心仪的投资目标。

但这并不意味这天然气行业未来发展就会一直蓝海,旁人亦无必要奉为圭臬。如果之后行业出现某些如今年疫情一般难以预料且无法逆转的因素,我想巴菲特还是会懂得怎么止损。

他买有买的道理,卖有卖的原因。

所以,如果巴菲特某天放弃天然气业务了,也不要惊讶--即使这个假设的可能性很小。