(图片源于网络)

(图片源于网络)

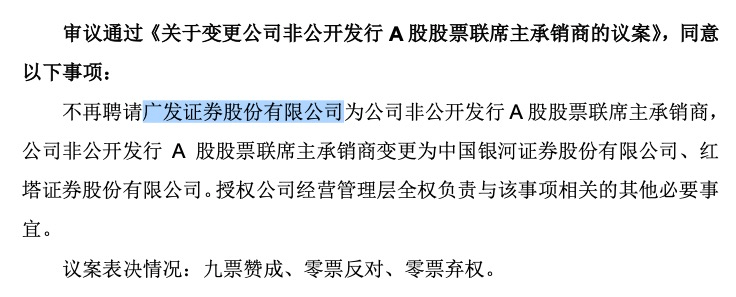

广发证券受罚风波正在持续发酵。7月12日,国信证券董事会决议表示,不再聘请广发证券为公司非公开发行 A 股股票联席主承销商。

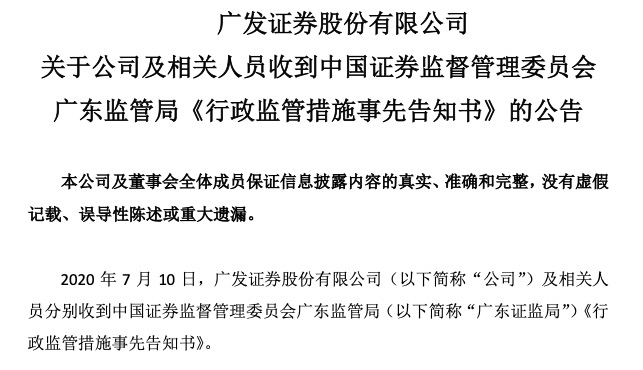

7月10日,因广发证券在康美药业相关投行业务中的违规行为,证监会依法下发行政监管措施事先告知书。

(图片来源:广发证券公告)

(图片来源:广发证券公告)

证监会称,拟对广发证券采取暂停保荐机构资格6个月、暂不受理债券承销业务有关文件12个月的监管措施。

作为康美药业的保荐机构和主承销商,广发证券自康美药业被曝财物造假后就备受关注。而本次广发证券投行业务受罚带来的连锁反应或将继续扩大。

据Wind统计,广发证券目前作为保荐机构的IPO承销项目共计137个。其中,共44个IPO项目已终止审核;66个IPO项目处于辅导备案登记受理阶段,23个IPO项目正在审核中。

搜狐财经联系广发证券问询受罚后的影响,广发证券表示,一切以公告为准。

去年保荐业务收入达1.03亿元

2019年资本市场的“大事件”中,康美药业近300亿元财务造假资产虚增事件曾震惊A股市场。

事件爆发的近一年来,康美药业的主承销商和保荐机构广发证券是否会受到重罚,始终是业内关注的问题。7月10日,广发证券收到了证监会下发的《政监管措施事先告知书》。

据告知书显示,经查,广发证券在康美药业2014年非公开发行优先股项目、2015年公司债券项目、2016年非公开发行股票项目等项目中均未勤勉尽责,尽职调查环节基本程序缺失,缺乏应有的执业审慎,内部质量控制流于形式,未按规定履行持续督导与受托管理义务。

由于上述违规行为,证监会决定对广发证券采取暂停保荐机构资格6个月、暂不受理债券承销业务有关文件12个月的监管措施。

据广发证券2019年年报显示,广发证券去年实现证券保荐业务收入1.03亿元。

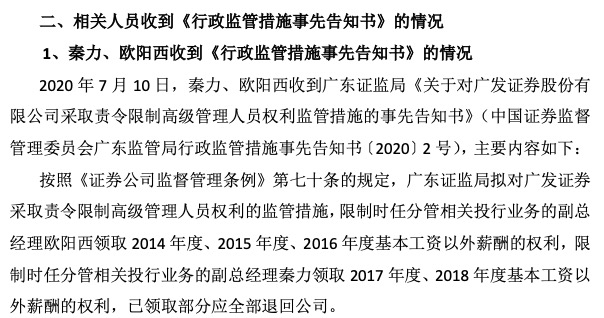

不仅如此,证监会决定对广发证券秦力、欧阳西等14名直接责任人及负有管理责任的人员,分别采取认定为不适当人选10年至20年、公开谴责、限制时任相关高管人员领取报酬等监管措施,并责令广发证券对相关责任人员进行内部追责,按公司规定追回相关报酬收入。

(图片来源:证监会事先通知书)

(图片来源:证监会事先通知书)

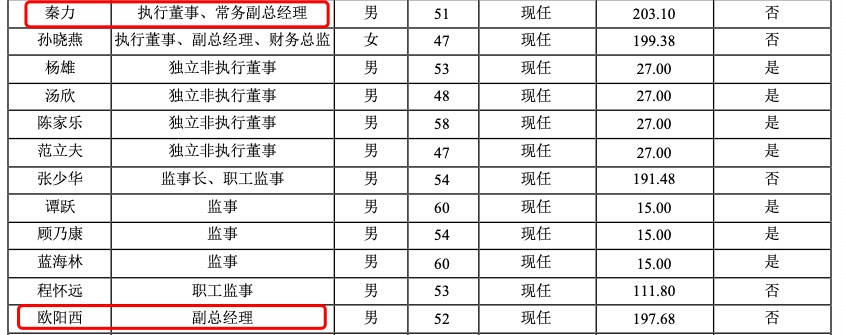

据广发证券2019年年报披露,秦力为广发证券的执行董事、常务副总经理;欧阳西为广发证券副总经理。据年报披露,秦力和欧阳西2019年年薪分别为203.10万元和197.68万元。

(图片来源:广发证券2019年年报)

(图片来源:广发证券2019年年报)

广发证券年报内并未披露其余证监会通知书中提及的相关负责人信息。

2019年5月17日,证监会在通报中称,康美药业2016至2018年财报存在重大虚假,具体违规行为包括使用虚假银行单据虚增存款,通过伪造业务凭证进行收入造假,部分资金转入关联方账户买卖本公司股票等。

据公开资料显示,康美药业IPO的主承销商、保荐人均为广发证券。据统计,康美药业共进行了三次增发、一次配股、一次发行优先股,加上IPO融资,共计金额约166亿元。

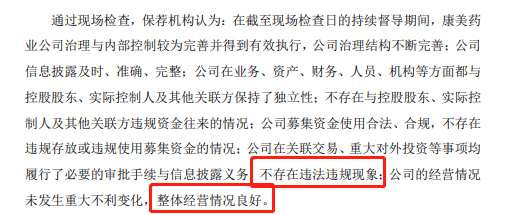

2018年4月,广发证券更是在康美药业被质疑“财务造假”期间,为其出具督导报告书。

督导报告书中广发证券称,康美药业关联交易、重大对外投资等事项均履行了必要的审批手续与信息披露义务,不存在违法违规现象,公司的经营情况未发生重大不利变化,整体经营情况良好。

(图片来源:康美药业公开信息)

(图片来源:康美药业公开信息)

仍有23个IPO项目正在审核阶段

除收到监管部门的处罚通知外,受投行业务被限制的影响,广发证券受罚后的连锁反应仍在扩散。

7月12日,国信证券发布董事会决议表示,不再聘请广发证券为公司非公开发行 A 股股票联席主承销商,并宣布公司的联系主承销商变更为中国银河和红塔证券。

(图片来源:国信证券公告)

(图片来源:国信证券公告)

国信证券提及的项目正是今年4月公布的150亿元定增项目。

据国信证券公告显示,公司拟发行股票数量不超过16.4亿股(含),募集资金总额不超过 150亿元(含)。其中,国信证券的三家联席主承销商分别是银河证券、广发证券和红塔证券。

某证券分析师对搜狐财经表示,国信证券的解聘是个开端,后续或将有更多的保荐业务受到影响。

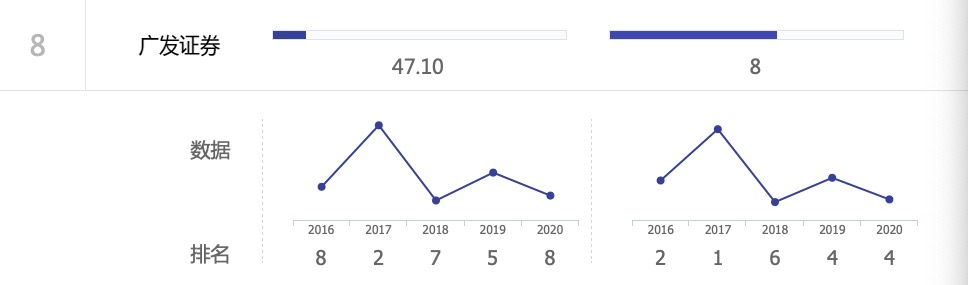

据Wind显示,今年以来,广发证券共承销了8家公司的IPO业务,主承销金额达47.10亿元,承销金额排名从去年的第五名下滑至第八名。

(图片来源:Wind数据端)

(图片来源:Wind数据端)

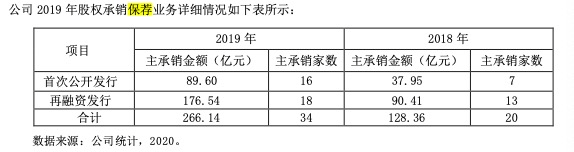

据广发证券年报显示,2019年,公司完成股权融资主承销家数34家,行业排名第4名;股权融资主承销金额266.14亿元,行业排名第8名;其中,IPO主承销家数16家,行业排名第4名;IPO主承销金额89.6亿元,行业排名第5名。

(图片来源:广发证券2019年年报)

(图片来源:广发证券2019年年报)

此外,据Wind显示,广发证券目前作为保荐机构的IPO承销项目共137个,其中,共44个IPO项目已终止审核;66个IPO项目处于辅导备案登记受理阶段,23个IPO项目正在审核中。

(图为广发证券IPO承销项目名单)

(图为广发证券IPO承销项目名单)

目前,因广发证券被暂停保荐业务,上述23个IPO项目是否可以顺利过会尚未可知。

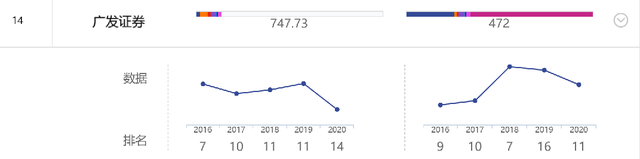

除保荐业务外,广发证券的债券承销业务也被暂停了12个月。

据Wind显示,债券承销方面,今年以来广发证券共承销了472只债券,承销金额为737.63亿元,承销金额排名从去年的第11名下滑至第14名。

(图片来源:Wind数据端)

(图片来源:Wind数据端)

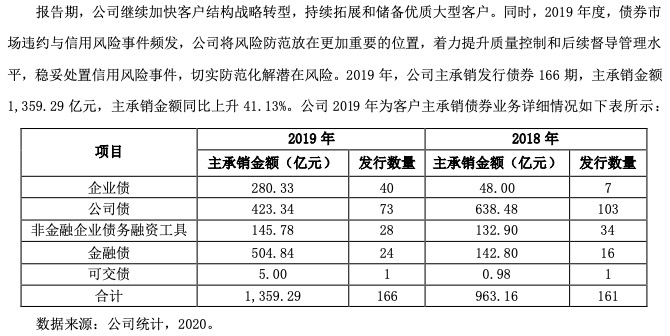

据广发证券2019年年报显示,去年广发证券主承销发行债券166期,主承销金额达1359.29亿元,主承销金额同比上升41.13%。

(图片来源:广发证券2019年年报)

(图片来源:广发证券2019年年报)

某证券分析师对搜狐财经表示,从短期看,广发证券本次受罚的影响还是非常大的,同时也为行业内控的严谨性提出了更高的要求,为避免发生康美药业的类似事件,不排除监管部门会对上述已经在审核中的项目加强审核的情况出现。

针对上述23家在审项目是否会更换保荐机构,此外,该分析师表示,严格审查一直是监管部门的常态,上述正在审核更换保荐机构的希望不大,不是必然的话不会更换的。

据广发证券一季报显示,2020年一季度广发证券的营业总收入为53.88亿元,同比下降21.23%;净利润为21.67亿元,同比下降31.74%。