图片源于网络

图片源于网络

在通过港交所聆讯后,渤海银行将于7月16日完成在港上市。招股说明书显示,其此次拟发行28.8亿股,每股发售价4.75-4.98港元,其中95%为国际发售,5%为公开发售,另有不超过15%超额配股权。

作为国内最年轻的全国股份制商业银行,渤海银行也成为2020年首家成功上市的国内银行。近年渤海银行业绩实现了快速增长,2019年净利润同比增速达15.7%,在全部全国性股份制上市商业银行中排第一。

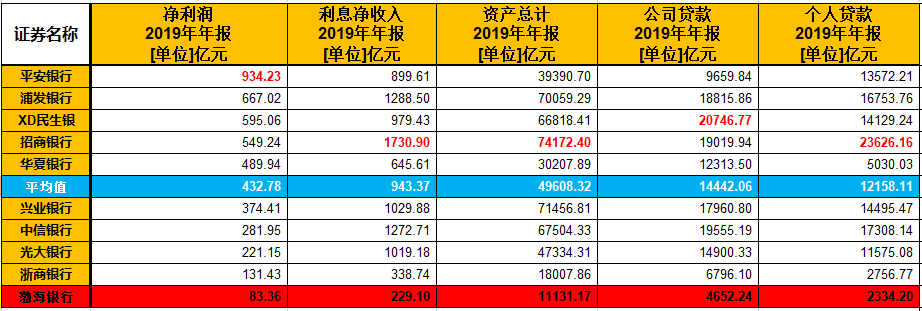

而作为一家成立至今仅15年的商业银行,渤海银行在规模上与同行差距明显。据搜狐财经统计,与目前已上市的其他九家全国性股份制银行相比,渤海银行的各项规模性数据均垫底。

规模指标同类银行中垫底

如果将全年有8家银行A股上市、2家银行登陆港股的2019年称作银行业的IPO“丰收”年,那么2020年,国内银行IPO遭遇大幅“减产”,直到7月16日才终于迎来“破冰”。

公开资料显示,渤海银行于2020年2月26日向港交所递交了IPO招股书,6月23日正式通过港交所审核。至此,渤海银行是全国12所股份制银行中成功上市的第10家银行,也是在港交所上市的第6家,另外两家尚未上市股份制银行分别为广发银行和恒丰银行。

按照计划,渤海银行已于7月9日正式定价。此前,有香港财经媒体发消息称,据知情人士透露,渤海银行香港IPO募集了17.8亿美元(约138.84亿港元)资金,价格定在每股4.8元,接近指导区间底部。但截至目前,还没有关于其正式发售价的公开消息。

渤海银行在其招股书中表明,渤海银行具有显著的后发优势,且近些年实现了快速增长,如2019年净利润同比增速达15.7%,在全部全国性股份制上市商业银行中排第一; 三年来人民币公司贷款年复合增长率16.4%,在全国性股份制上市商业银行中位居第一; 三年来个人贷款年复合增长率为40.2%,在全国性股份制上市商业银行中位居第二等。

数据来源:Choice金融终端、渤海银行财报

数据来源:Choice金融终端、渤海银行财报

然而据搜狐财经统计,与目前已上市的其他九家全国性股份制银行相比,渤海银行的各项规模性数据均垫底,且与综合排名倒数第二的、于2016年上市港股、去年年底上市A股的浙商银行相比,仍存在一定差距,更遑论与平均值相较了。

从以上数据中可以看出,渤海银行在利润、收入、资产、贷款额等多个角度均落后于其他银行,总规模约为同类平均的1/5。例如渤海银行2019年度净利润仅为浙商银行的63%、同业平均的19%、平安银行的8.9%;总资产规模11131亿元,略低于招商银行2007年的总资产值。

此外,仅看利息净收入一项,2019年度财报显示,渤海银行利息净收入增速为50.45%,浙商银行为28.38%。且以这样的增速发展下去,渤海银行还要再增长三年才能超越同期浙商银行的利息净收入。

个人消费贷占比走高

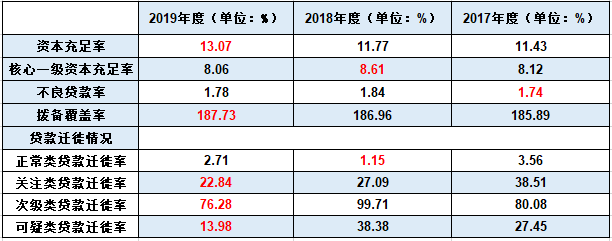

公开资料显示,渤海银行曾表达过争取在2017年下半年启动上市的意愿。从下表数据中可以看出,2017年至今渤海银行的资本充足率和拨备覆盖率均保持逐年提高趋势。然而其核心一级资本充足率却较2018年度下降了0.6个百分点,已然接近7.5%的规定最低标准。

数据来源:渤海银行历年年报

数据来源:渤海银行历年年报

从其当前13.07%的资本充足率来看,仍低于其他九家股份制上市公司的平均值0.61个百分点。且正如上文所述,渤海银行在规模和体量的扩张上还存在着相当大的发展空间,而要实现大规模扩张,必然需要融资、需要资金的支持。而若上述港媒传闻属实,则渤海银行将通过此次IPO募集17.8亿美元(约138.84亿港元)的资金,是其2019年度净利润的约150%。据悉,此次渤海银行赴港上市拟将发售所得款项净额用于强化资本基础。

在不良贷款率方面,渤海银行历年年报数据显示,自2014年起,其不良率显著升高,并逐年增长,直至2019年度才有所降低。但1.78%的不良率仅低于华夏银行和浦发银行,仍高于同类平均。

此外,渤海银行贷款迁徙率情况尤为值得关注。近三年,渤海银行的关注类、次级类和可疑类贷款迁徙率逐年大幅下降,尤其是关注类迁徙率显著低于同类银行的33.35%,可疑类显著低于同类的46.87%。这表明,在未来一段时期内,渤海银行的不良贷款率将保持走低趋势,综合风险控制能力或将进一步增强。

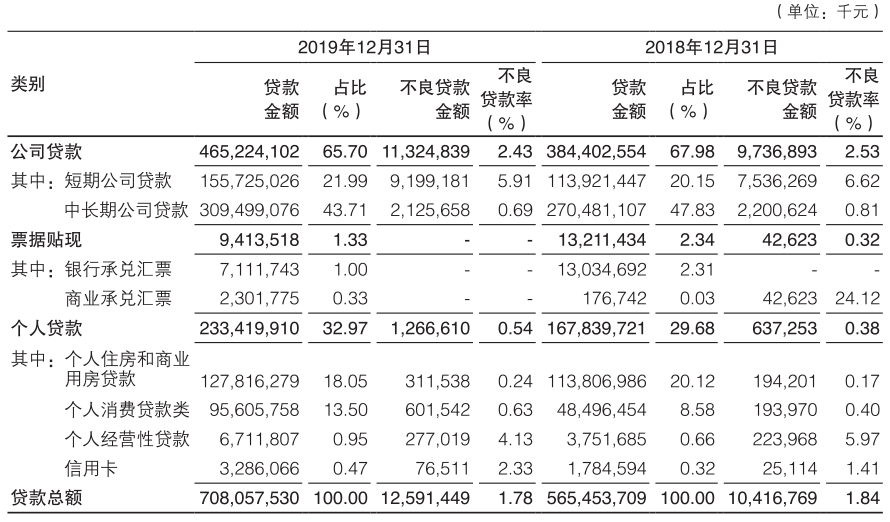

搜狐财经研究发现,这一现象或与渤海银行近年来向零售方向转型有关。其财报数据显示,2015年度至今,渤海银行的个人贷款占总贷款比持续走高,从2015年的16.22%上升至2019年的32.84%。财报表明,相较于2018年度,渤海银行2019年度个人贷款更多地流向了个人消费贷款,而在个人住房和商业用房贷款上有所减少。

数据来自2019渤海银行年报

数据来自2019渤海银行年报

如上表所示,随着个人贷款比例的增加,渤海银行个人贷款不良率也有所攀升,尤其是消费类贷款,不良率0.63%是2018年度的1.5倍。然而在相同的大环境下,个人贷款的不良率仍然显著小于公司贷款,仅为公司贷款不良率的1/5。