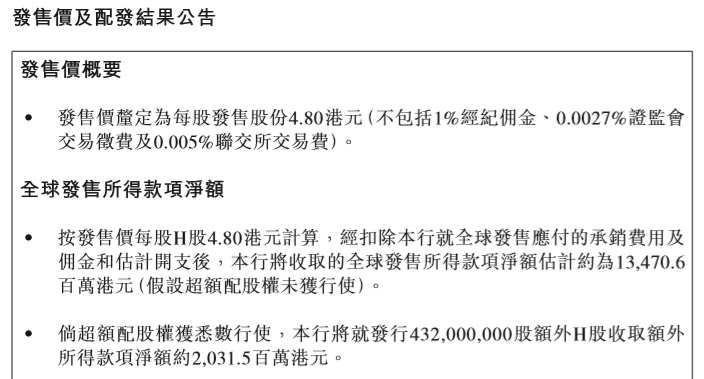

渤海银行7月15日发布发售价及配发结果公告,公告显示其发售价厘定为每股发售股份4.80港元,与此前香港媒体透露的发售价相同。

公告称,该行将收取的全球发售所得款项净额估计约为134.71亿港元(假设超额配股权未获行使)。倘超额配股权获悉数行使,该行将就发行4.32亿股额外H股,收取额外所得款项净额约20.32亿港元。根据渤海银行战略,拟将此次全球发售所得款用于强化资本基础,以支持业务的持续增长。

图片截取自渤海银行公告

图片截取自渤海银行公告

此外,其公告中已接获的申请及认购意向显示,香港发售股份认购不足,合共接获9,668份有效申请,认购合共8471万股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数1.44亿股的约0.59倍。

国际发售股份已获轻度超额认购,为初步可供认购的27.36亿国际发售股数的约1.20倍。公告表明其联席代表已行使酌情权,将香港公开发售股份中仍可认购的部分重新分配至国际发售。故而,国际发售股份最终数目为27.95亿股,占当前初步全球发售总股数28.8亿的97.06%(假设超额配股权并未行使)。

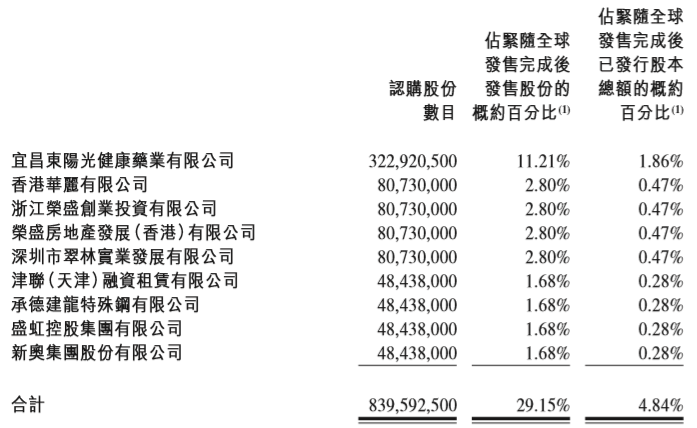

在基石投资者方面,渤海银行公告显示九家基石投资者合共认购8.40亿股发售股票,占紧随全球发售完成后发售股份的概约29.15%,占紧随全球发售完成后已发行股本总额的概约4.84%。其中宜昌东阳光健康药业有限公司为认购股份最多的基石投资者,共认购3.23亿股发售股票,占紧随全球发售完成后发售股份的概约11.21%。

图片截取自渤海银行公告

图片截取自渤海银行公告

此外,渤海银行15日一早还发布了一系列公告为明日正式上市做准备,包括渤海银行股份有限公司章程、董事名单及其角色与职能等。公告显示,李伏安为渤海银行董事长、执行董事,冯载麟为渤海银行副董事长、非执行董事。

渤海银行作为国内最年轻的全国股份制商业银行,将于7月16日正式在港交所上市,也是2020年首家成功上市的国内银行。

其财报显示,近年渤海银行业绩实现了快速增长,2019年净利润同比增速达15.7%,在全部全国性股份制上市商业银行中排第一。在规模方面,2019年度利息净收入为229.1亿元,净利润83.36亿元,总资产11131.17亿元。在资产质量方面,2019年度资本充足率13.07%,不良贷款率1.78%,拨备覆盖率为187.73%。